Ratio de Sharpe

Cet indicateur financier est utilisé pour évaluer la performance d'un portefeuille ou d'un fonds d'investissement, en tenant compte du risque pris. Il permet ainsi aux investisseurs de comparer les rendements des placements à ceux des placements sans risque et de prendre des décisions d'investissement éclairées.

Définition du Ratio de Sharpe

Le Ratio de Sharpe mesure la performance d'un portefeuille en comparant son rendement avec celui d'un placement sans risque, comme un bon du Trésor. Il permet de savoir si les gains réalisés par le portefeuille ont été suffisamment élevés pour justifier le risque encouru.

Comment calculer le ratio de Sharpe

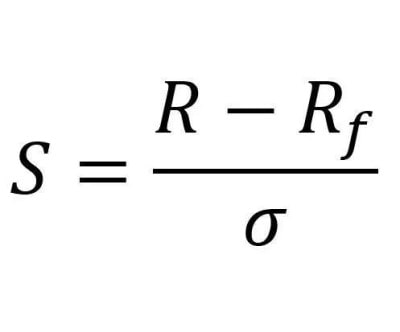

Le calcul du ratio de Sharpe consiste à diviser le rendement de l'investissement (en excès du taux sans risque) par l'écart type de l'investissement. Le rendement en excès correspond à la différence entre le rendement de l'investissement et le taux sans risque, tandis que l'écart type mesure la volatilité de l'investissement. La formule mathématique du ratio de Sharpe est donc : (rendement de l'investissement - taux sans risque) / écart type de l'investissement.

S = Ratio de Sharpe

R = Rendement de l’investissement

Rf = Taux sans risque

δ = Écart type de l'investissement

Autrement dit :

| Ratio de Sharpe = (rentabilitéduportefeuille - taux sans risque) / écart type du portefeuille |

Le résultat obtenu indique le rapport entre la rentabilité du portefeuille et son risque. Plus le Ratio de Sharpe est élevé, plus le portefeuille a généré de rendement par rapport au risque encouru.

Avantages et inconvénients du Ratio de Sharpe

Le Ratio de Sharpe présente plusieurs avantages et inconvénients.

Parmi les avantages du Ratio de Sharpe, on peut citer :

- Il prend en compte le risque encouru par le portefeuille, ce qui permet d'évaluer la performance du portefeuille de manière plus précise.

- Il permet de comparer différents portefeuilles entre eux, même s'ils ont des niveaux de risque différents.

- Il peut aider les investisseurs à prendre des décisions éclairées en matière d'investissement en prenant en compte à la fois la rentabilité et le risque encouru.

Nonobstant, le Ratio de Sharpe présente également quelques limites, notamment :

- Il ne tient pas compte des variations de marché qui peuvent influencer la rentabilité du portefeuille. Ainsi, un portefeuille qui a généré une rentabilité élevée pendant une période de marché haussier pourrait avoir un Ratio de Sharpe élevé, même si sa performance future est incertaine.

- Il ne prend pas en compte les coûts liés à la gestion du portefeuille, tels que les frais de courtage, les frais de gestion ou les impôts. Ces coûts peuvent réduire la rentabilité du portefeuille et affecter le Ratio de Sharpe.

- Il suppose que le rendement du portefeuille suit une distribution normale, ce qui peut ne pas être le cas dans la réalité.

Un exemple du ratio de Sharpe : calcul illustratif

Supposons qu'un investisseur ait un portefeuille qui a généré une rentabilité de 15 % sur une année donnée, avec un écart type de 20 %. Le taux sans risque pour la même période est de 3 %. Le Ratio de Sharpe serait donc de :

|

(15 % - 3 %) / 20 % = 0,6 |

Ce résultat indique que le portefeuille a généré un rendement supérieur au taux sans risque, mais que le risque encouru était relativement élevé.

Qu’est-ce que le ratio de Sharpe négatif ?

Un Ratio de Sharpe négatif indique que le portefeuille a généré une rentabilité inférieure à celle d'un placement sans risque, une fois que l'on a pris en compte le niveau de risque encouru. En d'autres termes, cela signifie que le portefeuille n'a pas été suffisamment rentable pour compenser le risque encouru.

Un Ratio de Sharpe négatif peut être le résultat d'un certain nombre de facteurs, tels que des mauvaises décisions de gestion ou un environnement de marché défavorable. Les investisseurs devraient prendre cela comme un signe qu'il est peut-être temps de réévaluer leur stratégie d'investissement et de chercher des moyens d'améliorer la rentabilité de leur portefeuille.

Comment le ratio de Sharpe est-il utilisé ?

Le Ratio de Sharpe est un outil utile pour les investisseurs qui cherchent à évaluer la performance d'un portefeuille en prenant en compte le risque encouru. Il peut aider à comparer différents portefeuilles entre eux, même s'ils ont des niveaux de risque différents. Il peut également aider les investisseurs à prendre des décisions éclairées en matière d'investissement en prenant en compte à la fois la rentabilité et le risque encouru.

Ratio de Sharpe et trading

Le ratio de Sharpe est un outil très utile dans le cadre du trading car il permet aux investisseurs de mesurer la performance de leur stratégie de trading en prenant en compte le niveau de risque encouru. Les traders peuvent ainsi évaluer si leur stratégie est suffisamment rentable par rapport aux risques qu'ils prennent et ajuster leur approche en conséquence. Cela peut aider les traders à optimiser leurs profits à court terme tout en minimisant les risques encourus.

Qu’est-ce que le ratio de Sharpe annualisé ?

Le Ratio de Sharpe peut être annualisé pour fournir une mesure de la performance du portefeuille sur une base annuelle. Pour annualiser le Ratio de Sharpe, il suffit de multiplier le Ratio de Sharpe calculé pour une période donnée (par exemple, un mois ou un trimestre) par la racine carrée du nombre de périodes dans une année. Par exemple, pour annualiser le Ratio de Sharpe calculé pour un trimestre, on multiplierait par la racine carrée de 4.

Conclusion

Le Ratio de Sharpe est un outil utile pour évaluer la performance d'un portefeuille en prenant en compte le risque encouru. Cependant, il ne doit pas être utilisé comme seul indicateur pour prendre des décisions d'investissement. Il convient de l'utiliser en combinaison avec d'autres indicateurs et de prendre en compte les spécificités de chaque investissement. Les investisseurs doivent également être conscients des avantages et des limites du Ratio de Sharpe afin de l'utiliser de manière judicieuse.

Toutefois, vous pouvez vous entraîner en ouvrant un compte de démonstration Libertex gratuit, qui vous permettra d'acquérir une certaine expérience sans subir de pertes.

FAQ

Comment interpréter le ratio de Sharpe ?

Le ratio de Sharpe mesure la rentabilité d'un investissement en rapport avec le risque encouru. Plus le ratio est élevé, meilleure est la rentabilité ajustée au risque.

Qu'est-ce qu'un bon ratio de Sharpe ?

Un bon ratio de Sharpe est généralement considéré comme étant supérieur à 1. Plus le ratio est élevé, plus le portefeuille est rentable en proportion des risques pris. Cependant, le seuil peut varier selon les objectifs de l'investisseur et le niveau de risque qu'il est prêt à accepter.

Que mesure le ratio de Sharpe ?

Le ratio de Sharpe mesure la rentabilité ajustée au risque d'un portefeuille ou d'un investissement en comparant le rendement réalisé à celui qu'aurait généré un investissement sans risque. Il prend en compte le niveau de risque encouru pour atteindre cette rentabilité et permet d'évaluer si celle-ci est suffisante par rapport aux risques pris.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent