Qu’est-ce que les bandes de Bollinger et comment les utiliser correctement en trading sur le Trading ?

Les bandes de Bollinger illustrent les prix et la volatilité dans le temps d'un actif donné, elles sont donc utilisées dans diverses stratégies de négociation. La formule a été introduite par John Bollinger, un analyste financier américain, dans les années 1980. Depuis, ces graphiques statistiques ont été utilisés pour analyser les données du marché, améliorer les décisions de trading et gérer le trading algorithmique.

Qu’est-ce que les bandes de Bollinger ?

Les bandes de Bollinger démontrent la volatilité du marché sur les graphiques. Deux intervalles sont utilisés pour prédire la plage de volatilité potentielle d'un actif, par rapport à une moyenne mobile (MM). Normalement, ces canaux de prix se déplacent symétriquement sur le graphique, mais dans certaines conditions de marché, la distance entre les fourchettes varie considérablement.

Les bandes de Bollinger démontrent la volatilité du marché sur le graphique.

Malgré l'existence de tendances, force est de constater que les mouvements de marché peuvent être assez erratiques. Par conséquent, l'analyse technique applique cet indicateur pour anticiper une action de prix. Les bandes de Bollinger apparaissent sous forme de trois bandes, la moyenne étant une moyenne mobile simple, généralement tracée sur une période de 20 minutes.

Les deux autres bandes (supérieure et inférieure) réagissent aux changements de volatilité et indiquent les deux extrêmes. Ces extrêmes sont calculés autour de la moyenne mobile simple, qui sera évoquée ci-dessous. Ils sont d'abord dessinés, puis projetés dans un canal contenant les modifications de prix attendues. Pour les décisions de trading, les informations importantes dérivées des bandes incluent les points d’entrée et de sortie des transactions. À moins que le prix ne dépasse le canal des prix, les traders peuvent être assez certains de ce à quoi s'attendre.

Les bandes de Bollinger apparaissent sous forme de trois bandes, le milieu étant une simple moyenne mobile et les deux autres bandes (supérieure et inférieure) étant réactives aux changements de volatilité.

Certains préfèrent relier le haut ou le bas du prix pour déterminer les extrêmes supérieurs ou inférieurs. Puis, ils prolongent des lignes parallèles pour illustrer l'intervalle de variation des prix.

Le calcul des bandes de Bollinger

Les bandes de Bollinger peuvent être utilisées dans la plupart des intervalles : des périodes très courtes telles que des graphiques de cinq minutes, aux graphiques horaires, quotidiens, hebdomadaires ou mensuels. Les traders peuvent ajuster les deux paramètres suivants : la période et les écarts types (StdDev).

Les traders peuvent ajuster les deux paramètres suivants : la période et les écarts types.

La période la plus utilisée est fixée à 20 mais peut être modifiée pour répondre à un besoin spécifique. Quant à l'écart type, il se positionne souvent à 2,0. Par conséquent, les bandes de Bollinger notées (20,2) indiquent que la période et l'écart type sont respectivement ajustés à 20 et 2. Un écart-type fort implique que le prix soit moins susceptible d'atteindre l'une ou l'autre bande. Avec un faible écart-type, le prix va éventuellement sortir du canal.

Pour calculer les bandes de Bollinger, vous devez déterminer séparément les bandes centrales, inférieure et supérieure. Les formules de calcul sont les suivantes :

Bande centrale = MM20 (Moyenne mobile simple à 20 jours)

Bande inférieure = MM20 – (Écart-type à 20 jours x 2)

Bande supérieure = MM20 + (Écart-type à 20 jours x 2)

Comment utiliser les bandes de Bollinger ?

Le moyen le plus simple d’interpréter et d’utiliser les bandes de Bollinger dans les stratégies de négociation consiste à considérer le canal comme une mesure de la hauteur ou de la faiblesse du prix. En outre, il est important de souligner que la hauteur ou la bassesse est relative aux transactions précédentes.

Passons rapidement au type d'informations que les traders peuvent évaluer à partir de cet indicateur :

- La bande supérieure présente des prix statistiquement plus élevés ;

- La bande inférieure montre le contraire ;

- La largeur de bande, c’est-à-dire la différence entre les bandes de Bollinger supérieure et inférieure, correspond à la volatilité du marché.

En tant qu'indicateur de volatilité, les bandes de Bollinger se resserrent ou s'élargissent autour du niveau des prix sur le graphique. Comme indiqué dans la formule ci-dessus, la fourchette de prix s'élargit à mesure que l'écart-type augmente, et inversement. Par exemple, lorsque la volatilité d'une paire de devises donnée est faible, le canal se réduit.

En outre, cet indicateur peut être utilisé pour confirmer une tendance et décrire sa direction et sa force :

- Pendant une tendance à la hausse, le prix atteindra continuellement la bande supérieure. Le prix atteignant la bande supérieure signifie que l'activité d'achat est forte ;

- La tendance est susceptible de remonter, non seulement lorsque le cours dépasse la MM à 20 périodes, mais également lorsqu'elle dépasse la bande supérieure ;

- Si le prix recule pendant une tendance à la hausse, cela peut vouloir dire deux choses. Si le cours ne descend pas plus bas que la MM et remonte, cela confirme la force de la tendance. Alternativement, s'il casse la bande inférieure, cela signifie que la tendance haussière est en train de s'inverser.

En confirmant l’action sur les prix, les bandes de Bollinger informent les traders du Forex s’ils doivent passer des ordres d’achat ou de vente. Par exemple, un ordre de vente devrait être programmé à la limite supérieure de la bande, et il est conseillé d’entrer dans une position à l’achat à la limite inférieure de la bande. Si une devise suit normalement un canal, cette méthode sera utile. Cependant, les erreurs peuvent causer d’énormes pertes, comme en cas de sortie du canal.

En tant qu’outil d’analyse technique, les bandes de Bollinger offrent une assurance lorsque les traders prennent certaines décisions. Lorsqu'ils négocient près des limites extérieures, ils peuvent être sûrs qu'il y a une résistance (bande supérieure) ou un support (bande inférieure). Cependant, les bandes de Bollinger à elles seules constituent un signal insuffisant car elles offrent simplement une perspective du prix par rapport à la volatilité historique.

5 stratégies que vous devriez connaître avec les bandes de Bollinger

Après avoir déterminé ce que sont les bandes de Bollinger, comment les calculer et quel type d’informations elles fournissent, il est temps d’examiner les stratégies envisageables. Nous vous présentons cinq stratégies de négociation applicables avec cet indicateur de négociation.

La compression des bandes de Bollinger

Lorsque la distance entre les bandes de Bollinger inférieure et supérieure atteint un minimum de six mois, on parle de compression. Lorsque la volatilité est aussi faible, les traders doivent se préparer à une éventuelle évasion. Le plus gros défi consiste à déterminer la direction de l'évasion.

Supposons que d’autres indicateurs, tels que l’indice de force relative (RSI) et un indicateur basé sur le volume, se dirigent à la hausse. Dans le même temps, si le prix est en baisse, alors les conditions d’un marché haussier sont réunies.

Alternativement, lorsque le prix monte et que les indicateurs sont à plat ou s’apprêtent à baisser, recherchez une cassure baissière.

Lorsque le prix varie dans les deux sens après une période de consolidation, le mouvement de prix à prévoir est souvent important. Si le prix franchit la bande supérieure, les traders doivent passer des ordres d'achat, et inversement. Un stop-loss est de préférence placé sur le côté opposé de la rupture.

Utiliser une double bande de Bollinger

Tout d’abord, vous appliquez les bandes de Bollinger en utilisant les paramètres par défaut :

- Période : 20

- Écart-type : 2

Ensuite, un deuxième groupe de bandes de Bollinger doit être défini sur des réglages légèrement différents :

- Période : 20

- Écart-type : 1

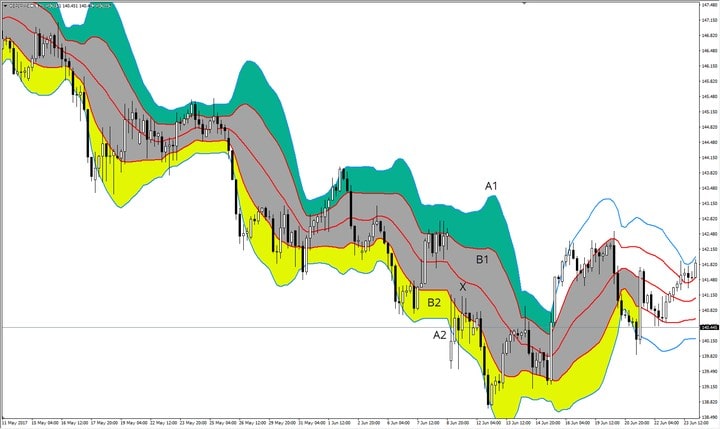

Ces deux indicateurs décrivent les zones suivantes du graphique :

- A1-B1 : Zone d’achat

- B1-X : Zone neutre

- X-B2 : Zone neutre

- B2-A2 : Zone de vente

Si la tendance à la hausse est forte, il est fort probable que le prix continuera à monter. À condition que les bougies soient fermées dans la zone la plus haute, les traders doivent effectuer des transactions longues ou même en entrer de nouvelles positions. Si la tendance à la baisse est forte et que les bougies se ferment dans la zone la plus basse, il est conseillé aux traders de garder les transactions à découvert ou d’en ouvrir de nouvelles.

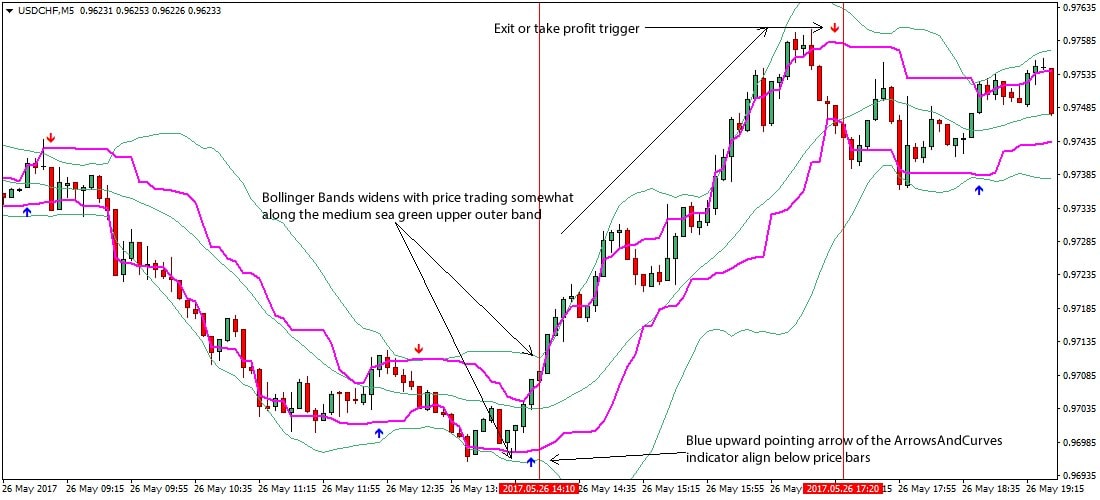

Le scalping avec les bandes de Bollinger

Cette stratégie tire parti de la volatilité à court terme de la devise. Elle est même bien adaptée aux conditions de parcours limité accompagnées par des bandes de Bollinger horizontales presque plates.

Voici les paramètres à utiliser :

Entrez dans une position longue si :

- Le prix reste au-dessus de la bande moyenne et est attiré par la bande supérieure ;

- Le canal s'élargit ;

- Le prix semble être poussé plus haut.

Les règles d'entrée en vente sont les suivantes :

- Le prix reste en dessous de la bande moyenne et est attiré par la bande inférieure ;

- Le canal s'élargit ;

- Le sentiment du marché indique un mouvement baissier et une pression à la baisse sur les prix.

Bandes de Bollinger et indicateur MACD

La stratégie est configurée pour utiliser l'indicateur MACD pour définir la tendance et les bandes de Bollinger pour déclencher la transaction. Les paramètres de l'indicateur MACD doivent être définis de la manière suivante :

- Une Moyenne mobile lente à 26 ;

- Une Moyenne mobile rapide à 12 ;

- Une Moyenne mobile exponentielle à 9 jours comme ligne de signal.

Les paramètres des bandes de Bollinger à utiliser sont les suivants :

- Moyenne mobile à 12 ;

- Écart-type à 2.

Les conditions pour entrer dans une position longue sont les suivantes : le MACD doit être supérieur à sa ligne de signal et aux lignes de zéro ; l’ordre d'achat doit être placé sur la bande inférieure de Bollinger.

On entrera en position courte lorsque le MACD sera inférieur à son signal et aux lignes de zéro ; l’ordre de vente sera défini sur la bande de Bollinger supérieure.

Avec cette stratégie, vous recevez des signaux précis, évitez les pertes substantielles et bénéficiez de conditions de consolidation et de tendance. Cependant, vous devez constamment observer les graphiques.

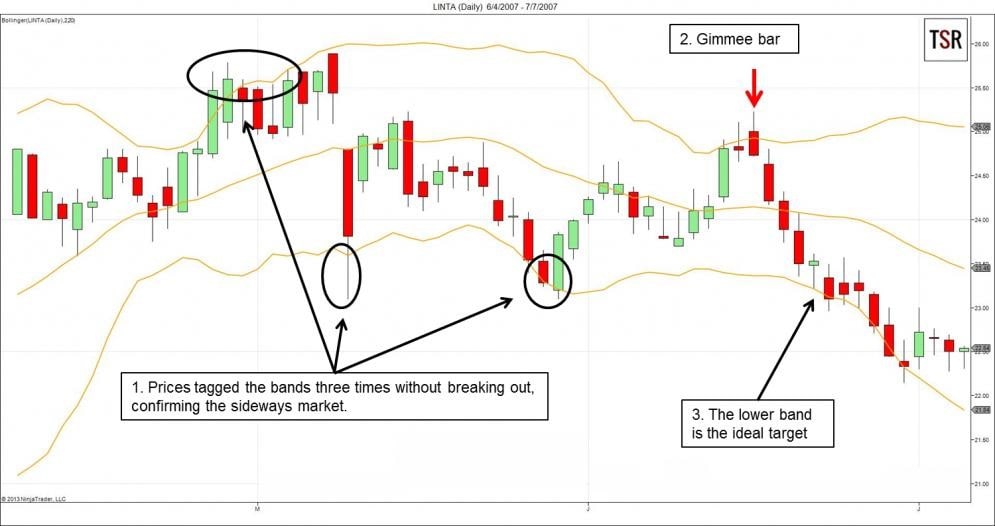

Le trading des bougies de Gimmee

Cette stratégie de négociation vise à négocier des inversions à la baisse depuis le sommet d'une fourchette de négociation ou à la hausse à partir du bas d'une fourchette de négociation.

Vous pouvez entrer dans une position longue dans les cas suivants :

- Les prix baissent à l'intérieur de la fourchette ;

- Les prix marquent la bande inférieure de Bollinger ;

- La bougie devrait fermer plus haut que ce qu’elle a ouvert, ce qui est une bougie de Gimmee ;

- Un ordre d'achat doit être placé un peu au-dessus de la bougie.

Vous pouvez entrer dans une position à découvert dans les cas suivants :

Il est important de noter que le créateur de la stratégie avertit les traders de certains scénarii avec les bougies de Gimmee. Par exemple, vous ne devriez pas échanger lorsque la barre chevauche ou se rapproche de la moyenne mobile.

Trader avec les bandes de Bollinger

Tous les traders qui réussissent doivent pouvoir déterminer comment les marchés évoluent. C’est la raison pour laquelle les bandes de Bollinger sont appliquées pour analyser la force de la tendance, surveiller le moment où une inversion peut se produire et leur indiquer s’il faut investir sur le marché ou en sortir pour générer des bénéfices.

Même avec certaines limitations des stratégies des bandes de Bollinger, l'indicateur est devenu l'un des outils les plus pratiques et les plus couramment utilisés. Étant donné que la bande se contracte et s’élargit avec la volatilité, elle aide les traders à tirer parti des conditions de survente et de surachat.

Avec cette information en tête, vous pouvez trouver une stratégie qui convient à vos compétences et à vos préférences avec Libertex. La plateforme est construite par des professionnels, ce qui garantit les meilleures fonctionnalités et connaissances pour chaque niveau de compétence. Créer un compte démo gratuit pour en savoir plus sur la sélection et le placement d'opérations et passez à des stratégies plus complexes.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent