Qu’est-ce que l’offre et la demande en bourse ?

Qu’est-ce qu’un prix d’achat et un prix de vente ?

Qu’est-ce qu’un prix d’achat ?

La définition du prix d’achat est simple. Sur un marché donné, le cours acheteur est le prix le plus élevé que le marché est disposé à payer pour un instrument financier. S'il y a plusieurs acheteurs, tous prêts à payer un prix différent, le plus élevé de ces prix apparaîtra comme une offre.

Le cours acheteur est le prix le plus élevé auquel un vendeur peut vendre un instrument de négociation à tout moment.

Qu’est-ce que le prix de vente ?

Le prix vendeur est le prix le plus bas auquel le marché est disposé à vendre un instrument de négociation donné. Le prix de vente est également appelé prix de l’offre. S'il y a plusieurs vendeurs avec des ordres à cours limité sur le marché, l'ordre avec le prix le plus bas apparaîtra comme prix vendeur sur le marché.

Le prix vendeur est le prix le plus bas auquel un acheteur peut acheter un instrument de négociation à tout moment.

Quelle est la différence entre le prix d’achat et le prix de vente ?

Voici un exemple tiré d’une paire sur le Forex :

GBPUSD : 1.27256/1.27272

Dans cet exemple, le premier prix mentionné est le prix de l'offre, qui sera toujours le plus bas des deux prix d'une paire. En tant que vendeur, ce sera le prix auquel vous pourrez vendre GBP pour USD.

Le deuxième prix dans l'exemple est le prix vendeur, qui est également le plus élevé des deux prix. Si vous êtes un acheteur, ceci est le prix le plus bas auquel vous pouvez acheter GBP pour USD.

Les cours acheteurs et vendeurs affichent tous des ordres à cours limité sur le marché. Un ordre au marché serait exécuté immédiatement au meilleur cours acheteur ou vendeur.

Sur une plate-forme de négociation, vous pouvez parfois voir les prix cotés comme suit, ce qui peut entraîner une certaine confusion :

|

Vendre |

Acheter |

|

|

GBPUSD |

1.27256 |

1.27272 |

Dans ce cas, le cours acheteur est libellé « Vendre » et le prix vendeur, « Acheter », car il s’agit des prix auxquels vous pouvez vendre et acheter.

Marché basé sur les cours et marché basé sur les ordres

Pour bien comprendre l’origine des cours acheteur et vendeur, vous devez comprendre les deux types de marchés, que sont les marchés basés sur les cours et les marchés basés sur les ordres.

Marché basé sur les cours

Quelle est la signification d’un marché basé sur les cours ? Un marché basé sur les cours est géré par un teneur de marché ou un courtier. Son travail consiste à maintenir un marché ordonné en citant en permanence un cours acheteur et un cours vendeur pour chaque instrument pour lequel ils constituent le marché.

Marché basé sur les ordres

Un marché axé sur les ordres est entièrement constitué d’ordres d’achat et de vente émanant de participants au marché. Il n'y a pas d'intermédiaire, bien que toutes les commandes soient traitées par un courtier qui facture des commissions. La plupart des marchés boursiers sont axés sur les ordres.

Qu’est-ce que le spread offre/demande

L’écart entre l’offre et la demande

Le spread offre/demande (bid ask spread) correspond simplement à la différence entre le prix vendeur et le prix acheteur. Sur les marchés axés sur les cours, l’écart (spread) est déterminé par un teneur de marché ou un courtier, tandis que pour un marché déterminé par les ordres, l’écart est déterminé par l’offre et la demande.

Liquidité et écart offre/demande

Un faible spread implique un marché plus liquide. Une liquidité plus élevée signifie des acheteurs et des vendeurs plus nombreux, et plus de teneurs de marché. Lorsque les acheteurs se font concurrence, le prix de l'offre augmente et, lorsque les vendeurs se bousculent, le prix de vente baisse. Le résultat est un écart plus étroit entre les prix acheteur et vendeur.

Le spread offre/demande équivaut à un coût de trading pour les traders. En d’autres termes, un marché moins étendu est moins cher à négocier. Un faible spread conduit souvent à plus de liquidité car les traders sont attirés par les marchés où les écarts entre offre et demande sont plus faibles

Vous pouvez lire d’avantage d’informations sur le spread ici.

Les types d’ordres et le spread acheteur-vendeur

Ordres à cours limité

Un ordre à cours limité est placé sur le marché au prix indiqué et ne peut être exécuté qu’à ce prix ou à un prix plus intéressant. Tous les prix affichés des offres et des demandes sur le marché sont des ordres à cours limité.

Si un ordre d'achat à cours limité est entré, l'ordre sera exécuté immédiatement si son prix est égal ou supérieur au prix du marché. S'il est inférieur au prix demandé, il sera placé dans une file d'attente (carnet d’ordres) derrière tout ordre d'achat limité existant au même prix. Le contraire s’applique aux ordres de vente à cours limité.

Les ordres au marché

Un ordre au marché est un ordre d’achat ou de vente qui est exécuté immédiatement au meilleur prix disponible sur le marché. Un ordre d'achat au marché sera immédiatement exécuté au prix demandé par le marché. Un ordre de vente au marché sera immédiatement exécuté au cours acheteur du marché.

Quel type d’ordre utiliser ?

Vous pouvez utiliser un ordre à cours limité pour obtenir un meilleur prix, mais vous risqueriez ainsi de manquer une transaction si le prix s'éloigne de vous. Un ordre au marché garantira que vous ne manquerez aucune occasion, mais votre prix d'exécution ne sera pas aussi bon.

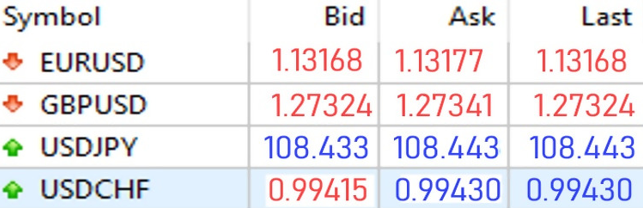

C’est pourquoi il est important d’examiner les cours acheteur et vendeur ainsi que le dernier cours négocié, généralement appelé « Dernier » sur les plateformes de négociation.

Le tableau ci-dessus présente les cours acheteur, vendeur et dernier prix pour quatre paires de devises sur MetaTrader4. En regardant le dernier prix, vous pouvez voir si le prix est négocié du côté de l’offre ou de la demande et l'écart acheteur-vendeur.

Les deux principales devises ont toutes deux eu leurs dernières transactions au cours acheteur. Cela signifie que d'autres traders vendaient au cours acheteur. Dans le cas des deux dernières paires, les derniers échanges ont été réalisés au prix demandé par les vendeurs.

Les couleurs indiquent également si l'offre, le cours vendeur et le dernier prix sont supérieurs ou inférieurs à leur niveau précédent. Le bleu signifie que le prix est plus élevé et le rouge, le moins élevé.

En examinant l’écart acheteur-vendeur et l’évolution des prix, vous pouvez déterminer si vous devez utiliser un ordre à cours limité et laisser le prix du marché vous convenir, ou utiliser un ordre au marché pour vous assurer que le prix ne vous échappe pas.

Comprendre l’offre et la demande sur le marché du Forex

Lorsque vous négociez sur le marché des changes, l'écart acheteur-vendeur aura un impact sur les stratégies et les délais que vous négociez.

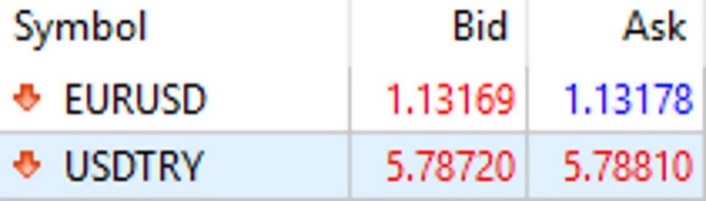

L'exemple ci-dessus, issu de Metratrader5, montre les cours acheteur et vendeur pour la paire EURUSD, qui est très liquide, et pour la paire USDTRY, qui est beaucoup moins liquide. Le spread pour la première paire est de 0,9 pips, tandis que celle de la seconde paire est de 90 pips.

Pour qu’une transaction soit rentable, le prix doit d’abord être suffisamment élevé pour couvrir l’écart acheteur-vendeur. Dans l'exemple ci-dessus, si vous achetez au prix demandé, l'enchère doit être encore plus élevée avant que vous n’atteigniez le seuil de rentabilité. Dans le cas de la paire EURUSD, l'offre ne doit se déplacer que de 0,9 pips , mais dans le cas de la paire USDTRY, elle doit être déplacée de 90 pips au moins pour que le point d'équilibre soit atteint.

Plus le spread est serré, plus le délai de négociation peut être réduit. La paire EURUSD peut être échangée sur des calendriers à l’échelle de quelques minutes, car la paire se déplacera suffisamment dans un laps de temps réduit. Une paire moins liquide comme la paire USDTRY devra aller beaucoup plus loin, ce qui prendra probablement beaucoup plus de temps.

Lorsque vous envisagez une stratégie de trading, vous devez également prendre en compte la propagation. Si le bénéfice moyen est inférieur à l'écart, vous ne pourrez peut-être pas négocier la stratégie de manière rentable.

Comment utiliser le spread offre/demande lors de la négociation de CFD ?

Qu’est-ce qu’un CFD ?

Les CFD, ou contrats sur la différence , sont un type d’instrument financier qui permet aux traders d’obtenir facilement une exposition sur n’importe quel marché. Les CFD peuvent être négociés sur des actions, des indices, des matières premières et des cryptomonnaies. Ils peuvent être utilisés pour ouvrir des positions longues et courtes, avec ou sans effet de levier.

Comment le spread offre/demande affecte le trading des CFD ?

Dans la plupart des cas, lorsque vous négociez des CFD sur une plate-forme de négociation, la valeur que vous voyez sera citée par un teneur de marché. Cela signifie que les CFD peuvent être échangés exactement comme sur le Forex.

Dans certains cas, vous pourrez peut-être négocier des CFD d’actions sur le marché boursier sous-jacent. Dans ce cas, vous verrez plusieurs offres et demandes, ce qui signifie que le marché dépend des ordres passés. Un marché basé sur les ordres ressemblera à ceci :

|

800 194.57 |

194.60 600 |

|

|

Apple Inc. |

400 194.56 |

194.61 200 |

|

1000 194.55 |

194.62 300 |

Cet exemple montre les 3 meilleures offres et demandes pour le stock d’Apple Inc , ainsi que la quantité offerte et demandée à chaque niveau. Dans ce cas, l'écart acheteur-vendeur s'établit entre 194,57 $ et 194,60 $. Le volume de l'offre est de 800, et le volume de la demande de 600. Si un commerçant souhaitait acheter plus de 600 actions, il devait en acheter 600 à 194,60 $, puis payer davantage pour toute autre action qu'il souhaitait acheter.

Conclusion

La meilleure façon de connaître les concepts abordés dans cet article consiste à suivre divers instruments de négociation et à entrer différents types d'ordres. Vous pouvez le faire gratuitement et sans risque en ouvrant un compte de démonstration .

Vous pouvez ouvrir un compte de démonstration gratuit avec Libertex, une plateforme de trading de premier plan. Libertex est un courtier proposant des opérations sur devises et des CFD sur des actions, des produits de base, des indices, des ETF et des cryptomonnaies avec un effet de levier jusqu’à 30. La plate-forme propose également des tutoriels de trading gratuits et des outils de trading ultramodernes.

Veuillez noter que la négociation de CFD avec effet de levier peut être risquée et peut conduire à la perte totale de votre capital investi.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent