Qu’est ce qu’un stop-loss et comment l’utiliser dans le trading ?

Dans cet article nous parlons en détails de ce qui est un stop-loss, quels types de cet instrument et quelles méthodes de son utilisation existent.

En bref

- Un stop-loss est un instrument efficace qui permet de ne pas perdre beaucoup d’argent investi et d'élaborer la stratégie plus efficace pour le récupérer en cas d’échec.

- La combinaison de différents types de stop-loss aide à diversifier vos stratégies de négociation. Il est important de mener les calculs au préalable afin de choisir la bonne stratégie et estimer vos risques.

- En maîtrisant un ordre stop-loss, un trader limite son risque dans le trade à un montant défini dans le cas où le marché évolue contre lui.

Qu’est-ce qu’un stop-loss : définition?

Le stop-loss est un ordre auxiliaire, qui est programmé pour protéger un trader des pertes sérieuses lors d'une transaction particulière.

Si le prix va dans la direction contraire à celle qu’espérait le trader, et que la position n’est plus rentable, le stop-loss permet de sauver un maximum de liquidités.

Lorsque le prix atteint le niveau fixé dans le stop-loss, la position se ferme automatiquement. Un trader est alors en mesure d’éviter de perdre beaucoup d’argent et peut rapidement élaborer un nouveau plan pour retrouver les fonds perdus. Un trader définit toujours une valeur d’arrêt des pertes avant d'ouvrir une position. Le stop-loss est toujours lié à un certain prix (à l'exception du stop-loss suiveur, qui sera évoqué un peu plus loin).

Par exemple, si un trader ouvre une position sur la paire EUR/USD à un prix de 1.2500, le stop-loss peut être défini au niveau de 1,2490. Cela signifie que si le prix baisse et que le trader commence à subir des pertes, la perte atteindra un maximum de 10 points. Après cela, la transaction sera clôturée et le trader pourra prendre une nouvelle position. Par exemple, il pourra ouvrir une vente à découvert si la tendance baissière se poursuit.

Pourquoi utiliser un stop-loss lors du trading et comment programmer ce dernier correctement ?

Le stop-loss doit être défini afin de minimiser et de contrôler les pertes éventuelles lors de l’évolution du prix. Même la meilleure stratégie de trading donne périodiquement de faux signaux, et l'ouverture de positions avec ces signaux erronés peut entraîner des pertes. Le stop-loss aide à réduire ces pertes au minimum, ce qui permet à un trader de compenser rapidement les fonds perdus et de tenter d’obtenir une nouvelle plus-value.

Le stop-loss peut être défini lors de l’ouverture de la position ou ultérieurement. Il est toutefois préférable de programmer cet ordre dès l’ouverture d’une position, car les prix peuvent faire preuve d’une grande volatilité sur le Forex, et varier en seulement quelques secondes.

Si une évolution se produit dans la direction opposée à celle qui était prévue par le trader, le stop-loss réduira les pertes résultant de la position. Si une forte fluctuation des prix se produit immédiatement après l'ouverture d’une transaction dans laquelle le stop-loss n'a pas été défini à l'avance (un trader a par exemple décidé de le faire un peu plus tard), les fonds ne seront, dans une certaine mesure, pas protégés et pourront être perdus…

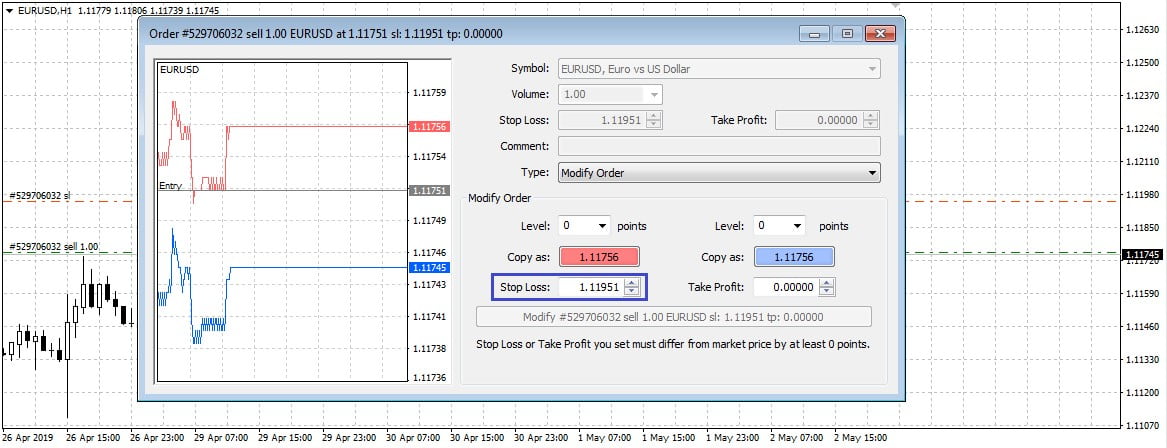

En pratique, il est très facile de programmer un ordre de stop-loss. Par exemple, dans la célèbre plateforme de trading MetaTrader 4, l’ordre peut être placé de deux manières :

- Lors de l'ouverture d'une nouvelle position, le trader peut définir directement le niveau du stop-loss au prix auquel il souhaite stopper les pertes et conclure la transaction inverse.

- Lorsque la position est déjà ouverte, il doit maintenir le bouton gauche de la souris enfoncé en plaçant le curseur de la souris sur la ligne de commande et en faisant glisser la ligne dans la direction opposée à la position ouverte. Par exemple, si une position est ouverte à l’achat, il faut faire glisser la ligne vers le bas pour une vente en cas de mouvement baissier.

Comment calculer le stop-loss

Il existe de nombreuses façons de calculer la valeur du stop-loss pour une transaction spécifique. Dans la plupart des stratégies professionnelles de trading, il est déjà décidé dans quelles conditions et à quelle distance du prix d'ouverture d'une position un stop-loss doit être placé. Il existe également plusieurs tactiques universelles pour calculer et installer une valeur plancher, ce que nous verrons un peu plus loin dans cet article.

Il existe également une règle bien connue qui est recommandée à tous les traders, notamment aux débutants. La règle est la suivante: les pertes lors de chaque position ne doivent pas dépasser 2 % du capital total. Sur cette base, il est facile de calculer le stop-loss correspondant.

Par exemple, un trader possède un capital de 10 000 dollars et ouvre une position sur la paire EUR/USD pour un lot. Le stop-loss est calculé comme suit :

- 1 lot de la paire EUR/USD = 100 000 EUR, donc un mouvement d’un seul point possédera une valeur de 10 dollars.

- 2 % du capital investi correspondent à 200 dollars.

- 200/10 = 20. Ainsi, un trader peut se permettre une perte d'un maximum de 19 points avant de clôturer de force sa position. L'ordre stop-loss doit être placé à une distance de 20 points du prix d'ouverture de la transaction.

Les différents types de stop-loss

Il existe au moins trois types de stop-loss, chacun d'entre eux fonctionnant différemment et permettant à un trader de compter sur un résultat différent.

Le stop-loss standard

Le stop-loss standard est celui qui est proposé par la plupart des courtiers sur leurs plateformes. L’ordre fonctionne de la manière suivante :

- Un trader passe un ordre stop-loss à un prix spécifique.

- Lorsque le prix réel du marché atteint cette valeur, la transaction est clôturée au prix du marché.

- Le stop-loss est défini une seule fois et reste inchangé (sauf si le trader le modifie lui-même manuellement).

Le principal inconvénient d'un tel ordre est qu'il est sujet au "effet de glissement". Si le prix saute de plusieurs points lors d’un gap, alors le stop-loss "saute" la valeur pour laquelle il avait été programmé. La transaction sera clôturée au cours du marché au moment M, et non au cours indiqué par le trader, ce qui signifie qu’un trader peut perdre quelques points de plus que ce qui était envisageable au moment de la programmation du stop-loss.

Le stop-loss à cours limité

Le stop-loss à cours limité fonctionne sur le même principe que le stop-loss standard, mais présente une différence importante. Lorsqu'un stop-loss à cours limité est déclenché, la transaction sera toujours clôturée précisément au prix fixé par un opérateur. Il s’agit d’un ordre à cours limité, et non d’un ordre au marché.

En d'autres termes, le stop-loss à cours limité n'est pas sujet au glissement en cas de gap. Le courtier s'engage à clôturer la transaction à un prix défini à l’avance et assume tous les risques liés à la volatilité. Toutefois, pour une telle garantie, le courtier peut parfois prélever une commission supplémentaire.

Le stop-loss suiveur

Un stop-loss suiveur est différent du stop-loss standard et du stop-loss à cours limité, car son prix peut évoluer après qu’il ait été programmé.

Le stop-loss n’est ainsi défini à aucun prix particulier. Il est toujours lié au prix du marché en temps réel. Il peut être défini, par exemple, sur une différence de 20 points par rapport au prix du marché.

Ainsi, si le prix évolue dans la direction souhaitée par le trader, le stop-loss suiveur "tire" sa programmation derrière lui et reste toujours à une distance de 20 points du prix du marché. En revanche, si le prix tourne dans la direction opposée, le stop-loss reste en place.

En utilisant un ordre suiveur, le trader peut non seulement se prémunir contre des pertes excessives, mais également protéger une partie des bénéfices. Un stop-loss suiveur peut être utilisé pour assurer la récupération d’une plus-value, au lieu de programmer un ordre “take profit” qui risque de minimiser cette dernière.

Quelle stratégie adopter avec les stop-loss?

Si votre stratégie de trading ne prévoit aucune condition spécifique pour passer un ordre de stop-loss, vous pouvez utiliser l’une des stratégies universelles.

Le stop-loss calculé en pourcentage

Le pourcentage d’arrêt des pertes est défini avec des valeurs constantes, telles que le montant du capital ou le niveau du take profit.

Cela implique de placer un stop-loss basé sur la taille du capital, ce que nous avons déjà évoqué précédemment. Le ratio recommandé entre les pertes et le capital est de 2: 100 (soit 2%).

Par exemple, si votre capital est de 10 000 dollars, il sera nécessaire de placer un excédent de perte à environ 200 dollars. À l’inverse, un take profit aura généralement un ratio de 1: 2 ou 1: 3. Par conséquent, le bénéfice programmé doit être 2 ou 3 fois supérieur à la perte admissible.

|

Avantages |

Inconvénients |

|

Facilité d’utilisation |

Ne prend pas en compte la volatilité et les valeurs clés |

|

Profits nuancés |

Le marché passe régulièrement au-delà du stop-loss |

Les avantages de cette tactique sont évidents: le stop-loss est facile à calculer et le bénéfice généré par une transaction sera plusieurs fois supérieur à la perte. Cependant, il n’est pas raisonnable, dans toutes les situations, de définir un stop-loss avec une liaison aussi stricte et d'ignorer la situation objective du marché.

Si le stop-loss défini est situé au dessus d'un niveau clé (notamment un support), la probabilité que le prix affecte un tel ordre est très élevée. Dans ce cas, la fréquence de clôture des transactions en utilisant un stop-loss peut annuler le profit possiblement obtenu en raison de l’inversion de tendance à prévoir.

Le stop-loss basé sur la volatilité

Définir un stop-loss basé sur la volatilité est une technique efficace. Dans cette situation, un trader peut voir le stop-loss actionné au-delà de la plage principale de fluctuation des prix. Il s’assure alors que l’ordre se déclenchera si la plage se montre trop étendue et que la valeur est accidentellement “touchée”.

Pour déterminer la volatilité, des indicateurs simples tels que l’écart-type (SD) ou (ATR) sont le plus souvent utilisés. Le calcul du stop-loss est alors le suivant:

- Une moyenne mobile simple (SMA) est définie sur le graphique pour déterminer l'indicateur de prix moyen.

- Ensuite, un indicateur ATR ou Ecart type est positionné pour déterminer la volatilité.

- Pour déterminer le prix d'un ordre de stop-loss, la dernière valeur ATR (SD) multipliée par 2 doit être soustraite de la dernière valeur SMA.

|

Avantages |

Inconvénients |

|

La méthode prend en compte la situation réelle du marché |

Les indicateurs peuvent avoir un temps de retard |

|

Le montant des dommages envisageables est relativement faible |

La situation du marché, notamment le niveau de volatilité, peut changer rapidement, ce qui rend le stop-loss impertinent. |

Le stop-loss basé sur la volatilité peut être une excellente option au moment de l'exposition au risque, mais sa pertinence diminue à chaque nouvelle bougie sur le graphique. Pour les échanges à moyen et long terme, cette méthode n'est pas recommandée.

Le stop-loss défini à partir du graphique

Lors de l’installation d’un stop-loss sur le graphique, les niveaux clés (supports et résistances), ainsi que les extrêmes locaux sont pris en compte. Ils doivent être déterminés avant d’ouvrir une position et de clôturer cette dernière. Cette tactique pour définir un stop-loss est plus efficace lorsque le trader négocie en se basant sur une analyse technique. Dans cette disposition, la définition des niveaux, des extrêmes et d’autres éléments importants intervient lors de l’analyse générale du graphique.

Le stop-loss doit être défini au-delà du niveau le plus proche ou de l'extrême local. Si l'arrêt est défini au niveau même ou devant celui-ci (par rapport au prix), la probabilité qu'il soit affecté par des fluctuations aléatoires augmente.

|

Avantages |

Inconvénients |

|

Cette stratégie prend en compte la situation réelle du marché |

Le niveau du stop-loss peut être trop élevé en comparaison avec le niveau du take profit |

|

Le trader garde le choix |

Les investisseurs dominant le marché surveillent facilement les niveaux clés et les extrêmes |

Le stop-loss basé sur la durée

Les stop-loss de ce type ne sont pas définis par des indications de prix, mais par des paramètres de temps. Par exemple, une stratégie de trading peut consister à obliger l’investisseur à conclure une transaction à la fin de la journée, quel que soit le résultat.

Ce type de stop-loss n’est pas très populaire, et reste très rarement utilisé.

|

Avantages |

Inconvénients |

|

Une telle stratégie est difficile à suivre |

La situation réelle du marché n’est pas prise en compte |

|

Le trader sait toujours exactement à quel moment sa position sera cloturée |

Le trader doit clore sa position manuellement |

Conclusion

L’utilisation des transactions stop-loss est cruciale dans le trading. Cet instrument offre aux traders de la sécurité et du contrôle. Cependant, il ne faut pas oublier que sa maîtrise prend du temps et il est important de commencer par les bases.

La plateforme de trading de Libertex offre cette possibilité grâce à un compte démo il est possible de démarrer votre apprentissage de cet instrument, appliquer et affiner les stratégies de trading sans risquez votre argent réel. Toutefois, il est important de comprendre que les performances passées ne préjugent pas des résultats futurs et que cet article ne constitue pas un conseil en investissement.

FAQ

C'est quoi le take-profit ?

Un ordre take-profit est un type d'ordre à cours limité qui spécifie le prix exact auquel une position ouverte est clôturée pour un profit. Si le prix du titre n'atteint pas le prix limite, l'ordre de take-profit ne sera pas exécuté.

Comment calculer le take-profit?

Pour calculer le take-profit, le trader utilisent la formule suivante:

TP = EP + (EP – SL), où

TP est le niveau de take-profit

EP est le prix d'entrée

SL est le niveau de stop loss

Quelle est la relation entre le stop loss et le take profit?

Bien qu'il n'existe aucun moyen général de structurer vos ordres stop loss et take profit, la plupart des traders essaient d'avoir un ratio risque/rendement de 1:2

Comment placer un stop-loss sur bourse direct ?

Accédez à la section de votre compte de courtage en ligne où vous pouvez effectuer une transaction. Au lieu de choisir un ordre au marché, choisissez un ordre stop loss. Entrez ou faites défiler jusqu'au prix auquel vous souhaitez placer un ordre stop-loss.

Comment utiliser stop-loss pour le trading de CFD?

Les traders peuvent utiliser des ordres sell-stop pour quitter les positions CFD longues si le prix de l'actif tombe en dessous d'un certain niveau. Ces ordres sont utilisés pour quitter les positions courtes lorsque le prix dépasse un niveau spécifié.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent