Cos’è lo stop loss e come utilizzarlo nel trading

Altrimenti tale strategia non può essere considerata completa. Tuttavia, alcuni principianti che si avvicinano da poco al forex non comprendono appieno cosa sia lo stop loss e perché dovrebbe essere utilizzato. In questo articolo esamineremo tutti i punti principali relativi agli ordini di stop loss e prenderemo in considerazione diverse strategie efficaci per impostare gli ordini di stop alle perdite.

Il significato dello stop loss

Lo stop loss è un ordine ausiliario che viene predisposto per proteggere un trader dalle gravi perdite che potrebbero derivare da una determinata transazione.

Se il prezzo va nella direzione sbagliata rispetto a quella che il trader si aspettava, e lo scambio non è più redditizio come poteva sembrare, lo stop loss aiuta a salvare l’investimento.

Quando il prezzo raggiunge il livello di stop loss stabilito, la transazione si chiude automaticamente: in questo modo il trader è in grado di risparmiare tutto il resto del denaro investito e può iniziare a sviluppare un piano per il ritorno dei fondi andati persi. È il trader stesso ad impostare un livello di stop loss prima di aprire uno scambio. Lo stop loss è sempre legato a un determinato prezzo (ad eccezione dello stop loss a tempo, un’ipotesi che verrà discussa più avanti).

Ad esempio, se un trader apre uno scambio EUR\USD per acquistare ad un prezzo di 1,2500 lo stop loss può essere impostato al livello 1,2490. Questo significa che se il prezzo scende e il trader inizia a subire delle perdite, queste arriveranno a un massimo di 10 punti. Raggiunto quel limite impostato la transazione viene chiusa, e il trader è libero di prendere una nuova decisione. Ad esempio, potrebbe decidere di aprire una transazione per una vendita, se il trend di riduzione del prezzo continua.

Perché utilizzare lo stop loss nel trading e come impostarlo correttamente

Lo stop loss nel trading deve essere impostato al fine di minimizzare e controllare eventuali perdite finanziarie durante gli scambi. Anche la migliore strategia di trading dà periodicamente dei falsi segnali, e aprire gli scambi basandosi su questi segnali porta a delle perdite. Lo stop loss aiuta a ridurre al minimo queste perdite e a consentire ai trader di recuperare rapidamente i fondi persi e ottenere nuovamente un vantaggio.

Lo stop loss può essere impostato sia al momento dell'apertura della transazione, sia successivamente. In ogni caso, è consigliabile stabilire fin da subito uno stop alle perdite, perché a volte il prezzo può subire un cambiamento repentino e spostarsi di 20-30 punti in pochi secondi.

Se una tale variazione si verifica nella direzione opposta a quella prevista dal trader, lo stop loss riduce le perdite per svariate volte. Se una brusca fluttuazione dei prezzi si verifica immediatamente dopo l'apertura della transazione su cui lo stop loss non è stato impostato in anticipo (perché, ad esempio, il trader ha deciso di farlo un po’ più tardi), i fondi si troveranno, in una certa misura, senza protezione.

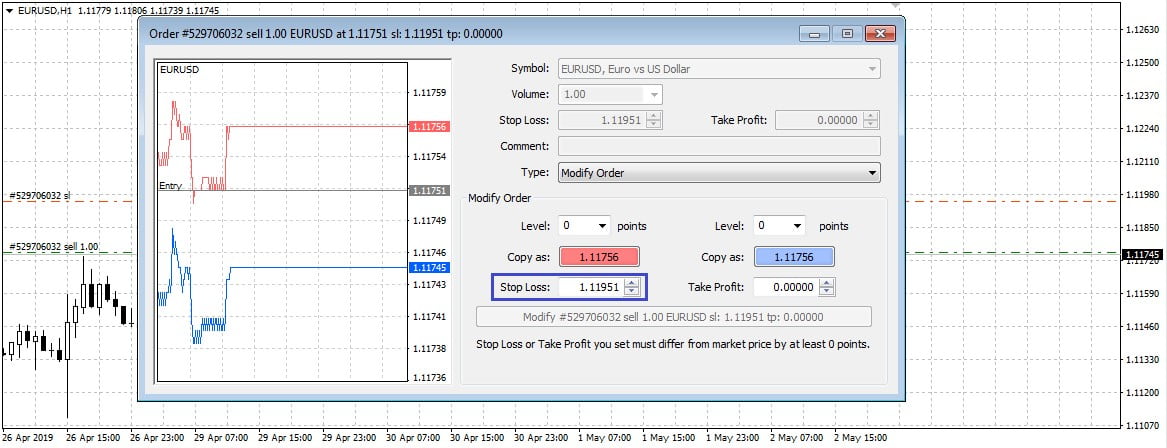

Nella pratica, impostare lo stop loss nel trading è molto semplice. Ad esempio, nel famoso terminale di trading MetaTrader 4, l’impostazione può avvenire in almeno due modi:

- Nel momento in cui apri un nuovo ordine, puoi impostare l’ampiezza dello stop loss al livello di prezzo al quale intendi arrestare le perdite e chiudere l'affare.

- Quando l'offerta è già aperta, è necessario tenere premuto il tasto sinistro del mouse spostando il cursore sulla riga dell'ordine e trascinare la linea nella direzione opposta all'offerta aperta. Ad esempio, se hai aperto una transazione di acquisto, devi trascinare la linea verso il basso o verso l'alto per una vendita.

Come calcolare lo stop loss

Esistono molti modi per calcolare la dimensione dello stop loss nel trading per ogni specifica transazione. Nella maggior parte delle strategie di trading di livello professionale è stabilito dall’inizio a quali condizioni e a quale distanza dal prezzo di apertura di una transazione dovrebbe essere fissato lo stop alle perdite. Esistono anche diverse tattiche universali per il calcolo e la fissazione del livello: ne discuteremo più avanti in questo articolo.

C'è anche una regola ben nota che è consigliata a tutti i trader, e in particolare ai principianti. La regola è questa: le perdite in ogni singola transazione non dovrebbero superare il 2% del capitale totale. Sulla base di questo, è possibile calcolare di conseguenza lo stop loss.

Ad esempio, un trader ha un capitale di 10.000 dollari e apre una transazione EUR/USD con un volume di 1 lotto. Il calcolo è il seguente:

- 1 lotto EUR/USD = 100.000 EUR, un punto nel movimento dei prezzi “costerà” 10 dollari.

- Il 2% del capitale di un trader è di 200 dollari.

- 200/10 = 20. Quindi, un trader può permettersi un “crollo” di un massimo di 19 punti prima di dover chiudere forzatamente gli scambi e fissare il segno negativo. L'ordine di stop deve essere effettuato a una distanza di 20 punti dal prezzo di apertura della transazione.

Tipi di stop loss

Esistono almeno tre tipi di stop loss nel forex, ognuno dei quali funziona in modo diverso e consente a un trader di fare affidamento su un risultato diverso.

Stop di base

Lo stop loss standard offerto dalla maggior parte dei broker sulle loro piattaforme funziona così:

- Un trader effettua un ordine di stop a un prezzo specifico.

- Quando il prezzo reale di mercato raggiunge questo limite, la transazione si chiude.

- Lo stop loss viene impostato una volta e rimane invariato (se un trader non lo modifica manualmente).

Il principale svantaggio di questo tipo di stop loss è il fatto di essere soggetto allo "slippage", ovvero un salto dei prezzi. Se il prezzo fa un brusco salto di diversi punti e lo stop loss "salta", la transazione si chiude non al livello indicato dal trader, ma solo a quel livello a cui il prezzo è balzato. Significa quindi che con questo programma un trader può perdere qualche punto in più di quanto ha consentito con lo stop loss.

Lo stop loss garantito

Lo stop garantito funziona secondo lo stesso principio dello stop di base, ma c’è una differenza significativa tra i due. Quando viene attivato lo stop loss garantito, la transazione sarà sempre chiusa esattamente al prezzo fissato dal trader.

In altre parole, lo stop garantito non è soggetto a slippage. Il broker si impegna a chiudere la transazione a un determinato prezzo e si assume tutti i rischi associati alla volatilità. Tuttavia, per assumere tale garanzia il broker può richiedere una commissione aggiuntiva.

Il trailing stop

Lo stop dinamico funziona diversamente da quello base, e garantisce lo spostamento dopo lo stop dei prezzi.

ll trailing stop non è impostato su un determinato prezzo. È legato direttamente al prezzo corrente, ad esempio potrebbe essere impostato a una distanza di 20 punti da esso.

Se il prezzo si sposta nella direzione voluta dal trader, il trailing stop “si muove” dietro di esso, rimanendo sempre a una distanza di 20 punti. Se il prezzo va nella direzione opposta, lo stop loss rimane valido.

Utilizzando uno stop trailing un trader può non solo garantirsi contro perdite eccessive, ma anche proteggere una parte degli utili. Uno stop trailing può essere utilizzato come metodo per mirare a guadagnare dei potenziali profitti, anziché lo standard Take Profit.

Strategie di stop loss

Se il tuo sistema di trading non prevede alcuna condizione specifica per piazzare un ordine di stop, puoi utilizzare una delle strategie ormai universali.

Lo stop loss percentuale

Lo stop percentuale è impostato in una determinata relazione a valori costanti, come l'ammontare del capitale o il livello di Take Profit.

Ciò comporta l'impostazione di un ordine di stop basato sulla dimensione del capitale, che abbiamo già considerato in precedenza. Il rapporto suggerito tra stop loss e capitale è 2:100 (cioè il 2%), con un capitale di 10,000 USD. Ad esempio, se il tuo capitale è di 10.000 USD sarà opportuno stabilire uno stop loss a circa 200 USD. Il rapporto per trarre un potenziale profitto è di solito 1:2 o 1:3 ovvero: il profitto pianificato deve essere 2 o 3 volte superiore alla perdita consentita.

|

Vantaggi |

Svantaggi |

|

|

I vantaggi di tali tattiche sono evidenti: il livello di stop è facile da calcolare e il profitto potenziale della transazione sarà maggiore della perdita, anche di svariate volte. Tuttavia, è tutt'altro che ragionevole stabilire in ogni situazione uno stop loss con un vincolo così stretto, e ignorare la situazione oggettiva del mercato.

Se lo stop loss impostato a un rapporto di 1:3 per trarre un potenziale profitto è di fronte a un livello chiave, la probabilità che il prezzo influenzi tale ordine è molto alta. In questo caso, la frequenza delle operazioni di chiusura che utilizzano lo stop loss può azzerare il profitto ottenuto a causa del take profit relativamente elevato.

Stop legati alla volatilità

L'impostazione di uno stop loss basato sulla volatilità è una tecnica efficace, dal momento che in questo caso un trader può portare lo stop oltre la serie principale delle fluttuazioni dei prezzi, e garantire che l'ordine venga accidentalmente "toccato".

Per determinare la volatilità, vengono spesso utilizzati indicatori semplici come la deviazione standard (SD, Standard Deviation) o l’intervallo reale medio (ATR, Average True Range). Il calcolo dello stop loss avviene nel seguente modo:

- Una media mobile semplice (SMA) viene impostata sul grafico per determinare l'indicatore del prezzo medio.

- Successivamente, viene installato un indicatore ATR o SD per determinare la volatilità.

- Per determinare il prezzo a cui scatta l’ordine di stop, l'ultimo valore ATR (SD) viene moltiplicato per 2 per poi essere sottratto dall'ultimo valore SMA.

|

Vantaggi |

Svantaggi |

|

|

Lo stop loss sulla volatilità può essere l'opzione migliore al momento dell'esposizione, ma la sua rilevanza diminuisce ad ogni nuova candela sul grafico. Per il trading a medio e lungo termine, questo metodo non è raccomandato.

Stop sul grafico

Quando si imposta uno stop loss, vengono presi in considerazione i livelli chiave (supporto e resistenza), nonché gli estremi locali. Devono essere determinati prima di aprire uno scambio e impostare uno stop. Questa tattica per impostare uno stop loss è più efficace quando si fa trading secondo l'analisi tecnica. In questa disposizione, la definizione di livelli, estremi e altri elementi importanti avviene nell'analisi generale del grafico.

Lo stop loss dovrebbe essere impostato oltre il livello più vicino o l'estremo locale. Se lo stop è fissato al livello stesso, o davanti ad esso (relativo al prezzo), aumenta la probabilità che venga influenzato da fluttuazioni casuali.

|

Vantaggi |

Svantaggi |

|

|

Lo stop loss a tempo

Lo stop loss di questo tipo non è impostato in base alle indicazioni di prezzo, ma in base ai parametri temporali. Ad esempio, una strategia di trading potrebbe richiedere a un trader di concludere un affare alla fine della giornata, indipendentemente dal risultato.

Questo stop loss non è molto popolare, e viene usato in rari casi.

|

Vantaggi |

Svantaggi |

|

|

Conclusioni

Lo stop loss è un elemento importante del sistema di trading, in quanto rende il trading stesso più sicuro e controllato. Può essere difficile per un trader alle prime armi comprendere tutte le sfumature sul come impostare immediatamente uno stop loss, quindi l'opzione più consigliata sarebbe quella di iniziare a prendere un po’ di confidenza le tecniche più semplici.

Per la formazione sul trading e su come lavorare con lo stop loss, la piattaforma di trading Libertex è la soluzione ideale.

A differenza di altre piattaforme di trading, è estremamente semplice: anche un principiante che non ha esperienza di trading può navigare facilmente attraverso le sue funzionalità. Inoltre, è possibile aprire gratuitamente un account demo su Libertex ed esercitarsi per tutto il tempo necessario ad acquisire praticità con la piattaforma.

Grazie alla sua semplicità Libertex risulta funzionale e intuitiva, e ha una vasta selezione di risorse e strumenti per l'analisi. In questo terminale, un trader alle prime armi sarà in grado di sperimentare tutte le strategie per piazzare lo stop loss e, dopo aver valutato i risultati, optare per una selezione ottimale.

Domande più frequenti

Come funziona uno stop loss?

Lo stop loss è un prezzo impostato al quale la propria posizione verrà chiusa nel caso il prezzo vada nella direzione opposta rispetto alle proprie previsioni.

Un esempio di stop loss?

Si pensa che una coppia di valute si apprezzerà, ma ci si vuole proteggere nel caso che la valuta si deprezzi. Si determina la massima perdita che si è disposti a sopportare e si immette un ordine di stop loss che chiude la posizione a quel prezzo. Se il prezzo raggiunge il valore stabilito dallo stop loss, la posizione viene chiusa automaticamente.

Una buona regola per gli stop loss?

Un buon stop loss non dovrebbe essere superiore ai profitti potenziali, quindi un buon rapporto tra rischio e profitto può essere di 1 a 2. Questo significa che la perdita massima possibile fissata dallo stop loss dovrebbe essere pari alla metà del guadagno probabile.

Che differenza c'è tra stop loss e ordine con limite di prezzo?

Uno stop loss serve a chiudere una posizione aperta a un determinato prezzo in caso di performance negativa. Un ordine con limite serve ad aprire una posizione (in acquisto o in vendita) a un determinato prezzo. L'ordine viene immesso e quindi la posizione viene aperta solo se il prezzo raggiunge il livello impostato.

Perché fare trading con Libertex?

- Ottieni l'accesso a un conto demo gratuito gratuitamente.

- Usufruisci del supporto tecnico 5 giorni a settimana, dalle 9:00 alle 21:00. (Ora solare dell'Europa centrale).

- Usa un moltiplicatore fino a 1:30 (per i clienti retail).

- Opera su una piattaforma per qualsiasi dispositivo: Libertex e MetaTrader.

L’85% dei conti degli investitori retail perde denaro