Comprendre l'ordre stop limite : Avec des stratégies et des exemples

- L'ordre market : il est utilisé pour acheter ou vendre un actif à son prix de marché.

- L'ordre à cours limité : cet ordre fixe une limite au prix d'achat ou de vente d'un actif.

- L'ordre stop : il permet d'acheter ou de vendre un actif une fois qu'il a atteint ou dépassé le « prix stop ». Un stop limit et un stop loss sont les principaux types d'ordres stop.

Cet article répondra en profondeur à la question « qu'est-ce qu'un ordre stop limit ? » en abordant sa définition, les raisons de l'utiliser, les meilleures stratégies, les erreurs dangereuses à éviter, ses avantages et inconvénients et sa différence avec un ordre stop loss.

C'est parti !

Qu'est-ce qu'un stop limit order, et comment fonctionne-t-il ?

Un ordre stop limite est une technique utilisée pour limiter les pertes et l'exposition au risque. C'est une combinaison de deux ordres, à savoir un ordre stop et un ordre limite. Une fois qu'un prix stop particulier est atteint, un ordre stop limit devient un ordre à cours limité, et l'actif est acheté ou vendu à un prix spécifié.

Cela peut être déroutant au début, et c'est pourquoi nous allons examiner ci-dessous un exemple concret d'ordre stop limite en utilisant l'action Affirm Holdings Inc. (AFRM).

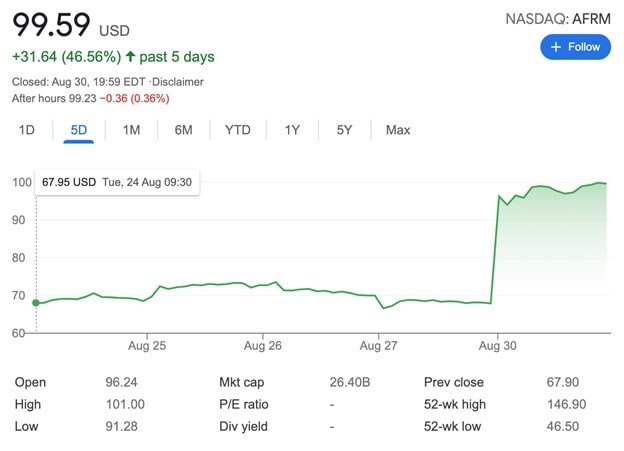

L'image ci-dessus montre que l'action AFRM se négocie à 99,59 dollars avec une nette tendance à la hausse. En voyant la dynamique du marché, vous voudriez acheter l'action et mettre un ordre stop limit sur elle. Vous fixez le prix stop à 110 dollars et le prix limite à 115 dollars.

Pour que l'ordre soit déclenché et se transforme en ordre à cours limité, le cours d'AFRM devra dépasser le prix stop, c'est-à-dire 110 dollars. Si l'ordre est exécuté sous le prix limite de 115 dollars, le trade est exécuté. Toutefois, l'ordre ne sera pas exécuté si AFRM passe au-dessus de 115 dollars.

Le cours du marché est de 99,59 dollars. Vous placeriez un ordre stop limite d'achat au-dessus du prix du marché et un ordre stop limit de vente en dessous.

Pourquoi faut-il utiliser un ordre stop limite ?

La principale raison pour laquelle vous devriez utiliser un ordre stop limit est de surveiller de près votre portefeuille sans le faire manuellement. L'ordre stop vous aidera à rester à jour sur les évolutions du marché en donnant un déclenchement automatique à l'ordre une fois qu'un actif atteint un prix spécifié.

Découvrons maintenant les types de limites, pourquoi vous devriez les utiliser et quels facteurs influencent leur exécution.

Ordre stop limite d'achat

Une fois que vous aurez déterminé le prix par action le plus élevé acceptable, un ordre stop limit d'achat vous aidera à gérer le montant que vous payez. Supposons que le cours de l'action augmente et atteigne ou dépasse le prix stop. Cela déclenchera un ordre d'achat.

Outre le prix stop évoqué, un ordre d'achat stop limit contient le prix limite, qui définit le prix maximum par action que vous êtes prêt à payer.

Prenons un exemple d'ordre d'achat stop limit.

Supposons que vous souhaitiez acheter des actions d'Affirm Holdings (AFRM), qui, comme le montre l'exemple ci-dessus, sont évaluées à 99,59 dollars, et qu'une dynamique haussière est également attendue au cours de la journée. Par conséquent, vous placez un prix stop à 105 dollars.

Dès que le prix de l'AFRM atteint 105 dollars, le trade est exécuté et devient un ordre market. Si vous placez le prix limite à 110 dollars, l'ordre sera traité après être monté à 105 dollars, et s'il dépasse 110 dollars, il ne sera pas exécuté.

Ordre stop limit de vente

Un stop limit de vente est un ordre à cours limité visant à vendre l'actif une fois que le prix tombe au niveau ou en dessous du prix stop. Il se compose du prix limite, du prix minimum par action auquel vous êtes prêt à vendre, et du prix stop, qui déclenche l'ordre limite de vente.

Par exemple, si le cours actuel de l'action AFRM est de 110 dollars, vous pouvez placer le prix stop à 105 dollars. L'ordre limite peut être placé à 103 dollars. Dès que le prix descend à 105 dollars, l'ordre est déclenché. Cependant, s'il descend en dessous du prix limite de 103 dollars, l'ordre ne sera pas exécuté.

Avantages et inconvénients d'un ordre stop limit

|

Avantages |

Inconvénients |

|

Il n'a pas besoin d'être surveillé. |

L'exécution de l'ordre n'est pas garantie. |

|

Il permet de verrouiller les bénéfices. |

Risque de remplissage partiel ou d'exécution partielle. |

|

Il protège contre les prix bas entrants. |

Commission du courtier plus élevée si l'ordre est exécuté en plusieurs parties. |

Quelle est la différence entre un ordre stop limit et un ordre stop loss ?

Il existe deux principaux types d'ordres stop : les ordres stop loss et les ordres stop limit. Souvent, les traders les confondent. Examinons ce qui les distingue.

Ordre stop loss

Un stop loss est un ordre d'achat ou de vente d'une action dès qu'elle atteint un prix spécifique.

Par exemple, vous avez des actions Apple (AAPL) qui se vendent à 150 dollars, mais leur valeur a baissé récemment. Vous passez donc un ordre stop loss à 145 dollars. Cela signifie que si AAPL tombe à 145 dollars, il sera converti en un ordre market, ce qui activerait une vente. Si au moment où vous vendez AAPL, le prix baisse encore de 0,50 dollar. Votre vente d'actions se fera à 144,50 dollars.

Ou encore, AAPL atteint 145 dollars, puis 147 dollars. Vos actions seront vendues à 147 dollars.

Ordre stop limit

Un ordre stop limite réduit l'incertitude d'un ordre stop loss. Le plus grand problème des ordres stop loss, comme indiqué précédemment, est qu'ils se transforment en ordres market lorsqu'ils sont exécutés. Cela signifie que le trade sera exécuté à un prix élevé imprévisible. La vente de AAPL ci-dessus sera activée à 145 dollars, mais vous n'avez aucune influence sur le prix de vente réel.

Un ordre stop limit résout ce problème. Lorsque AAPL atteindra 145 dollars, l'ordre sera déclenché. Toutefois, au lieu de se convertir en un ordre au marché, il se convertira en un ordre à cours limité. Par exemple, supposons que l'ordre stop est à 145 dollars et que le prix limite est de 140 dollars. Si AAPL tombe à 145 dollars ou moins, l'ordre sera converti en un ordre à cours limité de 140 dollars. L'action est alors vendue à 140 dollars ou plus.

Par conséquent, comme on l'a vu dans les exemples ci-dessus, la principale différence entre les ordres stop loss et stop limit est que ce dernier protège contre la volatilité du marché en vous permettant de vendre l'action sur la base d'une limite personnalisée.

Par contre, l'ordre stop loss garantit que la vente sera effectuée. Au contraire, si l'action ouvre à un prix inférieur à la fois au prix stop et au prix limite, disons 135 dollars, alors, même s'il sera converti en ordre à cours limité, il ne sera pas exécuté. Supposons que AAPL chute encore à 125 dollars. Votre chance de vendre les actions à 135 dollars sera également gâchée.

Quelles sont les principales erreurs à éviter ?

Il y a plusieurs erreurs que les traders débutants font lorsqu'ils utilisent un ordre stop limite. Vous trouverez ci-dessous quelques-unes des principales erreurs à éviter.

Décider d'une position stop sur place

Avant d'ouvrir un trade, vous devez décider où sera placé le stop. L'avantage de déterminer votre stop avant d'ouvrir un trade est que cela élimine l'émotion du processus de décision car vous n'avez pas encore risqué votre argent. Il s'agit simplement d'un graphique que vous regardez.

Ainsi, au lieu d'essayer une position stop après l'ouverture du trade, vous devriez décider de votre erreur de placement stop avant d'ouvrir le trade.

Positionnement d'un stop limit serré

L'une des erreurs les plus courantes que font les traders est de placer des stops et des limites très serrés sur les trades. Nous savons que le marché boursier est très volatile, et que les prix fluctuent constamment.

Donc, lorsque vous placez des stops et des limites trop serrés sur des trades, le prix n'aura pas assez d'espace pour fluctuer, et par conséquent, il peut aller bien au-delà des placements de stop ou de limite, ce qui empêchera l'exécution de l'ordre.

Positionnement d'un stop limit large

Parfois, un trader peut placer ses stops trop loin, en espérant que le prix atteigne les positions à un moment donné. Tout comme le fait de placer les stops trop serrés, les placer trop larges est une décision drastique. Placer les stops de cette manière revient presque à ne pas les placer du tout.

Positionner les stops directement sur les niveaux

Les niveaux font ici référence aux niveaux de support et de résistance. Une solution pour ne pas placer des stops trop serrés ou trop larges ne devrait pas être de les placer sur les niveaux de support et de résistance. La raison en est qu'après que le prix ait atteint ce niveau, il peut encore se retourner et bouger dans votre sens.

Positionnement des stops sur des nombres arbitraires

Les marchés financiers ne fonctionnent pas sur des nombres aléatoires. Placer vos stops sur la base d'un calcul de pourcentage aléatoire est l'une des erreurs les plus dangereuses que vous pourriez faire lorsque vous utilisez un ordre stop limite. En effet, au lieu de vous intégrer à la structure du marché, vous essayez d'intégrer le marché à votre structure.

Bien qu'il aurait été pratique d'avoir un pourcentage comme facteur décisif, il en va autrement. En conséquence, tout en déterminant où placer votre stop loss, la meilleure façon est de baser le placement sur l'analyse technique.

Quelles sont les meilleures stratégies d'ordre stop limit à appliquer ?

Vous trouverez ci-dessous les meilleures stratégies d'ordre stop limit que vous pouvez utiliser.

Analyse des graphiques boursiers

Une stratégie importante consiste à placer des ordres stop limite à des prix où vous prévoyez que d'autres traders achèteront et vendront. Les niveaux les plus courants sont les niveaux de support et de résistance, ainsi que les sommets et les creux des mouvements antérieurs. Cette analyse peut être effectuée à l'aide des graphiques boursiers. La fonction de ligne horizontale de la plateforme graphique vous permet de rechercher les points de retournement du marché.

Une fois que vous avez repéré ces niveaux, placez votre ordre autour d'eux. La liquidité a également tendance à augmenter lorsque le prix s'en approche.

Vérification de la volatilité de l'action

Choisir le bon prix limite pour un ordre stop limite est de la plus haute importance. Si vous fixez le prix limite de manière trop lâche, vous pouvez finir par payer un mauvais prix. Et si ce dernier est trop serré, la probabilité d'exécution de l'ordre diminue. Cela peut vous coûter de l'argent en raison de pertes plus importantes ou de gains plus faibles. Tenir compte de la volatilité de l'action est une étape cruciale car plus la volatilité est élevée, plus la limite que vous voudrez fixer sera large.

Analyse de la liquidité et du volume de trading de l'action

Tout en décidant d'utiliser un ordre stop limit, il est essentiel d'analyser son volume de trading. Cela peut également aider à déterminer où placer votre limite.

Lors de l'analyse de la liquidité, vérifiez la liquidité historique de l'action. S'il a été très liquide, il est préférable d'utiliser un ordre stop avec limite. Et si l'action est très peu liquide, vous voudrez réduire la taille de votre position. Ainsi, vous serez en mesure de mieux gérer votre risque.

Conclusion

Différents types d'ordres sont à la disposition des traders. Certains ont une transaction instantanée, d'autres transigent selon l'heure et le prix fixés et d'autres encore sont un trade conditionnel.

Un stop limit garantit le prix du trade mais pas l'exécution, ce qui diffère d'un ordre stop loss. Un ordre stop limite est utilisé pour acheter et vendre des instruments financiers à un prix fixé par le trader, représentant le montant qu'il est prêt à donner si l'actif est acheté et le montant qu'il est prêt à accepter si l'actif est vendu.

Certaines erreurs peuvent s'avérer dangereuses si elles ne sont pas prises en compte, comme le fait de placer les stops trop serrés ou trop larges, de ne pas utiliser l'analyse technique, etc.

Les meilleures stratégies en matière de stop limit incluent la vérification de la volatilité et l'analyse des graphiques, le volume de trading et la liquidité. Pour apprendre, pratiquer et mieux maîtriser les ordres stop limit, ouvrez un compte démo Libertex dès aujourd'hui ! Il vous aidera à vous familiariser avec le concept avant de vous aventurer sur le marché réel.

FAQ

Comment fonctionne un ordre stop limit ?

Un ordre stop limite se compose de deux prix : le prix stop et le prix limite. Pour que votre ordre soit activé, le prix de l'actif doit atteindre le prix stop. Le prix limite révèle le montant que vous êtes prêt à donner et à accepter pour l'actif.

Un exemple d'ordre stop limit ?

Supposons que l'action Facebook (FB) affiche une dynamique haussière continue et qu'il a été prévu qu'elle affiche une tendance haussière au cours de la journée de trade. Vous décidez d'acheter l'action à 50 dollars, vous fixez donc le prix stop à 55 dollars et le prix limite à 60 dollars.

Le prix atteint 55 dollars, et l'exécution du trade commence. De même, lorsque vous vendez une action, vous placez les prix en dessous du cours du marché. Si le prix du marché passe sous le prix limite, l'exécution aura lieu. Dans le cas contraire, le trade ne sera pas exécuté.

Quelles sont les raisons justifiant l'utilisation d'un ordre stop limit

Un ordre stop limit est utilisé pour deux raisons principales : pour acheter et vendre. Dans un ordre stop limit d'achat, le trader achète l'actif à un prix qu'il est prêt à payer. Dans un ordre stop limit de vente, l'actif est vendu par le trader à un prix qu'il est prêt à accepter.

Comment vendre un ordre stop limit ?

Pour vendre un ordre stop limit, placez le prix stop et le prix limite en dessous du prix du marché. Le prix limite doit être inférieur au prix stop. Lorsque le prix tombe au niveau du prix stop, il est converti en prix du marché, ce qui déclenche une vente. Si le prix ne descend pas en dessous du prix limite pendant l'exécution de la vente, l'actif est vendu au nouveau prix du marché. Si le prix passe en dessous du prix limite, l'ordre ne sera pas exécuté.

Quelle est la différence entre un ordre à cours limité et un ordre au marché ?

Un ordre market est un achat ou une vente immédiate d'instruments financiers. Cette forme d'ordre garantit que l'ordre sera exécuté, mais elle ne garantit pas le prix auquel il est exécuté. En revanche, un ordre à cours limité est un achat ou une vente d'un actif à un prix déterminé ou supérieur.

Quelle est la différence entre un ordre stop limit et un ordre stop loss ?

Dans un ordre stop loss, l'exécution du trade est garantie. Un ordre stop limit garantit le prix. Ainsi, même si le prix est inférieur ou supérieur au prix stop, l'exécution du stop loss se poursuivra avec la vente. Au contraire, dans un ordre stop limit, le prix limite fera en sorte qu'aucune exécution du trade ne se produise si le prix est inférieur ou supérieur au prix limite. L'actif sera vendu ou acheté si le prix reste dans la fourchette du prix limite.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent