Chandeliers japonais : Trouver des signaux fiables

Chandeliers japonais : Histoire

Les chandeliers japonais sont l'un des types de graphiques qui représentent l'humeur des traders. Il a été développé par Homma, un Japonais, au 18e siècle. À l'époque, ce type de graphique montrait la relation entre le prix et l'offre et la demande de riz.

Le monde occidental a découvert les chandeliers en 1991 lorsque Steve Nison a publié son livre « Japanese Candlestick Charting Techniques ».

Qu'est-ce que la bougie japonaise?

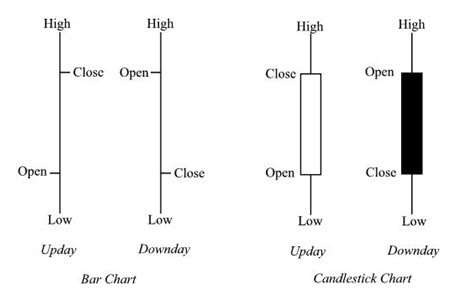

Les chandeliers japonais sont le type de graphique le plus complet qui montre les points de prix cruciaux : ouvert, fermé, haut et bas. Si l'on considère d'autres types de graphiques, comme le graphique linéaire, on constate qu'il ne relie que des points de prix de clôture. Il ne fournit donc pas d'informations utiles pour les transactions.

Les chandeliers japonais sont le type de graphique qui fournit des informations utiles sur la dynamique du marché.

Une bougie reflète la dynamique du prix au cours d'une période donnée. Cette période dépend de la période que vous utilisez pour vos échanges.

Bougie japonaise: À quoi ressemble-t-elle?

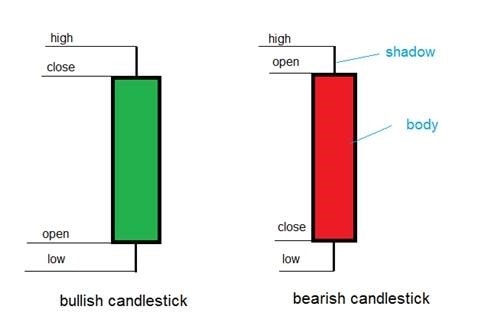

Un chandelier ressemble à une barre (corps) avec ou sans lignes fines (appelées ombres). Le corps est une fourchette entre deux points majeurs - les prix d'ouverture et de fermeture. Les ombres sont placées au-dessus (ombre supérieure) et au-dessous (ombre inférieure) du corps et correspondent aux points de prix les plus élevés et les plus bas.

Les chandeliers ont deux couleurs. En général, les traders utilisent soit le noir et le blanc, soit le vert et le rouge. Ainsi, si la bougie est blanche ou verte, elle est haussière et signifie que le prix a augmenté pendant la période choisie. Si elle est noire ou rouge, elle est baissière et reflète la direction du prix à la baisse au cours de la période choisie. Néanmoins, les plateformes de trading vous permettent de choisir les couleurs que vous souhaitez.

Pour apprendre à lire les graphiques en chandelier, regardons l'exemple. Vous voyez un chandelier haussier car il est de couleur verte. Nous avons choisi la paire EUR/USD et un délai d'une heure, afin que vous sachiez comment le prix d'un actif a augmenté en une heure.

1,1363 est le point le plus haut qui représente le prix le plus élevé atteint en une heure. 1,1338 est le prix de clôture, c'est-à-dire le niveau auquel la bougie s'est fermée après une heure. 1,1233 est le prix d'ouverture, le taux auquel la paire EUR/USD ouvre. 1,1195 est le point le plus bas que la paire EUR/USD a atteint en une heure.

Nous avons montré ici la bougie haussière. Si vous voyez la bougie baissière, elle aura une couleur différente et s'ouvrira, et les prix de clôture seront placés l'un en face de l'autre. Ainsi, le prix d’ouverture sera supérieur au prix de clôture.

Cependant, l'ensemble du tableau est constitué de nombreux chandeliers. Par conséquent, vous avez une vue d'ensemble de l'évolution des prix.

Les chandeliers japonais et le graphique en barres

Bien que les deux types de chandeliers fournissent des informations sur quatre points de prix cruciaux, les chandeliers japonais sont plus pratiques. Auparavant, les chandeliers n'étaient représentés que par la couleur noire. Actuellement, les traders peuvent utiliser les mêmes couleurs que pour les bougies japonaises. Cependant, si vous utilisez le schéma noir et blanc, il est difficile de comprendre si les bulls ou les bears sont dominants sur le marché.

Pourtant, lorsque l'on cherche des schémas de chandeliers, il est compliqué de déterminer la taille de la barre. La longueur des ombres n'est guère définie non plus. Ainsi, les graphiques en barres ne sont pas la meilleure option pour les schémas de trading.

Chandeliers japonais : Types

Il existe différents types de bougies. Comme nous l'avons dit au début de l'article, les chandeliers peuvent être avec ou sans ombre. De plus, ils peuvent avoir une ou deux ombres.

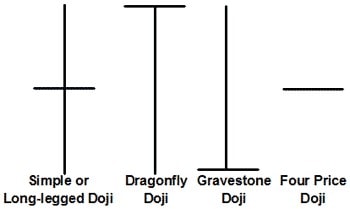

Doji

Un chandelier de doji est une bougie avec un corps minuscule qui signifie que les prix d'ouverture et de clôture étaient presque au même niveau. Il a généralement de longues ombres. Le chandelier de doji est toujours un signe d'incertitude pour les traders.

Doji ne fournit pas de signaux forts lui-même et est considéré comme une bougie « neutre ». Cependant, il peut faire partie d'un modèle fiable. S'il suit une série de bougies haussières, c'est le signal que les bulls sont épuisés, et le renversement de tendance pourrait se produire bientôt. Si le doji provient de plusieurs bougies baissières, c'est un signe de la faiblesse des bears et d'une possible figure de retournement à la hausse.

En même temps, le chandelier du doji peut appraître selon quatre types.

- Doji à longues jambes. Il possède de longues ombres supérieures et inférieures de longueur presque identique. Ce type de doji reflète la grande indécision des investisseurs.

- Doji dragonfly. C'est un chandelier de renversement de tendance haussière qui apparaît à la fin de la tendance baissière. Il a une longue ombre inférieure.

- Doji Gravestone. A l'opposé du doji Gravestone, il intervient en fin de tendance haussière. La bougie a une longue ombre supérieure.

- Doji de quatre prix. Vous trouverez à peine une telle bougie sur le graphique. Elle montre l'incertitude totale du marché et n'a pas d'ombre.

Ombres

La longueur des ombres représente la force des fluctuations du marché. Ainsi, si une bougie a de longues ombres, cela signifie qu'une forte volatilité s'est produite pendant la séance de bourse. Si les ombres sont courtes, cela signifie que le marché a été stable.

- Longue ombre supérieure. Si le chandelier a une longue ombre supérieure et une courte ombre inférieure, il illustre que les bulls ont été plus actifs pendant la session. Pourtant, ils n'ont pas pu garder le contrôle et les bears ont réussi à faire baisser le prix.

- Longue ombre inférieure. Si la bougie a une longue ombre inférieure et une courte ombre supérieure, les bears dominent le marché, mais les bulls ont été plus forts jusqu'à la fin de la session et font monter le prix.

Toupies

La toupie ressemble à un chandelier de doji. Cependant, le corps de la toupie est plus important. Néanmoins, ce type de bougie présente de longues ombres. Les toupies reflètent également les incertitudes du marché, mais signifient que les acheteurs et les vendeurs étaient actifs.

Néanmoins, ils n'ont pas réussi à maîtriser la situation. Comme les bougies du doji, si la toupie suit les chandeliers haussiers, c'est le signe d'un possible retournement vers le bas. Si la toupie apparaît après des bougies baissières, vous pouvez vous attendre à un renversement vers le haut.

Marubozu

Une bougie Marubozu n'a pas d'ombres supérieures ou inférieures. Lorsqu'un prix ouvert est égal au minimum et qu'un prix fermé est égal au maximum, il s'agit d'un Marubozu haussier. Au contraire, si le prix d'ouverture est le même que le prix maximum et qu'un prix de clôture est similaire au prix minimum, c'est un Marubozu baissier.

Chandeliers japonais : les modèles les plus efficaces

Les chandeliers japonais ne sont pas seulement un type de graphique, mais aussi l'un des outils les plus efficaces pour les traders en matière d'analyse technique. Les chandeliers sont largement utilisés et fournissent des signaux fiables. Les traders préfèrent les chandeliers car ils sont faciles à trouver sur le graphique et se produisent souvent.

Les modèles de chandeliers sont largement utilisés et fournissent des signaux fiables.

Les modèles de chandeliers peuvent être divisés en inversion et en continuation. Comme ils sont très nombreux, nous allons considérer ceux qui apparaissent plus fréquemment.

Modèles d'inversion : Haussier

Des inversions de tendance haussières se produisent à la fin de la tendance à la baisse et signalent un renversement à la hausse.

Marteau

C'est un modèle qui consiste en un chandelier. Il a une longue ombre inférieure qui doit dépasser le corps au moins deux fois. La couleur du chandelier n'est pas essentielle. Néanmoins, si c'est une bougie haussière, le signal est plus robuste.

Le signal sera également plus fiable si le prix de la bougie après la fermeture du marteau est supérieur à celui de la bougie avant le marteau.

Marteau inversé

C'est un modèle à une seule bougie. Le chandelier a un petit corps et une longue ombre supérieure qui dépasse deux fois le corps. La couleur du marteau n'a pas d'importance. Néanmoins, si elle est haussière, le signal est plus fiable.

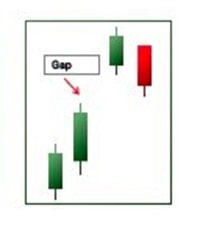

L'étoile du matin

Ce modèle est composé de trois bougies. La première est une longue bougie baissière. La suivante doit s'ouvrir avec un espace vers le bas. La couleur de la deuxième bougie n'a pas d'importance, mais il est préférable qu'elle soit haussière. La troisième bougie doit s'ouvrir avec un espace vers le haut. L'écart doit couvrir l'écart précédent vers le bas.

L'écart n'est pas nécessaire, mais s'il apparaît, le signal est plus puissant.

L'étoile du matin Doji

Ce motif est similaire à celui de l'étoile du matin, mais la deuxième bougie est le doji. Elle est censée être plus fiable qu'une simple étoile du matin.

Haramis haussier

Le motif se compose de deux bougies. La première, de type baissier, doit contenir entièrement la deuxième bougie, de type haussier. Pour obtenir la confirmation, la troisième bougie doit être haussière et longue.

La croix de Harami, une tendance haussière

Un schéma similaire, mais la deuxième bougie est le doji.

Une tendance haussière

C'est un modèle avec deux bougies. La première est baissière. La seconde est haussière, son prix d'ouverture doit être inférieur au prix de clôture de la bougie précédente et le prix de clôture supérieur au niveau d'ouverture de la bougie précédente. Ainsi, la bougie haussière absorbe la bougie baissière.

Modèles d'inversion : Baissier

Ces tendances se produisent à la fin de la tendance haussière et signalent le mouvement à la baisse.

Étoile filante

C'est un motif qui est présenté par une bougie. Elle a un petit corps et une ombre supérieure, qui est deux fois plus longue que le corps. La couleur n'a pas d'importance. Néanmoins, si elle est baissière, les chances que la tendance se retourne sont plus élevées.

L’étoile du soir

C'est un modèle à trois bougies. La deuxième bougie s'ouvre avec un écart vers le haut après la grande bougie haussière. Habituellement, la deuxième bougie est petite. La troisième bougie est baissière et s'ouvre avec un écart vers le bas qui couvre l'écart précédent vers le haut. Toutefois, les écarts ne sont pas essentiels.

L’étoile du soir Doji

Elle est similaire au motif de l'étoile du soir ; la seule différence est que la deuxième bougie est un doji. Le motif de l'étoile du soir du doji est plus fiable que celui de l'étoile du soir.

Pendu

C'est un nom effrayant mais un modèle fort. Il est présenté par une bougie. L'ombre inférieure dépasse le corps deux fois. La couleur n'a pas d'importance, mais la couleur baissière est préférable. Cependant, pour être sûr que le renversement se produise, attendez de voir si le prochain chandelier est baissier et se ferme plus bas que la bougie avant le pendu.

Modèle d'engouffrement à la baisse

Le motif se compose de deux bougies. La première est haussière, la seconde est baissière. La bougie baissière doit s'ouvrir au-dessus du sommet de la bougie haussière et se fermer au-dessous du creux de la bougie haussière. L'intensité du signal dépend de la taille des chandeliers. S'ils sont longs, le signal est plus durable.

Haramis baissier

Le motif comporte deux bougies. Le corps de la seconde doit être « inclus » dans la première. Il est essentiel que les chandeliers aient des couleurs différentes. Le motif doit être confirmé par le chandelier baissier qui apparaît après la deuxième bougie à motif.

Croix de Harami en Béarn

Le modèle ne diffère du précédent que par le deuxième chandelier, qui est le doji.

Modèles de continuation : Tendance à la hausse

Les schémas de continuation indiquent la force de la tendance actuelle et prédisent sa poursuite.

Écart de Tasuki à la hausse

Une bougie haussière s'ouvre avec un écart vers le haut mais est suivie d'un chandelier baissier. La bougie baissière doit s'ouvrir et clôturer en dessous des prix de clôture et d'ouverture de la bougie haussière précédente. Si la bougie baissière ne couvre pas l'écart, il y a une chance que la tendance à la hausse se poursuive. Si l'écart est comblé, il est plus probable que la tendance haussière ait pris fin.

Les trois méthodes ascendantes

Deux à cinq chandeliers baissiers doivent suivre une longue bougie haussière. Toutefois, aucun d'entre eux ne doit se fermer en dessous du prix d'ouverture de la bougie haussière. L'ombre des bougies baissières ne doit pas être inférieure au niveau d'ouverture de la bougie haussière. La bougie du dernier modèle doit s'ouvrir dans le corps de la bougie précédente et se fermer au-dessus du prix de clôture de la première bougie haussière.

Ce motif ressemble au motif du drapeau.

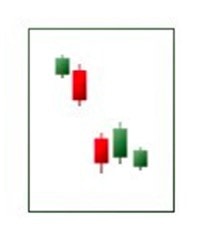

Trois lignes brisées

Il devrait y avoir trois bougies haussières qui se déplacent progressivement. Ensuite, une grande bougie « d'attaque » devrait s'ouvrir au-dessus de la dernière bougie haussière, mais se fermer en dessous de la première des trois bougies haussières. Les trois bougies doivent avoir une taille moyenne. Si elles sont petites, le schéma ne fonctionnera pas.

Modèles de continuation : Tendance à la baisse

Ces tendances indiquent que le marché va continuer à baisser.

L'écart de Tasuki

Il doit y avoir un espace entre deux bougies descendantes. La troisième bougie se ferme et s'ouvre plus haut que la seconde, qui est baissière. Si elle ne couvre pas l'écart, la tendance à la baisse se poursuivra.

Trois lignes brisées baissières

Il devrait y avoir trois bougies baissières se déplaçant progressivement, puis une bougie « d'attaque » haussière qui s'ouvre en dessous du prix de clôture de la dernière bougie baissière et se ferme au-dessus de la première bougie baissière des trois.

Les trois méthodes avec gap baissier

Deux à cinq bougies haussières doivent suivre la bougie baissière étendue. Mais aucune d'entre elles ne doit se fermer au-dessus du niveau d’ouverture de la bougie baissière. Leurs ombres ne doivent pas non plus être au-dessus du prix d’ouverture. La dernière bougie du modèle devrait s'ouvrir dans le corps de la dernière bougie haussière et se fermer en dessous du niveau de clôture de la première bougie baissière.

Strategie con le candele giapponesi

Dato che ci sono molte formazioni, anche le strategie possibili sono molte. Qui ne citiamo una ma prima di cominciare ricordiamo i punti principali da seguire.

Come abbiamo detto, le formazioni sono legate al trend in corso, quindi la prima cosa è individuare un forte trend. Poi ci si concentra sull'analisi delle formazioni: se si vede che i prezzi si avvicinano anche a supporti o resistenze, è importante concentrarsi sulle formazioni d'inversione; Se invece il trend è solido, ricercare formazioni di mantenimento.

Stratégie des chandeliers japonais

Il y a de nombreuses stratégies à essayer pour le trading, car il existe un large éventail de modèles de chandeliers. Nous allons vous parler de l'une d'entre elles. Avant de commencer, nous vous rappelons les principales étapes à suivre.

Comme nous l'avons mentionné plus haut, les modèles de chandeliers sont liés à une tendance. Ainsi, le premier point est de trouver une tendance forte. La deuxième étape consiste à trouver un modèle de chandelier. Si vous voyez que le prix se rapproche d'un niveau de soutien ou de résistance, il peut être intéressant de rechercher un schéma d'inversion. Si vous négociez dans une tendance forte, trouvez un modèle de continuation.

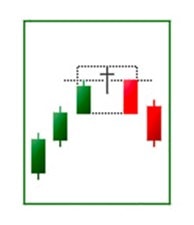

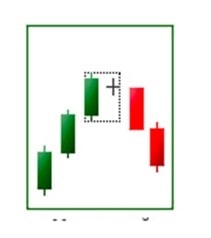

Stratégie du troisième chandelier

Cette stratégie fonctionnera lorsque le marché se retournera vers la tendance baissière.

1. Recherchez un chandelier dont le plus haut et le plus bas sont supérieurs au précéde

2. Vérifiez si la prochaine bougie est baissière.

3. Une position de vente doit être ouverte à l'ouverture de la troisième bougie baissière (1). Si vous obtenez une confirmation d'un indicateur, par exemple un oscillateur, le signal sera plus fiable.

4. Profitez-en dès que la troisième bougie se ferme (2).

5. N'oubliez pas l'ordre de stop-loss qui doit être placé au-dessus de la hauteur du premier chandelier (3).

Conseils pour les traders : Comment éviter les erreurs

Il existe de nombreux guides sur la façon d'utiliser les chandeliers japonais et leurs motifs sont simples, mais de nombreux traders font des erreurs. Consultez les conseils ci-dessous pour éviter les erreurs les plus fréquentes.

- Trouvez la confirmation. Bien que les modèles de chandeliers soient forts, il est crucial de trouver des approbations. Si vous avez besoin d'une preuve de l'inversion de tendance, utilisez des indicateurs tels que le RSI et la MACD. Si la tendance devait se poursuivre, regardez le RAS parabolique.

- Connaître la couleur. Cela semble facile, mais certains traders confondent les couleurs. Nous recommandons d'utiliser soit le vert et le rouge, soit le blanc et le noir.

- Choisissez des délais plus longs. Les modèles de bougies fonctionnent mieux sur des périodes plus longues car les tendances sont plus fiables pour eux.

Conclusion

Les chandeliers japonais sont le type de graphique le plus populaire car ils montrent quatre points cruciaux qui fournissent des informations complètes aux traders. De plus, ils forment certains des modèles les plus fiables qui prédisent la direction du marché avec un haut niveau de précision.

Même les débutants n'ont pas de difficultés à trouver ces modèles. Il est donc crucial de s'entraîner avant la mise en application. Pour cela, vous pouvez utiliser uncompte de démonstration Libertex. Le compte de démonstration du courtier copie le marché réel mais permet de négocier avec de l'argent fictif pour acquérir plus d'expérience et éviter les pertes à l'avenir.

Lisez les réponses aux questions les plus fréquemment posées.

FAQ

Que sont les chandeliers japonais?

Les chandeliers japonais sont un type de graphique qui présente l'humeur des investisseurs et la dynamique du marché. Les chandeliers japonais sont notamment utilisés comme des modèles qui prédisent la direction du marché.

Les chandeliers japonais fonctionnent-ils?

Bien sûr. Les bougies japonaises sont l'un des outils les plus fiables des traders. Ils fournissent des signaux forts et sont facilement déterminés sur le graphique.

Quel modèle de chandelier est le plus fiable?

Plusieurs modèles fournissent les signaux les plus fiables. Ce sont les étoiles du matin et du soir, le harami et le marteau.

Comment lire les chandeliers japonais?

Les chandeliers japonais ont quatre points principaux. Ils sont ouverts, fermés, à prix minimum et maximum. Ces points reflètent le sentiment des traders et les fluctuations du marché. Les chandeliers à mèches courtes indiquent un marché stable. Ceux avec des ombres longues sont liés à une forte volatilité.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent