Ordre OCO : une chance ou un piège ?

Ordre OCO : Le concept de base

Il existe différents types d’ordres. Vous pouvez connaître les ordres en attente, les ordres au marché, les ordres stop loss et les ordres de prise de bénéfices. En général, un ordre est une commande à une plateforme de négociation pour effectuer les étapes spécifiques lorsque certaines conditions sont remplies.

En ce qui concerne la définition de l'ordre OCO, un ordre OCO ou un ordre « one-cancels-the-other » (l’un annule l’autre) est une paire d'ordres en attente, dont l'un est annulé dès que l'autre est exécuté. Habituellement, un ordre OCO est une combinaison d'ordres stop et d'ordres à cours limité. Il est exécuté automatiquement lorsque le prix atteint les niveaux fixés par le trader.

L'un annule l'autre est une paire d'ordres en cours, dont l'un est annulé dès que l'autre est exécuté.

L'ordre OCO est utilisé pour minimiser le risque de négociation sur un marché très volatile. Lorsqu'un opérateur ne peut pas prévoir la direction que prendra le marché, il vaut mieux placer deux ordres opposés, dont l'un fonctionnera et l'autre sera supprimé simultanément.

Il est également possible de créer une commande d'envoi d'ordre. Cependant, elle fonctionne en sens inverse. Elle déclenche mais n'annule pas le deuxième ordre. C'est donc un point important.

Ordres en attente

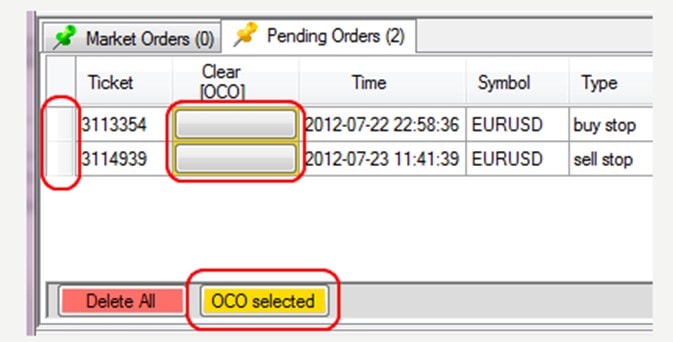

Même si nous parlons d’ordre OCO, il semble bon de rappeler ce que sont les ordres en attente, car ils forment la base de l’ordre OCO. Regardez l'image ci-dessous.

Les ordres en attente sont les bases de l'Ordre OCO.

Les ordres stop sont présentés par des ordres stop d'achat et de vente. En plaçant un ordre stop, un trader s'attend à ce que le prix casse à un niveau prédéterminé de sorte que la transaction sera ouverte.

Les ordres à cours limité consistent en placer des ordres d'achat et de vente à cours limité. Un trader anticipe le rebond du prix à partir d'un certain niveau.

Ordre OCO : le processus

Comme nous l'avons mentionné ci-dessus, l’ordre OCO aide les investisseurs à réduire les risques. Imaginons que vous ayez des actions d'une société. Comme le marché boursier est très volatile, surtout en période de nouvelles importantes ou de communiqués économiques, l'investisseur peut passer un ordre OCO.

Supposons que les actions aient un prix de 100 $. En raison de la volatilité, vous prévoyez que le prix puisse baisser, mais vous ne voulez pas perdre plus de 15 $. Vous passez un ordre stop de vente à 85 $. Cela signifie que si le prix chute à 85 $, l'action sera vendue à ce niveau. En revanche, si le prix grimpe à 115 $, l'ordre limite de vente sera déclenché. Cela signifie que votre action sera vendue à 115 $.

Vous devez vous rappeler deux points importants. Le premier est que si un ordre est exécuté, l'autre ordre est annulé. Le second est que si l'un des ordres est annulé, le second est également supprimé.

L'ordre OCO est généralement fixé lorsque le marché est très volatile. Dans le cas contraire, un trader devra attendre longtemps avant que l'un des ordres ne fonctionne. Cependant, c'est là où réside le piège de ce type d'ordre. Certains courtiers ont dû bloquer les ordres OCO car ils augmentaient la taille de la perte en raison de l'absence d'un stop loss spécifique.

L'ordre OCO se produit généralement lorsque le marché est très volatile. Cependant, la forte volatilité est également un écueil de cet instrument.

Nous allons expliquer avec un exemple. Imaginez que le marché soit très volatile. Vous avez passé un ordre d'achat stop, en vous attendant à ce que le marché monte ; et un ordre de vente stop, en envisageant un changement de tendance à la baisse ou même un ordre d'achat limite en envisageant une stratégie de rebond.

Toutefois, après le déclenchement de l'ordre d'achat stop, le marché s'est retourné. Vous savez que les ordres en attente vous permettent d'ouvrir des positions sans surveiller le marché. Cela signifie que vous pourriez manquer le moment où le marché évolue dans la direction opposée. Comme il n'y a pas de stop loss avec l’ordre OCO ou qu'il est trop loin du point d'entrée, vous perdrez le capital investi.

La forte volatilité peut expliquer la situation suivante : le marché peut atteindre le stop loss mais, plus tard, repartir dans la même direction. Cela signifie que vous subirez des pertes même si votre prévision du marché était correcte.

Cela ne signifie pas que vous ne deviez pas utiliser l'ordre OCO. Vous devez juste être certain que le marché formera une tendance et ne se retournera pas avant d'avoir atteint un point précis.

Les meilleures stratégies OCO

Un ordre OCO n'est pas seulement un moyen de limiter les risques, mais un outil pour les stratégies de trading célèbres. L'ordre OCO peut être utilisé à la fois pour une stratégie de retracement et de rupture.

Stratégie d'entreprise

Si vous n'êtes pas sûr si le marché va évoluer à la hausse ou à la baisse, vous pouvez utiliser une stratégie de rupture. Cette stratégie est basée sur la rupture des niveaux de soutien ou de résistance. L’ordre OCO consiste alors à placer un ordre stop d'achat et un ordre stop de vente. Cela signifie que l'ordre est exécuté si le prix dépasse le niveau fixé.

Stratégie de retracement

Une stratégie de retracement suppose que vous achetiez au soutien ou que vous vendez à la résistance. Ainsi, un ordre OCO est représenté par des ordres d'achat à limite et de vente à limite. Cela signifie que vous vous attendez à ce que le prix atteigne un niveau défini et à ce qu'il se retourne.

Ordre OCO : Exemple de négociation sur le marché des changes

Pour simplifier, considérons un exemple de négociation sur le Forex avec l'ordre OCO. Imaginons que vous négociez la paire EUR/USD. Elle s'est consolidée, mais vous pensez que la tendance se formera en cas de rupture du niveau spécifique.

Si le prix dépasse 1,18, la tendance haussière se produit. Si le prix tombe en dessous de 1,17, la tendance baissière se matérialise. Ainsi, vous placez un ordre stop à l'achat à 1,18 ; le stop à la vente est à 1,17. Dès que le prix casse l'un ou l'autre niveau, l'un des ordres sera exécuté. Le deuxième ordre sera annulé.

Ordre OCO : Avantages et limites

L’ordre OCO est intéressant à utiliser si vous n'êtes pas sûr de la tendance future du marché. Il limite les risques de mauvaise transaction et fait gagner du temps aux investisseurs. Si le marché présente une forte liquidité, l'ordre OCO peut réussir.

Bien que l'ordre semble simple, il peut être délicat. C'est pourquoi seuls les traders expérimentés l'utilisent pour réduire les risques et entrer sur le marché. Examinons les pièges auxquels un trader débutant peut être confronté.

|

Avantages |

Limites |

|

Une stratégie gagnant-gagnant. Il est toujours compliqué de définir l'orientation future du marché. Un ordre OCO permet aux investisseurs de passer des ordres opposés. Un déclenchement de l'un d'entre eux conduira à une transaction réussie. |

Pas standard. Le fait qu'un ordre OCO ne soit pas un outil standard sur la plateforme MetaTrader constitue un inconvénient important. Il n'est pas facile de trouver un programme fiable qui exécutera les transactions correctement. |

|

Limiter les risques. La fonction première de l'ordre OCO est de réduire les risques de marché. Le risque d'une mauvaise transaction est réduit de 50 %. |

Pas pour tout le monde. L'ordre est délicat et ne convient pas aux traders débutants. Pour savoir comment passer un ordre, vous devez d’abord comprendre l'idée d'ordres en attente. |

|

Limiter l’investissement en temps. L'ordre OCO est constitué d'ordres en attente. Cela signifie que vous n'avez pas à surveiller le marché en permanence. Vous pouvez passer un ordre et l'oublier jusqu'à ce qu'il soit exécuté. |

Bloqué. Certaines entreprises bloquent les ordres OCO car elles peuvent entraîner des appels de marge et des pertes élevées. |

Ordre OCO sur MetaTrader 4

L'ordre OCO n'est pas un outil standard sur la plateforme MetaTrader. Pour définir ce type d'ordre sur MT4, vous devez le télécharger sur Internet. Vous pouvez trouver de nombreux programmes d'Expert Advisor qui vous aideront à passer des ordres OCO. Un Expert Advisor est un processus permettant de définir une position sur la base de règles spécifiques. Pour choisir la position idéale, vous devez en essayer plusieurs ou simplement lire des avis.

L'ordre OCO n'est pas un outil standard de la plateforme MetaTrader. Vous avez besoin d'un Expert Advisor pour le mettre en place sur MT4.

Chacun des programmes aura des étapes spécifiques pour son installation. Si vous avez des doutes sur la manière de mettre en place un programme Expert Advisor, vous pouvez contacter l'équipe de soutien de votre courtier.

Le programme de commande OCO peut se présenter comme suit.

Vous devez être prudent dans le choix d'un EA. Vous devez comprendre qu'il ne s'agit pas seulement d'un indicateur que vous téléchargez sur Internet. Cependant, si l’ordre OCO ne fonctionne pas correctement, vous risquez de perdre de l'argent.

Conseil pour les traders : Évitez les erreurs lors de l’exécution d’ordres OCO

L'ordre OCO n'est pas défini par défaut sur la plateforme MetaTrader. Cela signifie que l'ordre n'est pas destiné à tous les traders. Toutefois, si vous êtes suffisamment compétent, vous pouvez essayer cet outil, qui peut limiter considérablement les risques de pertes sur vos transactions. Avant d'utiliser l'ordre, lisez les erreurs les plus courantes que font les traders.

- Pas de confirmation. Bien que l'ordre soit utilisé lorsque vous n'êtes pas sûr de la direction du marché, vous devez être sûr que le marché ne se retournera pas après le déclenchement de la transaction.

- Placez des ordres stop loss. Vous devez définir le niveau auquel vous fermerez la transaction si le marché se déplace dans le sens opposé à votre position. Vous pouvez soit placer un ordre stop loss, soit clôturer la position vous-même. Si vous le faites vous-même, vous devez négocier sur de petits délais pour ne pas perdre toute la journée à surveiller le marché.

- Des atouts fiables. Il peut sembler étrange de définir des actifs comme fiables et non fiables, mais cette qualification est basée sur le risque d'un actif. Auparavant, nous avons dit que l'ordre OCO était utilisé pour un marché très volatile. Mais c'est un risque supplémentaire pour les traders. C'est pourquoi vous devriez choisir des actifs moins risqués, comme les principales paires de devises. Même si vous voulez négocier des actions, vous devrez choisir des sociétés de premier ordre.

- Liquide faible. Vous devez éviter les marchés peu liquides, car il y a des risques que les ordres ne soient pas exécutés et que les conditions du marché changent jusqu'à ce que le prix atteigne le niveau que vous avez déterminé.

Conclusion

Pour conclure, l'ordre OCO est un instrument de négociation délicat. Un trader débutant doit éviter d'utiliser ce type d'ordre car les risques de perte sont élevés. Certains courtiers préfèrent ne pas vous permettre d'utiliser cet ordre, c'est pourquoi ce n'est pas un outil standard de la plateforme MetaTrader.

Si vous souhaitez toujours négocier en utilisant l'ordre OCO, vous devez vous entraîner beaucoup pour avoir suffisamment de compétences pour les opérations délicates. Nous vous conseillons donc d’essayer différentes stratégies en utilisant un compte de démonstration Libertex. Le compte de démonstration copie entièrement le compte réel et fournit des titres tels que des devises et des CFD ainsi que tous les instruments nécessaires qui vous aideront à négocier.

Lisez les réponses aux questions fréquemment posées.

FAQ

Que signifie OCO dans la négociation ?

L'ordre OCO ou one-cancels-the-other représente deux ordres opposés en attente, qui se déclenchent tous deux lorsque l'actif choisi atteint un certain niveau. Le second ordre est automatiquement annulé.

Comment utiliser OCO ?

L'ordre OCO est utilisé pour placer deux ordres opposés si vous n'êtes pas sûr de la direction du marché et que vous souhaitez limiter vos risques.

Qu'est-ce que l'OCO Stop limit ?

Le stop limit est un ordre en attente qui déclenche une position lorsque le prix rebondit sur un certain niveau.

Pourquoi les ordres OCO sont-ils bloqués ?

Les ordres OCO peuvent augmenter la taille des marges et des pertes sur des marchés très volatils, surtout si un trader est débutant.

Quel est le déclencheur de l’ordre OCO ?

L'ordre OCO est déclenché lorsque le prix atteint un niveau prédéfini.

Qu’est-ce que le CO et l'OCO ?

Le CO est un ordre de couverture qui est placé en même temps qu'un ordre de stop loss. L'OCO est un ensemble de deux ordres en cours, dont l'un est automatiquement annulé dès que le premier est exécuté.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent