Qu'est-ce qu'un teneur de marché (market maker en anglais) ?

Si vous voulez réussir dans ce secteur, vous devez apprendre qui dirige les marchés financiers et qui se met en travers de votre chemin. Dans ce guide, nous nous intéressons aux teneurs de marché : de la définition générale aux mythes courants, en passant par les conseils en matière de négociation.

Définition du teneur de marché

Les teneurs de marché sont également appelés « fournisseurs de liquidités », ce qui explique vaguement ce qu'ils font. Les teneurs de marché sont généralement de grandes banques ou des institutions financières qui s’assurent du fonctionnement du marché en y injectant des liquidités.

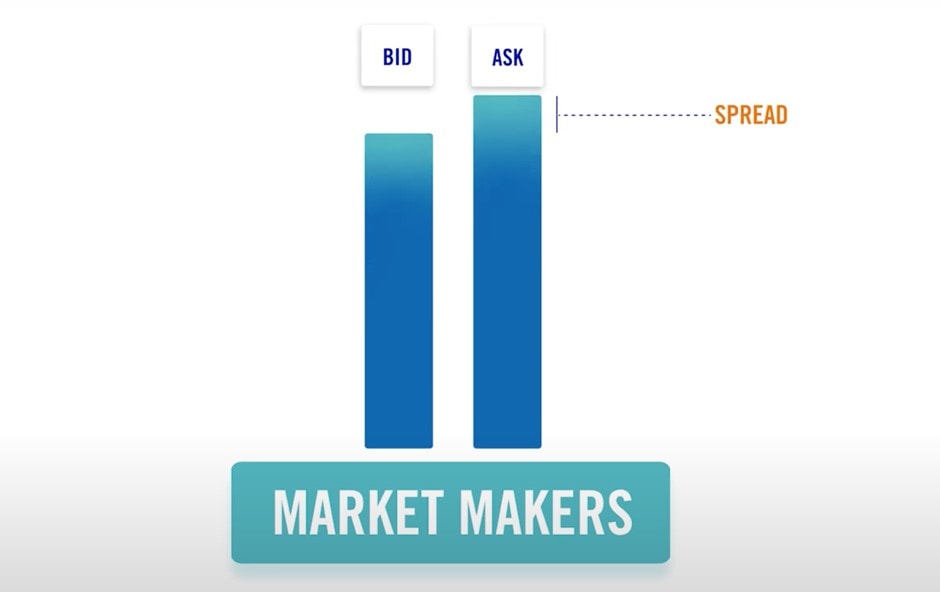

En termes simples, ils garantissent que les actifs financiers pourraient facilement devenir de l'argent « utilisable » - si vous voulez vendre un actif, ils sont là pour l'acheter ; si vous allez acheter, ils peuvent le vendre. En retour, ils profitent du spread.

La tenue de marché est prédominante dans le domaine des changes, où les participants sont généralement des banques et des sociétés de change. En théorie, un individu peut également « être teneur du marché », mais l'importance des investissements nécessaires est une grande limitation. Il faut des fonds énormes pour pouvoir être toujours prêt à acheter ou à vendre.

Exemple d'un teneur de marché sur le marché des changes

Disons que le prix actuel du marché de l'EUR/USD est de 1,05 $. Soudain, des nouvelles indiquent que l'euro va augmenter. Cela devrait inciter les traders individuels à passer des ordres au marché à 1,05 $. Cependant, on peut supposer sans risque qu'il y aura un afflux d'ordres d'achat simultanément.

Un teneur de marché, anticipant ce comportement, fixe le prix à 1,10 $. En raison d'un nombre élevé d'ordres de marché, le prix du marché peut monter, disons, à 1,15 $, et en raison de la demande, et retomber à 1,12 $. Un teneur de marché vendra alors son actif EUR/USD pour répondre à la demande importante à 1,15 $ et le réapprovisionnera lorsqu'il tombera à 1,12 $ pour réaliser un bénéfice.

Types de teneur de marché

Sur la base de la spécialisation, on peut distinguer trois types de teneurs de marché : au détail, institutionnel et en gros.

Négociation de détail

Ce type de teneur de marché organise le flux des ordres de détail et traite les ordres des clients provenant des sociétés de courtage de détail. En d'autres termes, ils répondent aux besoins des traders individuels.

Institutionnel

Les teneurs de marché institutionnels opèrent avec des ordres en bloc plus importants. Ceux-ci peuvent provenir de fonds communs de placement, de fonds de pension, de compagnies d'assurance et de sociétés de gestion d'actifs. Ils doivent donc contribuer à la constitution d'une part importante.

Négociation de gros

Les grossistes échangent des actifs dans des pools de gros volume. La négociation est souvent effectuée au moyen d'un algorithme de négociation à haute fréquence qui optimise la stratégie d'arbitrage de regroupement et d'écart. Ces entreprises sont responsables de l'organisation des flux d'ordres et rémunèrent les courtiers.

Comment fonctionnent les teneurs du marché ?

Les teneurs de marché contrôlent le nombre d'unités d'actifs (actions, devises, etc.) disponibles pour le marché. Ils ajustent le prix en fonction de l'offre et de la demande actuelles dudit actif.

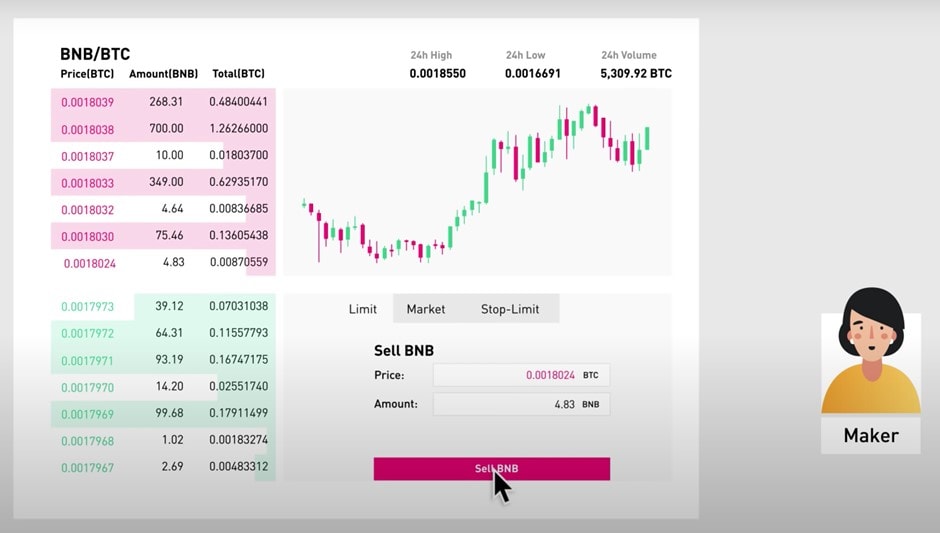

Ils fournissent des liquidités pour le carnet d'ordres en plaçant des ordres qui peuvent être appariés à l'avenir. Ensuite, les teneurs de marché (les traders, par exemple) consomment le stock en prenant l'ordre dans le carnet d'ordres.

Les teneurs de marché sont connus pour détenir un nombre disproportionné d'actifs. La raison en est qu'ils doivent être prêts pour un volume élevé de commandes dans un court laps de temps et à des prix compétitifs. Si les investisseurs achètent, ils sont censés continuer à vendre, et vice versa. Fondamentalement, ils prennent le contre-pied des transactions qui sont exécutées à un moment donné - c'est-à-dire qu'ils agissent comme une contrepartie.

Chaque marché a ses propres teneurs de marché. En d'autres termes, chaque courtier utilise une cotation donnée par un ou plusieurs teneurs de marché lorsqu'il propose des prix à ses clients.

Quel est le rôle d'un teneur de marché ?

Pour mieux comprendre ce que fait un teneur de marché, il est utile d'examiner les fonctions qu'il exerce sur le marché.

Continuité des prix

La continuité des prix caractérise un marché liquide avec un écart entre les cours acheteur et vendeur relativement faible. C'est essentiellement la pierre angulaire d'une tenue de marché fiable. Un teneur de marché doit être capable de montrer sa capacité et sa volonté à fixer un prix dans une fourchette de taille, même en dépit d'une volatilité importante. L'engagement de capitaux et la diversité des canaux de distribution jouent un rôle important à cet égard.

Il convient de noter que les teneurs de marché n'assurent pas la cohérence des prix à des fins altruistes. Même si cela contribue à la santé du marché, ils ont leurs propres enjeux. Les teneurs de marché ont tendance à subir des pertes lorsque la règle de continuité des prix n'est pas respectée.

Continuité de la négociation

Les teneurs de marché doivent avoir une présence continue et assurer l'immédiateté des transactions. Chaque fois qu'un actif est acheté ou vendu, il doit y avoir quelqu'un à l'autre bout de la transaction.

Si une institution propose des transactions en temps réel à ses clients, un teneur de marché réputé facilitera cette fonctionnalité.

Flexibilité et couverture

Les teneurs du marché améliorent leur service en offrant une certaine flexibilité dans un certain nombre de domaines. Ils peuvent notamment proposer des dates de règlement non standard et la possibilité de régler dans plusieurs devises.

De plus, au lieu de ne choisir qu'une poignée d'actifs, un teneur de marché doit couvrir une large gamme d'instruments pour ses clients. Cela prouve l'engagement des teneurs de marché à satisfaire leurs clients.

Intermédiation

Par fonction d'intermédiaire, nous entendons plusieurs façons d'intervenir sur le marché :

- Servir de lien entre les vendeurs et les acheteurs.

- Déterminer le prix d'ouverture. Au début d'une séance de négociation, un teneur de marché doit définir le prix d'ouverture optimal.

- Coter activement les marchés bilatéraux. Selon les règles du marché, une transaction ne peut être effectuée qu'avec la participation d'un teneur de marché. Autrement dit, les cotations en ligne fournies par les teneurs de marché peuvent être considérées comme légitimes.

- Fournir des informations actualisées à tous les teneurs du marché. Par exemple, sur les prix du marché.

- Maintenir l'équilibre du marché. Il arrive que les ordres de vente soient nettement supérieurs aux ordres d'achat. Dans ces cas, les teneurs de marché utilisent leurs propres fonds pour assurer l'équilibre des ordres.

Comment les teneurs du marché gagnent-ils de l'argent ?

La tenue de marché est associée à un risque transféré aux portefeuilles de négociation. Pour compenser ce risque, un teneur de marché perçoit une commission sous la forme de commissions ou d'un écart. Contrairement aux traders, un teneur de marché ne collecte pas de fonds en achetant à bas prix ou en vendant à prix élevé.

Examinons de près les deux plus importantes sources de tenue de marché:

- Propagation de l’Offre/Demande : Les participants achètent à l'offre des teneurs de marché et vendent à leur offre. Ils conservent la différence - plus il y a de transactions, plus le profit est important. Les spreads ont toutefois tendance à être plus serrés pour les titres les plus activement négociés, car il peut y avoir de nombreux teneurs de marché en concurrence pour un actif donné.

- Commission : Les clients à gros volume, tels que les maisons de courtage, doivent payer des frais. En général, ces frais ne dépendent pas de la performance et sont facturés pour les services en général. Dans le cas contraire, cela créerait un conflit d'intérêts entre le client et les teneurs de marché.

Comment devenir un teneur de marché

Tout le monde peut devenir un teneur de marché/fournisseur de liquidité s'il remplit les conditions requises. Le hic, c'est qu'il est pratiquement impossible pour une personne ordinaire d'exercer les fonctions minimales de négociation. Il s'agit plus souvent d'une grande institution qui peut maintenir le volume de négociation requis.

Mais si vous êtes intéressé par le processus pour devenir un teneur de marché spécialisé, voici comment cela se passe :

- Vérifiez l'éligibilité et familiarisez-vous avec les attentes en matière d'échange.

- Remplissez tous les documents nécessaires pour obtenir un permis de teneur de marché.

- Déposez une demande auprès du personnel d'échange autorisé.

- Fournir la preuve du remplissage minimum garanti pour les ordres éligibles.

- Attendez le processus de sollicitation et d'approbation.

Si l'on examine le sujet de manière plus générale, on peut même faire abstraction du titre officiel de "teneur de marché". En substance, tout participant ayant une part importante de volume opérationnel peut être considéré comme "teneur de marché" d'une certaine manière.

Avantages et inconvénients d’être teneur de marchés

Les avantages du concept de teneur de marché sont particulièrement intéressants pour les petits porteurs et les investisseurs privés. Quant aux inconvénients, ils sont surtout applicables aux traders avancés.

Avantages

- Négociation continue pendant les heures d’ouverture : Un nombre suffisant de possibilités d'entrer et de sortir d'une transaction.

- Garantie de spreads compétitifs : Les spreads sont maintenus à un niveau assez raisonnable, car la concurrence est rude entre de nombreux teneurs du marché.

- La confiance des investisseurs : Les teneurs de marché ont l'expertise nécessaire pour analyser les actifs, et leur activité peut aider à indiquer si cela vaut la peine d'investir.

Inconvénients

- Conflit d'intérêts : Les teneurs de marché sont essentiellement les contreparties des opérateurs. Cela crée un clivage dont les investisseurs doivent se méfier.

- Impact sur l'intégrité du marché : Leurs actions affectent le prix sur le marché. Ce comportement risque de nuire à la santé du marché et à l'investissement.

- Délit d'initié : Les fabricants ont des informations qui ne sont pas divulguées au grand public et qui peuvent conduire à des profits déloyaux.

Le teneur de marché contre le courtier

Évitons la confusion au sujet des teneurs de marché et des courtiers, car ils semblent similaires à bien des égards. Le tableau ci-dessous compare les deux.

|

Teneur de marché |

Courtier |

|

Agir comme une source de liquidité pour les actifs négociés en bourse |

La fonction principale est de faciliter la vente d'un actif à un vendeur et l'achat pour l'acheteur |

|

Grandes banques ou institutions financières |

Particuliers ou entreprises |

|

Influence fortement le marché |

N'ont pas d'effet direct sur le marché |

|

Profiter des écarts entre le prix que les investisseurs reçoivent et les prix du marché |

Profiter des frais et commissions |

|

Une connaissance approfondie du marché (un aperçu préalable de toutes les commandes entrantes) |

Posséder les mêmes informations que le reste du marché |

|

Entreprises intrinsèquement risquées (fluctuations occasionnelles mais importantes du marché) |

Peu de risques associés |

|

Ne travaillent pas pour les clients, mais créent un marché pour les investisseurs |

Fourni des services aux clients (recherche, conseil en investissement) |

Liste des plus grands teneurs du marché

Vous trouverez ci-dessous la liste des teneurs du marché considérés comme les plus importants au monde. N'oubliez pas qu'il est difficile d'établir la note exacte, mais voici les entreprises qui méritent l'attention des opérateurs.

GTS

GTS, un teneur de marché électronique de premier plan dans le domaine des instruments financiers mondiaux - au total, plus de 10 000 instruments différents dans le monde. La liste comprend des actions, des ETF, des matières premières, des contrats à terme, des devises et des produits de taux d'intérêt. Rien qu'à la Bourse de New York, elle représente une capitalisation boursière de 12 500 milliards de dollars.

Citadel Securities

Cette institution financière gère plus de 30 milliards de dollars d'actifs et est responsable de plus de 28 % du volume des transactions sur les actions de détail aux États-Unis. En 2020, elle était l'un des rares teneurs de marché à avoir réussi à augmenter ses revenus malgré la crise. En raison d'une augmentation de la volatilité et de la négociation de détail, l'entreprise a doublé ses bénéfices pour atteindre 4 milliards de dollars.

J.P. Morgan

J.P. Morgan est un leader mondial dans le domaine des services financiers qui vise à résoudre les problèmes de fonds de roulement et d'efficacité. La technologie mise en œuvre par la principale franchise de tenue de marché de J.P. Morgan fait le plus gros du travail en matière de liquidité agrégée. En 2019, la société a été élue « Meilleur teneur de marché (principales devises) » et « Meilleur teneur de marché sur les marchés émergents » par les Readers' Choice Awards, Profit & Loss.

Deutsche Bank

La Deutsche Bank gère des positions pour son propre compte dans les mêmes produits, en plus de gérer les produits de change et les produits de paiement des clients. Elle dispose ainsi d'une capacité suffisante pour répondre à la demande anticipée de ses clients et réagir aux mouvements du marché. Tout au long de l'année 2020, la banque a continué à fournir des prix et à être teneur de marchés même sur des produits traditionnellement illiquides (notes synthétiques, swaps de devises à long terme ou produits structurés)

Jump Trading

Jump Trading, le teneur de marché timide et publicitaire qui utilise la meilleure technologie de sa catégorie et combine une recherche quantitative sophistiquée. Bien qu'elle soit en activité depuis 1999, la société reste très secrète. Il semblerait que Jump Trading et sa société sœur Jump Capital plongent actuellement dans la crypto.

Les mythes sur les teneurs de marché

La plupart d'entre nous ont entendu l'hypothèse selon laquelle le marché est manipulé par une certaine puissance qui pousse les prix dans la direction qu'elle souhaite. Si ces croyances viennent de novices, elles sont tout à fait logique. Cependant, rejeter la responsabilité de toutes les pertes sur les marionnettistes peut rapidement devenir préjudiciable.

Voici quelques mythes que nous pouvons clarifier.

Ils ont tout le pouvoir

Si un teneur de marché manipulait les prix, il serait accusé d'un délit pénal. Au minimum, il serait déchu de sa licence. Cela s'est déjà produit par le passé. De nombreuses banques russes ont par exemple perdu leur licence en essayant de manipuler le taux de change du rouble pendant la crise russo-ukrainienne.

Bien sûr, les marchés peuvent être manipulés. Cependant, ils sont de nature mondiale et ont des motifs politiques ou économiques cachés plutôt que d'intervenir dans l'activité de négociation.

Les teneurs de marché peuvent s'entendre et conspirer

Une fois de plus, il existe des règlements qui interdisent ce type d'activité. Les collusions et les conspirations dans le but de réaliser des profits spéculatifs ne sont pas tolérées. En fait, les différents fournisseurs de liquidités sont pour la plupart en position de concurrence.

Ils initient la majorité des ordres

Les teneurs de marché ouvrent environ 10 à 15 % du volume total. Il est clair que cela ne suffit pas pour former pleinement la valeur marchande d'un actif.

Ils organisent le piège des stop loss

Il existe un mythe selon lequel un teneur de marché peut chasser les stop loss. Un teneur de marché ne cible pas les stop loss parce qu'ils sont insignifiants pour son activité et parce qu'il ne les voit pas avant qu'ils ne deviennent des ordres de marché. Si un teneur veut inciter la foule à effectuer des transactions dans la bonne direction, il le fait par d'autres moyens plus efficaces.

Pourquoi les opérateurs et les investisseurs devraient-ils être conscients de la tenue de marché ?

Les teneurs de marché ont un impact important sur le marché et, par conséquent, sur votre réussite de la négociation. Voici comment vous pouvez l'utiliser à votre avantage.

Inclure les teneurs du marché dans l'analyse fondamentale

Ne vous laissez pas prendre par les indicateurs techniques, mais veillez plutôt à inclure l'analyse fondamentale dans votre stratégie de négociation. De plus, essayez d'intégrer dans votre analyse des connaissances sur les teneurs de marché et sur la manière dont ils maintiennent l'équilibre du marché.

Si vous négociez sur le Forex, appliquez l'analyse inter-marchés avec le marché des actions et des matières premières car ils sont étroitement liés. Il est tout à fait possible de trouver des actifs qui sont en avance sur la dynamique des paires de devises que vous avez sélectionnées - cela peut être utile comme indicateurs supplémentaires.

Négociation avec les teneurs du marché, pas contre eux

Il n'est pas forcément nécessaire de vaincre les teneurs de marché, on peut parfois gagner en se comportant comme eux. Les teneurs de marché profitent de l'impatience des traders non informés. Essayez d'entrer dans l'esprit d'un trader informé et essayez d'entrer sur le marché avant que le teneur de marché ne l'équilibre. Analyser les données sur les volumes réels en utilisant des plateformes d'échange ou des indicateurs spéciaux, par exemple MetaTrader.

Savoir les éviter

Enfin, si vous ne voulez pas vous occuper de l'influence directe des teneurs de marché, passez à un autre calendrier. Les grands teneurs (à l'exception du HFT) ne sont pas intéressés par les scalpers, et par les transactions à moyen terme, le risque d'être affecté par un teneur de marché est beaucoup plus faible.

Conclusion

Il est indéniable que le rôle du teneur de marché est difficile sur le plan technique mais qu'il a une réelle valeur pour le marché et les bourses mondiales. Ces participants doivent s'engager à maintenir des prix équitables pour les différents types d'actifs et à couvrir la demande à tout moment. Même si vous ne le saviez pas auparavant, les teneurs de marché ont toujours été présents sur les marchés financiers. Sinon, les ordres de gros volume ne seraient pas exécutés avec de longs délais et rendraient les transactions impossibles.

Nous vous recommandons vivement d'utiliser toute nouvelle information au profit de votre activité commerciale. Pour commencer sur une bonne note, créez un compte de démonstration chez Libertex. Vous pourrez y pratiquer et maîtriser votre stratégie sans risque. Ainsi, si vous passez à un compte réel, vous serez habitué au fonctionnement du marché et vous prendrez des décisions judicieuses.

Enfin, nous avons préparé un rapide tour d'horizon sur ce sujet.

FAQ

Qui sont les plus grands teneurs de marché ?

Outre les grandes banques ou institutions financières que nous avons mentionnées dans l'article, nous pouvons également citer UBS, Citi, Barclays, Virtu Financial, Two Sigma Securities, Hudson River Trading et AlphaTheta.

Être teneur de marché est-il illégal ?

Non, la gestion des écarts et des liquidités n'est illégale sur aucun marché. Tant qu'elle maintient le marché secondaire aussi sain que possible, elle est parfaitement acceptable. Cependant, il y a une limite à l'illégalité, comme le « wash trading » et d'autres efforts pour faire monter les prix artificiellement.

Les teneurs de marché peuvent-ils perdre de l'argent ?

Oui, les teneurs de marché courent le risque d'être coincés dans les mauvaises positions. Lorsqu'ils achètent à un vendeur et qu'il y a une forte baisse avant que le marché ne soit vendu à un acheteur. Les teneurs de marché négocient contre la volatilité du marché et en connaissance de cause.

Combien gagne un teneur de marché ?

Cela dépend des différentes classes de teneurs de marché et de l'endroit où ils sont employés. Selon Glassdoor, le salaire de base moyen est de 98 000 $/an. Mais il peut aussi aller jusqu'à 150 000 à 200 000 dollars par an.

Tout le monde peut-il être un teneur de marché ?

Techniquement, oui. Aucune règle n'empêche les particuliers de faire des offres et chaque fois que vous faites une offre, vous créez un marché, même s'il est petit. Mais pour influencer réellement le marché, il vous faudrait des milliards de dollars.

Les teneurs du marché négocient-ils avec vous ?

Oui, mais il n'y a rien à craindre sur le marché des devises. En fait, les teneurs de marché ont parfois une incitation à perdre. Leur but ultime n'est pas de faire des bénéfices sur des traders individuels, mais d'assurer des conditions de marché équilibrées pour tous.

Les banques sont-elles des teneurs de marché ?

Pas toutes. D'une part, les banques tirent profit des marchés des contrats de change classiques au comptant et à terme. D'autre part, il existe un certain degré d'intermédiation dans les produits liés à la volatilité. Cependant, les banques ne peuvent pas prévoir avec précision les variations des taux de change et les gains tirés de la tenue de marché sont souvent insuffisants par rapport à d'autres sources.

Qui est le teneur de marché dans le domaine du Forex ?

Les teneurs de marché créent un marché numérique pour le trader en ligne. Sur le Forex, les teneurs de marché financent les banques, les banques centrales, les banques d'affaires et les grandes sociétés de courtage.

Qu'est-ce que la tenue de marché ?

Le teneur de marché est le fait pour une entreprise ou un particulier d'acheter et de vendre de grandes quantités d'un bien particulier. Leur rôle principal est d'assurer un certain niveau de liquidité et, ainsi, de maintenir le fonctionnement efficace des marchés financiers. Ces participants doivent répondre à des exigences de fonds propres afin de faciliter les transactions.

Qu'est-ce qu'un teneur et un preneur de marché ?

Comme son nom l'indique, les teneurs de marché fixent le prix et contribuent à un volume du carnet d'ordres. Un teneur de marché passe les ordres avec des prix qui diffèrent du prix actuel du marché. Les teneurs de marché travaillent avec le prix qui leur est donné et retirent un volume du carnet d'ordres.

Les teneurs du marché peuvent-ils voir votre Stop Loss ?

Les ordres stop loss sont envoyés au marché, mais ils ne sont pas affichés dans le carnet d'ordre public. Ils sont plutôt présentés comme n'importe quel ordre de vente sans préciser qu'il s'agit d'un ordre stop loss. Quant aux ordres stop loss, votre courtier y reste jusqu'à ce qu'ils soient déclenchés, et ils ne sont envoyés sur le marché ouvert que plus tard.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent