Le spread en trading pour les débutants – Qu’est-ce qu’un spread sur le CFD Forex ?

L'un des principaux atouts concurrentiels des courtiers sur le marché du Forex est la taille du spread pour les paires de devises.

Un spread détermine les coûts futurs auxquels un trader devra faire face, ce qui en fait une notion précieuse pour apprendre à trader.

Qu'est-ce que le spread ? Pour comprendre cette notion, imaginez n'importe quelle opération de trading, telle que l'achat de vêtements pour les revendre. La différence entre le prix initialement payé et l'argent reçu est appelée profit ou revenu. Un spread fonctionne de la même manière, et ce sont les courtiers qui perçoivent un revenu.

Qu'est-ce qu'un spread et comment ça marche ?

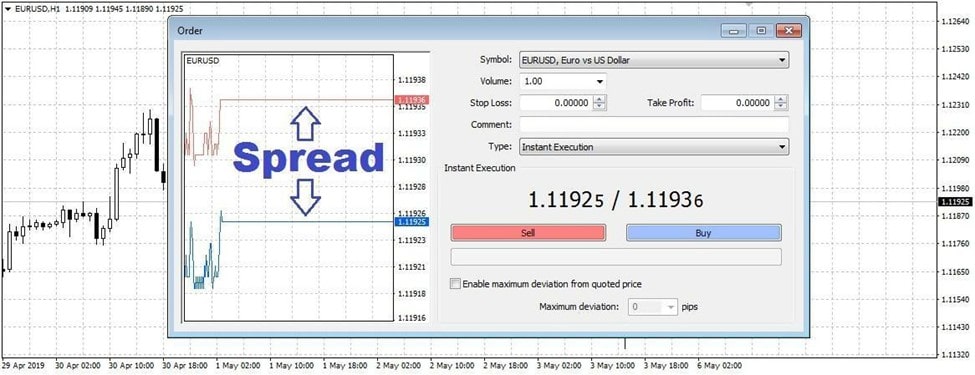

Le spread est la différence entre les prix demandés et offerts pour chaque devise d'une paire de devises. En fait, il s’agit d’une perte initiale directe pour le trader, qui devrait être couverte dans le processus de négociation ultérieure.

Prenons un exemple sur la paire populaire EUR/USD avec un cours hypothétique de 1.1152 / 1.1156. D'après la différence de valeur monétaire, on peut constater que le spred pour un lot est de 4 pips. Pour compenser cette perte, vous souhaitez que les cours de la paire de devises changent en votre faveur d'au moins 4 pips. Une fois que cela se produit, vous commencerez à percevoir un profit.

Après avoir effectué une transaction, vous obtenez une perte qui équivaut au spread initial. Cela se produit parce que vous avez acquis une paire de devises à un prix légèrement supérieur au prix du marché (le spread entre votre prix et le prix du marché correspond déjà aux frais de courtage). Par conséquent, cela devient une commission obligatoire inévitable.

Comment calculer le spread ?

Le spread peut être calculé de la manière suivante:

Spread = Prix de vente (prix auquel un vendeur est dispose à vendre) – Prix d’achat (prix auquel un teneur de marché est prêt à acheter). Encore une fois, réglez ces valeurs en pips pour un calcul plus pratique.

Par exemple, si le cours de la paire de devises GBP/USD est, achat = 1,2920 et vente = 1,2923, alors le spread = 1,2923-1,2920 = 0,003 USD ou 3 pips.

Pourquoi calculer le coût du spread ?

Le calcul du coût du spread pendant le processus de négociation est nécessaire pour élaborer des stratégies de négociation appropriées, principalement des stratégies automatisées, et pour l'analyse technique de la situation actuelle. Le montant du spread (en profits) devient plus important lorsque la position reste ouverte moins longtemps et lorsque la fréquence des transactions dans le système de trading augmente.

Coût du spread = Taille du spread x Taille du lot x Nombre de lots

Estimons le coût du spread à partir de l'exemple ci-dessus. La taille du lot est 100 000 $.

0.0003 x 100,000 $ x 5 = 150 $.

Qu’est ce qui affecte le spread en trading sur le Forex ?

La liquidité

Plus le nombre de participants au marché engagés dans une paire de devises est élevé, plus les prix sont proches au moment de la transaction. La taille du spread ne dépasse généralement pas 3 à 5 pips pour les paires les plus populaires. Lorsque vous souhaitez négocier des devises plus rares, par exemple le dollar canadien ou la couronne suédoise, ce chiffre peut atteindre 50 pips et plus. Il peut donc influencer votre stratégie.

La plupart des courtiers offrent un spread minimum sur les paires de devises populaires, profitant principalement d'un plus grand nombre de transactions.

La situation du marché

Les nouvelles économiques majeures, les informations statistiques et l'effondrement du marché génèrent un changement instantané et significatif. En règle générale, la situation dépend de facteurs économiques et politiques dans différents pays et dans la communauté mondiale dans son ensemble. Toute nouvelle peut affecter de manière significative les taux des principales devises, et influencer rapidement la tendance d’un marché haussier. Par exemple, lorsqu'un grand nombre d'ordres d'achat se retirent du marché et que, d'autre part, les ordres de vente sont à la traîne, il en résulte une augmentation du spread.

La politique du courtier

La plupart des courtiers limitent et garantissent la taille du spread maximum pour des paires de devises données dans leur calendrier de commissions. Mais rappelez-vous que c’est comme cela qu’ils font des profits et qu’il ne peut y avoir de courtiers avec des comptes à spread zéro sans une commission.

Les différents types de spread

Il existe deux types de spread : le spread fixe et le spread variable. Nous expliquons ci-dessous leurs différences, avantages et inconvénients.

Le spread fixe

Un spread fixe est une valeur qui reste constante quelles que soient les fluctuations des devises. Ce type est défini sur les paires de devises les plus liquides pour lesquelles les fluctuations ne sont pas importantes. Dans certains cas, le spread peut être augmenté manuellement par un courtier en fonction des prévisions d’investissement, économiques et financières.

Le plus souvent, un spread fixe est défini pour les paires de devises EUR/USD, EUR/GBP, USD/JPY et GBP/USD.

Avantages

- Les spreads fixes permettent aux traders de s’appuyer sur une stratégie sans se soucier des variables inattendues.

- La négociation avec des spreads fixes est une option moins chère car elle nécessite un capital réglementaire plus petit. C’est mieux pour les traders débutants qui ne peuvent se permettre d’investir beaucoup d’argent au tout début.

- Il fournit à l'opérateur la prévisibilité des coûts initiaux pour chaque transaction.

Désavantages

- Il ne peut pas être utilisé pendant le scalping.

- Vous êtes susceptible d’obtenir des requotes car votre courtier ne pourra pas modifier le spread pour s'adapter aux nouvelles conditions du marché.

Le spread variable

Un spread variable est défini par le courtier dans la limite inférieure et peut fluctuer ou être influencé par les changements de la valeur de la devise.

Avec un spread variable, aussi appelé “flottant”, la valeur du spread dépend de la situation actuelle du marché et de sa cotation, y compris du niveau de volatilité. La taille du spread augmente en raison d'importants mouvements de prix. La plupart des paires de devises ont un spread flottant. Il faut donc utiliser un indicateurs, ou plusieurs outils pour trader.

Avantages

- Les traders ne doivent pas s’inquiéter des requotes, car la variation du spread tient compte des évolutions du marché.

- Il offre de meilleurs prix en traitant les prix de différents fournisseurs de liquidités - cela conduit à des prix plus rentables en raison de la concurrence.

Désavantages

- Les risques de négociation augmentent de manière notable, car un spread peut sembler rentable mais s'inverser en un clin d'œil.

- Un spread variable s’élargit en fonction de l’augmentation des liquidités et n’est faible que pendant l’inactivité du marché.

- Il peut même déclencher involontairement des stops de protection et des limites.

Les stratégies de trading avec le spread

Les stratégies de trading sur spread en finance, au sens classique (c’est-à-dire la différence entre les cours acheteur et vendeur du même actif), n’existent pas. Certains traders débutants adoptent une stratégie de couverture intégrale sur un spread, mais il s'agit d'un exemple légèrement différent de trading, et nous utilisons le terme «spread» d'une manière différente.

La négociation du spread avec couverture intégrale

La couverture intégrale sur un spread est avant tout une stratégie de couverture. Le terme "spread" possède ici une définition différente, et relève plutôt de l’argot.

Dans le cadre de cette stratégie, le commerçant choisit deux actifs interdépendants et leur ouvre des opérations dans des directions opposées.

Cela peut être, par exemple, EUR / USD et GBP / USD. Sur la première paire de devises, vous ouvrez une transaction pour acheter, et sur l’autre - pour vendre. Dans cette situation, vous n'avez pas besoin de programmer un stop-loss, car cette installation peut entraîner des pertes supplémentaires. La protection contre les risques excessifs découle de la couverture.

La logique de la stratégie est simple: si le trader n’est pas certain de la direction dans laquelle l’actif va évoluer, il l’assure avec une transaction inverse sur l’instrument de corrélation.

Si l'actif principal évolue dans la bonne direction, le trader enterrera la transaction en premier lieu pour une transaction supplémentaire, puis pour l'instrument principal (lorsque le bénéfice net apparaîtra sur celle-ci).

La stratégie de couverture intégrale sur le spread avait été initialement conçue pour trader des actions du marché boursier. Cette stratégie comportait des conditions préalables fondamentales: des transactions étaient toujours ouvertes pour acheter les actions d'un leader du secteur (par exemple, McDonald's) et pour vendre des actions de son principal concurrent (par exemple, KFC).

Il existe en réalité deux scenarios :

- Sur un marché calme, les actions de McDonald's afficheront une croissance environ deux fois supérieure à celle des actions de KFC - il s'agira du profit du trader.

- En cas de correction ou de baisse du marché, le prix des actions des deux sociétés diminuera et le négociant conclura les deux opérations à environ zéro.

Grâce aux CFD, la même transaction peut être facilement mise en œuvre sur le marché du Forex.

Avantages

- Système de protection souple contre les risques liés à la couverture.

- Résultats stables dans un marché serein.

- Pertes minimales (ou absence de pertes) en cas de ralentissement du marché.

Désavantages

- Très faible niveau de profit (10-20 % par an).

- La stratégie est inefficace à court terme.

Conclusion

Voilà les bases de l'utilisation des spreads dans le trading, qui vous permettront d'améliorer vos compétences en trading. En ayant cette expertise en main, servez-vous-en à votre avantage pour négocier sur Libertex. Même la personne la plus avertie ne sera pas en mesure de bien commencer sans une plateforme adéquate.

- Une interface pratique et polyvalente. La plateforme Libertex a été conçue pour conserver une base déjà familière mais rendre l'accès plus facile et plus convivial. Tous les actifs sont classés en fonction d'indicateurs de croissance maximum et de déclin, ce qui permet de trouver rapidement les bonnes paires de devises.

- Une amélioration de l'analyse graphique. Les outils d'analyse graphique et un ensemble d'indicateurs techniques surpassent ceux disponibles dans le MT4 d'origine. Suivant l'exemple de l'original, il existe trois types de graphiques standards dans la zone de travail.

- Une meilleure analyse technique. L'ensemble d'indicateurs standards est considérablement élargi avec un nombre total de 43 (alors que même les plus gros concurrents en ont jusqu'à 30).

Améliorer ses compétences est un processus progressif, qui demande du temps et de la pratique. Créez un compte démo gratuit pour mettre en pratique la stratégie de votre choix !

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent