La différence entre CFD et Forex : Ce que les débutants doivent savoir

Le terme « Forex » — également connu sous le nom de trading de devises, change de devises ou par son acronyme « FX » — désigne les opérations de change ou les transactions entre devises.

Aujourd'hui, le forex est considéré comme le marché de change le plus important au monde, avec plus de 5 billions de dollars négociés chaque jour. Les volumes combinés de toutes les places boursières du monde sont loin de ce chiffre. Cela dit, le marché des CFD est également assez vaste. Le nombre de clients négociant des produits CFD chaque mois a atteint 560 000 rien qu'au Royaume-Uni. Il vaut donc la peine de regarder de plus près les deux marchés.

Il semble que tout le monde ait déjà été confronté à un échange de devises d'une manière ou d'une autre, l'exemple le plus évident étant celui des personnes qui voyagent dans un autre pays et échangent leur devise contre la devise locale. Mais quand il s'agit de trader, il y a plus de nuances à prendre en considération.

Informations générales

Commençons par établir les bases du trading de devises. Le prix de chaque monnaie varie en fonction de sa demande par rapport aux autres monnaies. Autrement dit : plus une certaine monnaie est demandée, plus son prix sera élevé et vice versa. Et lorsque vous accédez à un marché de devises décentralisé, vous pouvez trader toutes les principales devises mondiales. Vous côtoierez un large éventail d'acteurs différents du marché, des plus grandes institutions financières du monde traitant de grosses transactions monétaires jusqu'aux personnes ordinaires convertissant quelques dollars ici et là. Mais ils ont tous le même objectif final : ils veulent soit acheter une devise et la revendre plus cher que ce qu'ils ont payé, soit vendre une devise et la racheter moins cher.

Passons aux CFD, il s'agit de contrats limités dans le temps qui tirent leur valeur de la performance du marché des actifs, qui peuvent être des paires de devises ou d'autres actifs (actions, indices, matières premières, cryptomonnaies, etc.). Comme le trading des CFD est une forme populaire de trading de produits dérivés, vous n'achetez pas les actifs eux-mêmes, c'est pourquoi nous utilisons le terme « actif sous-jacent ». Par exemple, dans le cas d'une transaction CFD sur EUR/GBP, vous ne serez pas propriétaire de ces devises. Au lieu de cela, vous ne négociez que sur la hausse ou la baisse de leur prix dans un certain laps de temps. En général, la durée d'un contrat s'étend sur une période relativement courte.

Pour rejoindre ceux qui négocient déjà sur les marchés des changes ou des CFD, tout ce dont vous avez besoin, c'est d'un ordinateur, d'une connexion Internet et d'un compte de trading pour effectuer vos transactions. Bien entendu, vous devrez également vous renseigner sur le trading des CFD et vous entraîner.

Comment fonctionnent les opérations de Forex ?

L'objectif des opérations Forex est de spéculer sur les variations de la valeur d'une devise par rapport à une autre. Vous pouvez le faire en achetant une devise et en la vendant à un prix plus élevé, ou en la vendant d'abord puis en la rachetant à un prix inférieur.

Pour comprendre comment cela marche en pratique, vous devez comprendre ce qu'est exactement une paire de devises. Les devises sont cotées par rapport à d'autres devises. Si vous achetez des euros (EUR), le prix que vous payez dépendra du fait que vous échangez des dollars américains (USD), des livres sterling (GBP) ou une autre devise contre ces euros.

Une paire de devises se compose d'une devise de base et d'une contre devise ou devise de référence. La devise de base est la première devise de la cotation, et la devise de contrepartie est la deuxième. La devise de contrepartie est la devise de référence par rapport à laquelle la devise de base est cotée.

Prenons l'exemple de l'EUR/USD qui est coté à 1,1017-1,1019. Dans cet exemple, l'EURO est la devise de base, et l'USD est la devise de référence. Le prix en euros est coté en USD. Ainsi, vous payez 1,1019 USD pour acheter 1 euro. Si vous vouliez vendre 1 euro, vous recevriez 1,1017 USD.

Pour la plupart des paires, la devise la plus liquide est généralement cotée en premier. Cependant, lorsque le dollar est pairé avec la livre britannique, l'euro, le dollar néo-zélandais ou le dollar australien, le dollar est coté en deuxième position.

Si la devise de base est une devise étrangère, la cotation est dite directe. Si la devise de base est la devise nationale, la cotation est dite indirecte.

Les paires de devises sont divisées en trois catégories :

- Les paires de devises les plus négociées dans le monde sont connues comme les paires majeures. Elles incluent les EUR/USD, USD/JPY, GBP/USD, AUD/USD, USD/CHF, NZD/USD et USD/CAD. Vous remarquerez que ces paires comprennent toutes l'USD.

- Les paires de devises qui comprennent deux des devises énumérées ci-dessus mais pas l'USD sont appelées paires de devises mineures. Ces paires sont également connues sous le nom de paires de devises croisées ou en croix. Exemples : EUR/GBP, AUD/JPY et GBP/CAD.

- Les paires de devises exotiques comprennent une devise majeure et une autre. La deuxième devise est généralement la devise d'un pays en développement comme la Turquie, la Thaïlande ou l'Afrique du Sud. Cependant, les devises exotiques comprennent également celles de pays assez développés comme Singapour et Hong Kong.

Un aspect important du trading sur le forex est la liquidité. Si deux pays entretiennent une relation commerciale saine, la paire de devises avec leurs deux monnaies respectives devrait être très liquide. D'un autre côté, une paire de devises qui inclut les monnaies de deux pays qui n'ont pas de relations commerciales peut être illiquide.

Les paires de devises majeures et mineures sont les plus populaires en raison des niveaux de liquidité élevés. Ces paires peuvent être négociées sur n'importe quel intervalle de temps car le spread est étroit. Les paires exotiques peuvent être négociées mais nécessitent des mouvements de prix plus importants pour couvrir les coûts de négociation. Cela signifie que vous aurez besoin de niveaux élevés de volatilité ou un intervalle de temps plus long.

Comment fonctionne le trading des CFD ?

Comme mentionné précédemment, le trading des CFD vous permet de spéculer sur les hausses et les chutes des marchés financiers en évolution rapide (ou des instruments), tels que les actions, les indices, les matières premières, les devises et d'autres actifs liquides. Mais nous n'avons pas encore expliqué comment se déroule le trading.

Lorsque vous effectuez une transaction CFD, vous achetez ou vendez un certain nombre d'unités de l'instrument financier de votre choix, en fonction de la direction dans laquelle vous pensez que le prix va évoluer à l'avenir. Si vous pensez que le prix de l'actif sous-jacent augmentera, vous entrerez dans une position longue. Si vous pensez que le prix baissera, vous entrerez dans une position courte. Pour chaque point le prix de l'actif sous-jacent se déplace dans la direction attendue, vous gagnez des multiples du nombre d'unités CFD achetées ou vendues précédemment. Si le prix se déplace dans la direction opposée à celle prévue, vous subirez une perte.

Dans le cas des CFD sur les paires de devises, une position longue signifie que vous achetez la devise de base, et que vous êtes effectivement à découvert de la devise de référence. Le prix augmentera si la devise de base se renforce ou si la monnaie de référence s’affaiblit. Vous ferez des bénéfices si vous fermez la position à un prix plus élevé (c'est le meilleur scénario, et ce n'est pas garanti).

Si vous ouvrez une position courte, vous vendez la devise de base et achetez la devise de référence. Le prix baissera si la devise de base s'affaiblit ou si la monnaie de référence se renforce. Vous pouvez réaliser un profit en fermant la position à un prix inférieur (mais ce n'est pas garanti non plus).

Il convient également de mentionner que les CFD font partie d'un groupe de produits financiers dérivés qui permettent l'utilisation de l'effet de levier. Cependant, les traders doivent avoir une certaine expérience de l'utilisation de l'effet de levier avant de l'essayer avec les CFD, car les profits ou les pertes peuvent dépasser considérablement le montant investi.

Exemple d'achat d'un CFD sur une paire de devises

Vous voulez acheter des unités CFD sur EUR/GBP (0.8480/0.8490) d'une valeur de 20 000 €, en espérant que l'instrument sous-jacent augmente. Supposons que le courtier ait un taux de marge de 3,24 % pour l'EUR/GBP. Donc, vous devez déposer 3,24 % de la valeur totale de la position en tant que marge de position pour ouvrir la transaction. Dans cette transaction, votre marge de position sera : (3.24 %*(20,000*0.8485)) = 549,82 £

Si vous devinez correctement le mouvement des prix :

Disons qu'au cours de l'heure suivante, le prix augmente de 50 points. Dans ce cas, vous gagnerez : 20 000 £*0,0050 = 100 £

Si vous devinez incorrectement le mouvement des prix :

Si le prix tombe de 50 points, vous perdrez 100 £.

Exemple de vente d'un CFD sur une paire de devises

Dans ce scénario, vous vous attendez à ce que la valeur de EUR/USD (1,0680/1,0690) baisse, peut-être en raison d'une sorte de trouble économique en Europe. Vous voulez donc vendre des unités CFD d'une valeur de 20 000 €.

Les calculs sont les mêmes, la marge de position étant de 3,24 % de la valeur totale de la transaction : (3,32 %*(20 000*1,0685)) = 709,48 $.

Si le prix baisse de 50 points, vous gagnerez 100 $. Si le prix augmente de 50 points, vous perdrez 100 $. Veuillez garder à l'esprit que dans tous ces exemples, vous risquez de perdre plus que ce que vous déposez.

Types de stratégies de trading pour le forex et les CFD

Il y a plusieurs approches pour analyser et négocier les paires de devises et les CFD sur les paires de devises :

- L'analyse fondamentale considère la différence entre les économies de deux pays et comment cela peut affecter la puissance relative de chaque devise. Cela comprend les taux d'intérêt, la masse monétaire et les balances commerciales.

- L'analyse technique considère l'action du prix de la paire. Les tendances de prix, les indicateurs et les niveaux de support et de résistance sont utilisés pour identifier les points d'entrée potentiels.

- Les traders utilisent également les actualités, le sentiment du marché et les algorithmes.

- Les stratégies de scalping font des prédictions sur les mouvements de prix à court terme qui peuvent durer quelques secondes ou quelques minutes.

- Les day traders utilisent l'analyse technique pour identifier les transactions à tenir de quelques minutes à quelques heures. Ils ferment toutes les positions à la fin de la journée.

- Les swing traders détiennent des positions pendant quelques jours dans l’espoir de voir des fluctuations de prix plus importantes.

- Les traders de position et les suiveurs de tendance conservent des positions pendant une période pouvant aller jusqu'à plusieurs années. Ils suivent les grandes tendances ou négocient les tendances des prix.

Vocabulaire clé

Avant de poursuivre, concentrons-nous sur les termes et concepts dont vous aurez besoin dans le trading du forex et des CFD.

Taille de lot et comment calculer la taille de la position

L'un des aspects les plus déroutants du trading de forex et de CFD sur forex est le calcul de la taille d'une position. La taille d'une position, c'est-à-dire l'ampleur de son exposition au marché, dépend du prix négocié, de la taille du lot et du nombre de lots.

Alors, qu'est-ce qu'un lot ? Un lot est la taille de transaction standardisée pour les devises. Un lot est 100 000 unités de la devise de base. Donc, si vous achetez 1 lot de EUR/USD à 1,1019, vous achetez 100 000 EUR, et vous payez 110 190 USD.

Vous pouvez également trader des lots plus petits :

- Les mini-lots sont 10 000 unités de la devise de base

- Les micro-lots sont 1 000 unités de la devise de base

- Les nano-lots sont 100 unités de la devise de base

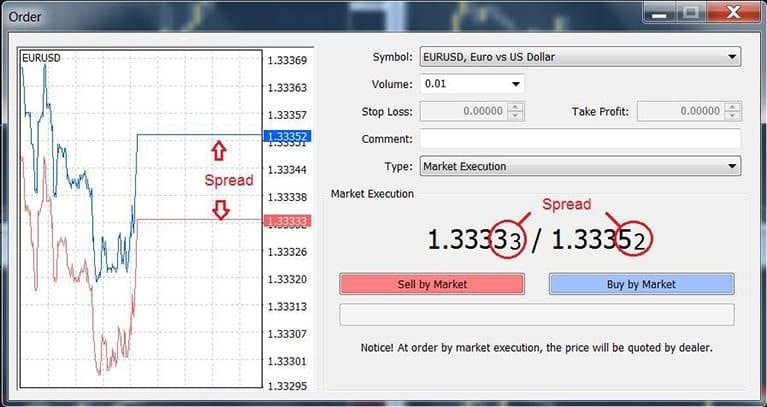

Que signifie « spread » ?

Vous avez sûrement entendu le mot « spread » utilisé à maintes reprises en relation avec les marchés financiers, mais connaissez-vous sa signification exacte ?

Eh bien, sur la plupart des marchés financiers, vous avez trois prix : le prix du marché, le prix d'achat et le prix de vente.

Le mot spread est utilisé pour désigner la différence entre l'offre (ou la vente) et la demande (ou l'achat) des prix et est utilisé pour tous les actifs et leurs dérivés.

En bref, le spread est la différence entre le prix de vente et le prix d'achat.

Dans la marge du graphique, vous pouvez voir le prix pour lequel vous pouvez acheter la première devise et le comparer avec la deuxième devise.

Disons que le prix de vente EUR/USD est de 1,300. Si vous voulez acheter 1 €, vous devez payer 1,30 $. Par conséquent, il est conseillé d'effectuer l'achat si vous pensez que l'euro va augmenter par rapport au dollar. Autrement dit, vous ne devez acheter que si vous pensez pouvoir vendre votre euro pour un montant supérieur aux 1,30 $ que vous avez payés.

Si vous souhaitez vendre, le graphique vous indiquera le prix auquel vous pouvez vendre la première devise pour la seconde.

Si le prix de vente de l'EUR/USD est de 1,300, vous pouvez vendre 1 € à ce prix. Toutefois, il n'est conseillé de vendre que si vous pensez que le prix de l'euro va baisser par rapport au dollar américain. Car vous pourriez alors acheter le même euro pour moins que les 1,30 $ que vous avez payés à l'ouverture de la position.

Qu'est-ce qu'un pip ?

Un pip - abréviation de « point in percentage » en anglais - est une très petite mesure de changement dans une paire de devises. Elle peut être exprimée soit en termes de prix coté, soit en termes de devise sous-jacente. Un pip est une unité standardisée et représente le plus petit montant par lequel le prix coté d'une devise peut changer.

Si vous voyez que le prix de la paire EUR/USD est passé de 1,3600 à 1,3650, vous pouvez décrire cela comme une hausse de 50 pips. Par conséquent, si vous avez acheté à 1,36 et que vous vendez à 1,3650, votre profit sera de 50 pips. Bien sûr, c'est juste à titre d'exemple.

Le bénéfice ou la perte réelle que vous recevrez dépendra du montant de la devise que vous avez achetée. Par exemple, si vous achetez des micro-lots (1 000 unités) et que vous négociez avec un compte libellé en dollars américains, la valeur du pip sera de 0,1 $. Ainsi, si votre gain/perte était de 50 pips, cela signifie que vous avez gagné/perdu 5 $. Dans le cas où vous avez acheté des mini-lots (une unité de 10 000), la valeur du pip passera à 1 $, ce qui fait que votre profit/perte sera de 50 $. De même, lorsque vous achetez un lot standard (100 000 unités), la valeur du pip passe à 10 $, ce qui se traduit par un profit/une perte de 500 $.

La même valeur de pip s'appliquera à toutes les paires où le dollar américain apparaît en deuxième position. En revanche, s'il s'agit de la première devise, la valeur du pip sera différente. Pour calculer cette nouvelle valeur du pip, vous devez diviser la valeur normale du pip par le taux de change actuel. Par exemple, si votre paire de devises est USD/CHF, vous devez diviser 0,10 $ (valeur du micro-lot) par 0,9435 (le taux de change actuel du CHF) pour obtenir 0,1060 $ (nouvelle valeur du pip). Si le JPY fait partie de votre paire, comme dans USD/JPY, vous devez suivre les mêmes étapes, puis multiplier votre résultat par 100 à la fin.

Qu'est-ce que l'effet de levier ?

Effet de levier signifie essentiellement utiliser quelque chose de petit pour piloter quelque chose de plus grand. Dans le cas spécifique du trading de devises, cela signifie avoir un petit montant de capital sur votre compte que vous utilisez pour contrôler un montant plus important ailleurs sur le marché.

Par exemple, si l'on vous propose un effet de levier de 1:100, cela signifie que vous pouvez négocier avec 100 fois plus d'argent que le montant de votre dépôt initial. Cela signifie que si vous souhaitez investir dans 100 000 EUR/USD, vous n'avez plus besoin que de 1 000 €. Cependant, ces types de transactions comportent un risque beaucoup plus élevé. Supposons que vous utilisiez un effet de levier de 1:100 : vos pertes pourraient alors être multipliées par un facteur de 100. Ne vous lancez donc que si vous êtes totalement sûr.

Avantages et inconvénients de l'effet de levier

- +Augmente le profit potentiel

Le premier avantage, et probablement le plus important, du trading avec effet de levier est qu'il offre la possibilité de gagner plus si le marché évolue en votre faveur.

- -Augmente les pertes potentielles

De même, les résultats de la transaction seront augmentés si vous perdez aussi. Ainsi, vous pouvez potentiellement perdre beaucoup plus que ce que vous avez déposé initialement.

- +Augmentation de l'efficacité du capital

Prenez-le comme suit : s'il faut deux jours pour générer 100 £ avec des positions sans effet de levier, l'effet de levier prendra une période beaucoup plus courte pour atteindre le même résultat. Cela signifie que votre capital peut être réinvesti davantage (uniquement si vous avez des transactions gagnantes).

- -Augmente le niveau de risque de votre compte

Les positions à effet de levier ne sont pas limitées au montant de votre transaction et au solde de votre compte de trading. Ainsi, votre courtier peut bloquer votre solde de négociation jusqu'à ce que vous couvriez l'exigence de marge stipulée.

- +Compense une faible volatilité

Un autre avantage clé de l'effet de levier, surtout lorsqu'il s'agit de négociation de devises, est qu'il a pour effet d'atténuer la faible volatilité. Et comme les marchés volatils évoluent dans des cycles plus larges que les instruments stables, cela peut être bénéfique pour les spéculateurs.

- -Implique plus de frais

Vous serez soumis à des frais d'emprunt et au taux de marge, qui peuvent gruger vos bénéfices (en supposant que vous en obteniez, ce qui n'est pas non plus garanti).

Haussier et baissier : positions longues et positions courtes

Les termes « taureau » et « ours » sont utilisés pour identifier les deux types de traders que nous rencontrons sur le marché des changes.

Sans surprise, les taureaux se retrouvent le plus souvent dans les marchés haussiers. Ils sont optimistes et s'attendent à ce que le prix augmente, c'est pourquoi ils ouvrent des positions longues. Une position longue sur le marché des changes ou sur le marché des CFD consiste à acheter une paire de devises dans l'espoir qu'elle augmente.

Les ours, quant à eux, se trouvent généralement sur des marchés baissiers, où les opérateurs sont pessimistes et s'attendent à une chute des prix, choisissant ainsi d'ouvrir des positions courtes. En ce qui concerne le forex et les CFD sur forex, des positions courtes sont ouvertes lorsque le trader vend une paire de devises ou un contrat pour la paire en espérant que la valeur baisse.

Comment apprendre à négocier le forex et les CFD

Tout type de négociation nécessite une formation continue. Même si vous avez déjà une certaine expérience, il y a toujours des domaines dans lesquels vous pouvez améliorer vos compétences.

Vous pouvez commencer par un compte démo (ce que vous pouvez faire gratuitement avec Libertex), et au fur et à mesure de votre progression, les nouveaux marchés deviendront moins difficiles. Certaines des leçons les plus importantes que vous apprendrez auront trait à la façon dont vous réagissez lorsque vous gagnez de l'argent et lorsque vous en perdez. Il est donc judicieux de passer à un compte réel après avoir connu les hauts et les bas d'un compte démo et après avoir affronté vos premières pertes, même si c'est dans des conditions simulées.

Pour améliorer votre trading, vous pouvez lire des livres sur l'analyse fondamentale et l'analyse technique, les stratégies, etc. Il est également utile de se renseigner sur l'économie et les politiques monétaires, car elles influent toutes les deux sur la valeur des devises. Il existe également de nombreuses vidéos et articles à caractère éducatif sur ces sujets, disponibles en ligne.

Enfin, vous devriez rédiger un journal, vous fixer des objectifs et suivre vos progrès. Plus vous êtes systématique dans le processus de formation, plus il sera efficace.

Principales différences entre le forex et les CFD

Maintenant, soulignons enfin les différences les plus notables entre les instruments en question. Consultez le tableau ci-dessous.

|

Forex vs CFD |

||

|

Forex |

CFD |

|

|

Sélection d'instruments |

Limité uniquement aux devises |

Une large gamme d'actifs sous-jacents |

|

Taille des contrats |

Uniformes entre différentes devises |

Variations selon l'actif sous-jacent (lots, actions, onces, etc.) |

|

Dénomination du contrat |

Dans la devise de cotation |

Dans la devise du contrat |

|

Comment les transactions sont réglées |

Par la livraison d'un montant déterminé de monnaie de base |

Réglé en espèces, sur la base de la différence de prix à l'ouverture et à la clôture |

|

Influences du marché |

Facteurs fondamentaux, tels que les événements macroéconomiques mondiaux et les facteurs économiques |

Facteurs affectant l'instrument négocié, souvent l'offre et la demande |

|

Coût de la négociation |

Dépend du spread |

Dépend du spread + des conditions de trading pour une transaction particulière |

Avantages et inconvénients du trading forex

- +Une liquidité élevée

Le Forex est le marché le plus liquide du monde, avec un volume de trading supérieur à 5 billions de dollars. Cela signifie que vous pouvez ouvrir et fermer plus de positions que dans d'autres marchés moins liquides.

- +Faible volatilité

Il y a moins de variables affectant la différence de prix entre deux devises.

- +Disponibilité 24h/24h

Le marché des changes est ouvert 24 heures sur 24, 5 jours sur 7, ce qui signifie que vous n'avez pas besoin de planifier vos opérations aussi soigneusement que pour les actions.

- + Difficile à manipuler

Le marché FX est assez grand pour qu'aucune entité ne puisse contrôler le prix du marché pendant une période prolongée.

- - Risques du marché

Tous les instruments de trading sont soumis à de nombreux risques de marché. Les facteurs politiques, économiques et géopolitiques peuvent contribuer à une volatilité accrue, ce qui peut rendre le trading difficile et non rentable.

- -Les écarts de fin de semaine

Les marchés des devises étant ouverts 24 heures sur 24, les traders sur le forex n'ont pas à s'inquiéter des écarts qui se produisent la nuit sur les autres marchés. Toutefois, les marchés des changes sont fermés le week-end, ce qui peut entraîner des écarts de prix. Les traders de forex doivent être prudents lorsqu'ils maintiennent des positions pendant les week-ends.

- -Risques de contrepartie

Le Forex n'est pas négocié sur des bourses centralisées comme les actions et autres instruments. Cela signifie qu'il y a moins de surveillance sur les transactions et que les traders peuvent ne pas être protégés si un courtier devient insolvable.

- -Risques réglementaires

Les courtiers en forex sont réglementés par plusieurs organismes de réglementation, qui dépendent du pays dans lequel le courtier est basé. Les traders doivent toujours s'assurer que leur courtier est certifié par un organisme de réglementation réputé.

Avantages et inconvénients du trading des CFD

- +Large gamme de marchés

Les CFD offrent la possibilité de travailler sur différents marchés financiers à partir d'un seul compte. De nombreux courtiers opérant avec ces instruments proposent des CFD basés sur des devises, des actions de différents marchés du monde entier, ainsi que d'autres types d'instruments financiers tels que l'or, l'argent, le pétrole, les indices boursiers, les secteurs, les matières premières, les obligations d'État, les devises, etc. Cela permet aux traders de se diversifier et de se couvrir.

- +Accès à des ressources non disponibles dans votre région

Les CFD permettent une exposition globale à divers marchés, même si leur négociation directe n'est pas autorisée dans votre région. L'exposition mondiale et la diversité ne sont pas des failles mais plutôt des caractéristiques favorables.

- +Heures de trading prolongées

De nombreux courtiers proposent à leurs clients des horaires étendus, ce qui signifie qu'ils peuvent travailler avec certains instruments ou marchés, tels que le FTSE et le Dow, même après la fermeture du marché sous-jacent pour la journée.

- +Flexibilité

Les traders peuvent travailler aussi longtemps qu'ils le souhaitent : les CFD n'ont pas de date d'échéance fixe. Il n'y a pas non plus de taille de contrat fixe, ce qui signifie que les traders peuvent travailler avec des volumes de toute taille.

- -Liquidité variée

Les prix des CFD sont le reflet direct de ce qui se passe sur le marché sous-jacent. Ainsi, si vous choisissez un actif à faible liquidité, l'instrument n'y changera rien.

- -Absence de propriété

Les traders peuvent posséder le contrat mais pas l'actif, ce qui peut les priver des avantages de la propriété. C'est moins pertinent pour les devises, mais très pertinent pour les actifs comme les actions et les indices.

- - Risque de surnégociation

Les CFD présentant des barrières moins importantes à l'entrée (c'est-à-dire un engagement en capital moins important) par rapport à certains actifs sous-jacents, les traders peuvent avoir tendance à faire trop d'opérations. Cela peut conduire à des décisions imprudentes et à des pertes amplifiées.

Quel instrument de trading devriez-vous choisir ?

Lorsqu'il s'agit de négocier en forex ou en CFD, il n'y a pas de réponse définitive à la question de savoir quel instrument est le meilleur. Ils présentent de nombreuses différences au niveau technique ainsi que de nombreuses similitudes. Avant d'opter pour un des deux choix, il est important de faire des recherches et de pratiquer avec les deux afin d'acquérir une expérience de trading aussi proche que possible de la réalité. Vous pouvez comprendre le fonctionnement de certains instruments sur papier, mais en avoir une vision complètement différente une fois que vous les voyez réellement en action.

Le trading de marchés et d'instruments très liquides constitue généralement une bonne introduction au trading. Donc, si vous êtes un débutant, il vous sera peut-être plus facile de négocier des paires de devises ou des CFD sur des instruments liquides. Mais en dehors de cela, il n'y a pas de directives claires à suivre. Vous devrez essayer de trouver le type d'instrument qui convient le mieux à votre personnalité, votre niveau de compétence, votre capital, votre tolérance au risque et vos objectifs.

Il n'est pas rare que les traders travaillent avec plusieurs instruments à la fois. Donc, vous n'avez peut-être pas besoin de choisir entre le forex et les CFD. Vous pourriez trouver votre façon d'utiliser leurs forces et de minimiser leurs lacunes. Mais n'oubliez pas que vous ne pouvez pas échapper au risque de pertes, quels que soient les instruments que vous choisissez.

Comment commencer à trader le forex ou les CFD sur le forex ?

Quel que soit votre point de vue sur le débat CFD vs forex, assurez-vous de suivre ces principes fondamentaux :

- Les traders ayant peu ou pas d'expérience du forex ou des CFD doivent choisir des paires de devises avec des volumes de trading élevés. Généralement, ceux-ci comprendront généralement les monnaies des plus grandes économies du monde, comme les États-Unis, l'Union européenne, le Royaume-Uni, le Japon et la Suisse.

- Suivez tous les événements économiques susceptibles d'affecter vos actifs/actifs sous-jacents. Les devises peuvent être influencées par des éléments tels que la publication de données macroéconomiques sur les principales économies mondiales et les décisions économiques prises par les banques centrales qui les émettent. La connaissance de ce type de développements peut vous en dire long sur la solidité ou la faiblesse de vos devises.

- Établissez un calendrier de négociation. Les heures optimales pour le trading sont celles où les volumes sont les plus élevés. Ceux-ci coïncident généralement avec les heures d'ouverture et de clôture des transactions sur les plus grandes bourses de devises étrangères, par exemple New York, Londres et Tokyo.

- Faites appel à l'analyse technique. Ce type d'analyse consiste à utiliser des graphiques pour étudier les tendances actuelles des prix et anticiper celles à venir.

- Si vous allez utiliser l'effet de levier, faites-le correctement. Par exemple, vous devez définir un stop-loss, qui est un niveau de perte gérable pour chaque transaction. De cette façon, vous pouvez éviter certaines pertes en fermant une position qui ne s'est pas déroulée comme prévu.

L'étape suivante consiste à créer votre propre compte démo gratuit. Une fois que vous avez un compte, vous pouvez vous entraîner en choisissant des paires de devises ou des CFD sur les actifs de votre choix et en ouvrant des transactions virtuelles. En apprenant progressivement de nouvelles stratégies, vous serez mieux préparé à commencer à négocier avec de l'argent réel. Cependant, lorsque vous entrez dans la phase de trading en direct, n'oubliez pas que même les traders expérimentés ont des pertes, et vous devriez toujours appliquer des stratégies appropriées de gestion des risques et de l'argent.

Foire aux questions

Que signifie forex ?

Forex est l'abréviation de « foreign exchange » et implique l'échange d'une devise contre une autre.

Qu'est-ce que le forex, et comment fonctionne-t-il ?

Les termes forex, trading forex et trading sur devises font référence au trading de devises. Les devises ne sont pas négociées sur une bourse comme les actions, mais sur des marchés de gré à gré (Over the Counter - OTC). Cela signifie que les transactions monétaires ont lieu directement entre les banques et les autres institutions. Les traders de forex peuvent accéder au marché des changes via des plateformes fournies par les courtiers.

Que signifie CFD ?

CFD signifie contrat sur la différence (Contract For Differences en anglais).

Qu'est-ce que les CFD et comment fonctionnent-ils ?

Les CFD sont des instruments financiers dérivés, ce qui signifie que vous ne possédez pas l'actif sous-jacent que vous négociez, mais que vous pouvez spéculer sur sa valeur. Dans ce cas, le trader paie la différence du prix de règlement entre les transactions ouvertes et fermées, qui peut évoluer en sa faveur ou contre lui.

Quelle est la différence entre le forex et les CFD ?

Le Forex comprend uniquement les devises, tandis que les CFD (contrats sur la différence) incluent d'autres classes d'actifs comme les actions et les matières premières, ainsi que les devises. Ainsi, vous pouvez négocier le forex directement, ou vous pouvez négocier des CFD sur les paires de forex.

Comment puis-je en savoir plus sur le trading forex ou CFD ?

Il y a beaucoup de tutoriels gratuits et de vidéos en ligne. Un bon endroit pour commencer est en lisant le blog Libertex avec du contenu éducatif et en s'exerçant sur le compte démo.

Le trading est-il difficile ?

Cela dépend du temps et des efforts que vous consacrez à l'apprentissage. Ce sera certainement un défi à certains moments, mais le processus devrait être plus fluide à mesure que vous trouverez le style de trading qui vous convient et que vous développerez votre propre approche du trading.

Pourquoi les traders échouent-ils ?

La plupart des traders échouent lorsqu'ils essaient de réussir du jour au lendemain et qu'ils ne gèrent pas correctement leur exposition au risque.

Le trading Forex est-il une arnaque ?

Non, le marché des devises est légitime et est en fait le plus grand marché financier du monde. Il y a cependant des courtiers et des plateformes de trading frauduleuses, donc assurez-vous que la plateforme choisie est réputée et sous licence.

Le trading de forex ou de CFD sur forex est-il illégal ?

Chaque pays a des réglementations différentes en ce qui concerne la réglementation des courtiers et le montant de l'effet de levier disponible pour les clients particuliers. Certains interdisent toutefois une forme de trading mais pas l'autre. Par exemple, le trading de CFD est illégal aux États-Unis, ce qui signifie que les CFD sur le Forex ne sont pas disponibles pour les citoyens américains. Cependant, le trading de devises lui-même est légal aux États-Unis.

Le trading est-il sécurisé ?

Tout type de trading implique des risques. Le montant que vous pouvez perdre dépend de votre propre gestion des risques et de votre propre discipline. Cela dit, le trading avec des courtiers non réglementés n'est pas sécurisé indépendamment de votre gestion des risques.

Comment le forex est-il taxé ?

La manière dont le trading forex est taxé varie d'un pays à l'autre. Dans la plupart des cas, les traders en forex doivent payer un impôt sur les plus-values sur tout ce qu'ils gagnent.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent