Trading Algorithmique en Bourse

Profitez d'un voyage approfondi à travers les fondements, mécanismes et stratégies du Trading Algorithmique dans le secteur financier. Découvrez l'essence même de cette pratique qui s'éloigne des traditionnelles méthodes en permettant aux algorithmes d'exécuter automatiquement les échanges. Explorez une variété de dispositifs tels que l'arbitrage haute fréquence, ainsi que la technique commerciale et l'apprentissage machine spécialement adaptés pour faire face aux complexités inhérentes au marché des valeurs mobilières.

Profitez d'un voyage approfondi à travers les fondements, mécanismes et stratégies du Trading Algorithmique dans le secteur financier. Découvrez l'essence même de cette pratique qui s'éloigne des traditionnelles méthodes en permettant aux algorithmes d'exécuter automatiquement les échanges. Explorez une variété de dispositifs tels que l'arbitrage haute fréquence, ainsi que la technique commerciale et l'apprentissage machine spécialement adaptés pour faire face aux complexités inhérentes au marché des valeurs mobilières. Ce guide vous aidera également à déchiffrer le rôle vital joué par les algorithmes adaptables lorsqu'il s'agit d'une exécution efficace des transactions. Vous apprendrez aussi sur ses avantages majeurs comme son exécution rapide mais toutefois devrait être conscient se faiblessen telles que ses défauts techniques possibles.

En outre, vous aurez également un aperçu concis sur la négociation via Contrat-de-Différence (CFD) en tant qu’alternative populaire; distinguant sa différence avec ce potentiel avantageux vis-à-vis du secteur boursier.. Avec cet ouvrage complémentairement équiperez-vous donc confortablement autant soit-il si êtes débutants ou experts commerce financiers innovants afin naviguer aisément dans «l’écosystème dynamiques» actuels des marchés financiers ; Questions clés trouveront toutes leurs réponses ici-même!

Qu’est-ce que le Trading algorithmique ?

Le Trading Algorithmique est une méthode de trading automatisée qui utilise des algorithmes informatiques pour exécuter des transactions financières sur les marchés. Sa particularité réside dans sa capacité à analyser rapidement de grandes quantités de données, identifier des opportunités commerciales et réaliser en temps réel les ordres sans l'intervention humaine directe. Les paramètres prédéfinis sont utilisés par ces algorithmes pour suivre des règles spécifiques afin d'acheter ou vendre selon la situation du marché . Cette approche met l'accent sur la vitesse, précision et inflexibilité aux changements du marché potentiellement bénéfique au niveau financier.

Les types de trading algorithmique

Les différents types de trading algorithmique englobent une variété de stratégies spécifiques conçues pour s'adapter à diverses conditions de marché. Parmi ces types, l'arbitrage à haute fréquence se démarque par l'exécution ultra-rapide des ordres exploitant les écarts de prix minimes sur plusieurs marchés. Les stratégies basées sur l'analyse technique utilisent des indicateurs mathématiques pour prédire les mouvements futurs des prix, tandis que celles basées sur l'apprentissage automatique ajustent les stratégies en fonction des données actuelles. Les algorithmes de suivi des tendances identifient et capitalisent sur les tendances du marché. Chaque type de trading algorithmique a ses propres spécificités et est utilisé en fonction des objectifs du trader et des conditions du marché.

Le trading algorithmique : comment ça marche?

Le trading algorithmique se fonde sur l'utilisation d'algorithmes complexes qui scrutent en temps réel les données financières du marché. Grâce à des modèles mathématiques élaborés et une analyse de données historiques, ces mécanismes technologiques identifient diverses opportunités pour procéder au trading. Une fois détectées, ces occasions sont automatiquement exploitées par les ordres d'achat ou de vente déclenchés sans intervention humaine. Cette automatisation accélère considérablement le processus des transactions tout en minimisant les erreurs fondamentales liées aux émotions impulsives.La sophistication globale vise essentiellement à réaliser un gain conséquent dans la capture d'écartements mineurs entre prix ou encore suivre différentes tendances pour bénéficier constamment face à cet environnement financier variable qu'est celui du monde boursier actuel .

Un exemple concret d’utilisation du trading algorithmique

Un exemple pratique de l'utilisation du trading algorithmique consiste en effectuant un arbitrage statique. Prenons deux marchés où le prix d'un actif diffère légèrement : un algorithme peut automatiquement acheter cet actif au plus bas sur l'un des marchés et le vendre instantanément à son plus haut sur l'autre marché, entraînant ainsi une marge bénéficiaire immédiate. Cette opération est réalisée en fractions de seconde seulement grâce aux infimes écarts entre les prix des différents marchés exploitant la vitesse et efficacité incroyable offertes par ce type de trading autonome pour permettre aux traders opportunistes saisisrent sous-jacente rentabilité évolutionnaires conditions du marché rapidement constamment changeantes.

Les stratégies d’arbitrage à haute fréquence

Les stratégies d’arbitrage à haute fréquence exploitent la rapidité des transactions pour tirer profit des variations de prix minuscules sur différents marchés. En utilisant des algorithmes complexes, ces stratégies visent à identifier et à exploiter les écarts de prix infimes sur plusieurs plates-formes de négociation en un temps record, parfois en quelques millisecondes seulement. En exploitant ces écarts de prix, les traders peuvent acheter à un prix bas sur un marché et vendre simultanément à un prix plus élevé sur un autre marché, réalisant ainsi des profits minimes mais rapides. Cependant, ces stratégies sont hautement dépendantes de la vitesse d'exécution et nécessitent des infrastructures technologiques sophistiquées pour être rentables.

Les stratégies liées aux indicateurs de l’analyse technique

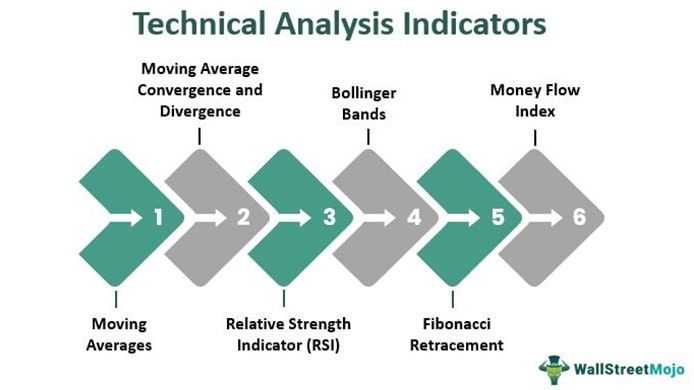

Les stratégies de trading basées sur les indicateurs de l'analyse technique reposent sur l'utilisation astucieuse de graphiques, de tendances et de divers indicateurs mathématiques. Ces stratégies visent à interpréter les données historiques des prix et les volumes échangés pour anticiper les mouvements futurs du marché. Parmi ces indicateurs, on retrouve des outils tels que les moyennes mobiles, les bandes de Bollinger, les oscillateurs stochastiques et bien d'autres. Par exemple, les traders peuvent utiliser la convergence/divergence de la moyenne mobile (MACD) pour identifier les tendances, ou encore le RSI (indice de force relative) pour évaluer la surachat ou la survente d'un actif. Ces stratégies offrent des repères cruciaux pour la prise de décisions d'achat ou de vente, permettant aux traders d'anticiper les mouvements potentiels du marché et de prendre des positions en conséquence, dans le but de maximiser leurs bénéfices potentiels.

Les stratégies liées aux indicateurs de l’analyse technique

Les stratégies basées sur les indicateurs d'analyse technique représentent un pilier fondamental du trading algorithmique. Ces stratégies exploitent des indicateurs tels que les moyennes mobiles, les bandes de Bollinger, et les oscillateurs comme le RSI (Relative Strength Index) pour évaluer les tendances du marché et identifier les points d'entrée et de sortie.

Utilisation des Moyennes Mobiles: Cette stratégie implique l'observation des croisements entre différentes moyennes mobiles, telles que la moyenne mobile simple (SMA) et la moyenne mobile exponentielle (EMA), afin de confirmer les tendances et prendre des décisions de trading.

Analyse des Bandes de Bollinger: Les traders utilisent les bandes de Bollinger pour évaluer la volatilité et les niveaux de prix potentiels. Les mouvements des prix au-delà des bandes peuvent signaler des conditions de surachat ou de survente.

Utilisation du RSI (Relative Strength Index): Le RSI est employé pour mesurer la force des mouvements de prix. Un RSI élevé indique souvent une surachat, tandis qu'un RSI bas peut signaler une situation de survente.

Ces stratégies techniques offrent aux traders algorithmiques des repères cruciaux pour prendre des décisions éclairées en fonction des mouvements et des conditions observés sur les marchés financiers.

Le trading algorithmique via le machine learning

Le trading algorithmique, s'appuyant sur l'apprentissage automatique, révolutionne la façon dont les décisions sont prises sur les marchés financiers. Cette approche novatrice utilise des modèles d'intelligence artificielle pour analyser de vastes ensembles de données, identifiant ainsi des tendances et des schémas souvent imperceptibles à l'œil humain. Grâce à l'apprentissage continu, ces systèmes adaptatifs peuvent ajuster leurs stratégies en fonction des changements rapides du marché, améliorant ainsi la précision des décisions commerciales. L'utilisation du machine learning ouvre de nouvelles perspectives dans le trading algorithmique, offrant une capacité d'adaptation et une analyse sophistiquée pour capturer des opportunités de marché prometteuses.

La suivie des tendance pour son trading algorithmique

La poursuite des tendances pour le trading algorithmique est une approche stratégique visant à tirer profit des mouvements directionnels des prix sur les marchés financiers. En adoptant cette stratégie, les traders algorithmiques cherchent à identifier et à suivre les tendances émergentes, qu'elles soient à la hausse ou à la baisse, en utilisant des indicateurs techniques et des analyses de données historiques. Ces algorithmes sont programmés pour détecter les schémas de prix et les mouvements du marché, leur permettant ainsi de prendre des décisions de trading basées sur ces tendances. Cette méthode vise à capturer les mouvements de prix prolongés, permettant aux traders d'exploiter ces tendances pour générer des profits dans un cadre automatisé et rapide.

Algorithmes

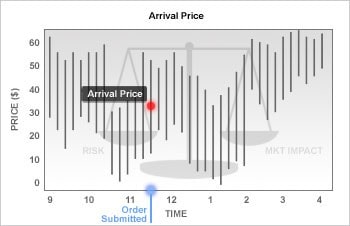

Découvrez la diversité des types d'algorithmes utilisés dans le trading algorithmique. Ces algorithmes se déclinent en plusieurs catégories, chacune ayant son rôle spécifique dans l'exécution des transactions financières. Parmi eux, on retrouve les algorithmes adaptatifs qui ajustent leurs stratégies en fonction des conditions changeantes du marché, les algorithmes de prix d'arrivée et de clôture qui permettent d'entrer ou de sortir de positions à des prix prédéterminés, ainsi que les algorithmes de troncature limitant l'exécution des ordres selon des conditions prédéfinies. Comprendre ces différentes catégories d'algorithmes est essentiel pour appréhender leur fonctionnement et leur impact sur les décisions commerciales.

Les algorithmes adaptatifs et variables

Les algorithmes adaptatifs et variables représentent une facette essentielle du trading algorithmique. Conçus pour s'ajuster aux fluctuations rapides des marchés, ces algorithmes offrent une flexibilité inégalée. Ils s'adaptent aux conditions changeantes du marché, modifiant leurs stratégies pour s'aligner avec les évolutions en temps réel. Grâce à cette adaptabilité, ils peuvent mieux saisir les opportunités et réduire les risques potentiels. Leur nature ajustable permet une réponse agile aux conditions changeantes, renforçant ainsi leur efficacité et leur pertinence dans un paysage financier en constante évolution.

Les algorithmes prix d’arrivée et prix de clôture

Les algorithmes de prix d'arrivée et de clôture sont des stratégies de trading algorithmique qui se concentrent sur l'exécution des ordres en fonction de prix spécifiques. Les algorithmes de prix d'arrivée permettent aux traders d'entrer sur le marché à un prix prédéterminé, tandis que les algorithmes de prix de clôture sont utilisés pour sortir du marché à un niveau de prix spécifique. Ces méthodes offrent un contrôle précis sur le moment d'entrée et de sortie des transactions, permettant ainsi une gestion plus fine des positions et des risques pour les traders.

Les algorithmes de troncature

Les algorithmes de troncature sont des outils essentiels en trading algorithmique. Ces algorithmes permettent de limiter ou de "tronquer" l'exécution des ordres en fonction de conditions prédéfinies. Leur objectif est d'éviter que des transactions ne se réalisent dans certaines situations spécifiques, offrant ainsi un contrôle plus précis sur les opérations en cours. En utilisant les algorithmes de troncature, les traders peuvent ajuster et personnaliser leurs stratégies d'exécution en fonction des paramètres définis, ce qui contribue à une gestion plus efficace du risque et à une meilleure adaptation aux fluctuations du marché.

Les avantages

Le trading algorithmique offre une série d'avantages significatifs pour les traders. Tout d'abord, sa vitesse d'exécution est inégalée, permettant des transactions à une vitesse bien supérieure à celles réalisées manuellement. Cela permet aux traders d'exploiter les opportunités de marché en temps réel, réduisant ainsi les risques liés aux fluctuations rapides des prix.

Un autre avantage clé réside dans la précision et la discipline inhérentes aux algorithmes. Ces programmes exécutent des opérations sans émotion ni hésitation, conformément aux paramètres prédéfinis, éliminant ainsi les erreurs humaines dues à des décisions impulsives ou émotionnelles.

De plus, le trading algorithmique offre la possibilité de backtester les stratégies, c'est-à-dire de les tester sur des données historiques pour évaluer leur efficacité avant de les utiliser sur le marché réel. Cela permet d'affiner et d'améliorer les stratégies sans risquer de capitaux réels.

Enfin, la capacité à exécuter des ordres complexes et à gérer plusieurs transactions simultanément constitue un avantage majeur du trading algorithmique. Cela permet une diversification du portefeuille et une gestion efficace des risques.

En somme, le trading algorithmique offre une rapidité, une précision et une efficacité opérationnelle qui peuvent offrir un avantage significatif aux traders dans un marché en constante évolution.

Les inconvénients

Bien que le trading algorithmique présente plusieurs avantages, il comporte également des inconvénients à prendre en considération.

- 1. Complexité technique et maintenance constante : La mise en place d'algorithmes de trading exige une expertise technique significative. Le développement, la maintenance et la mise à jour des algorithmes nécessitent des compétences pointues en programmation et une surveillance constante pour s'assurer de leur efficacité continue. Cela peut être chronophage et exigeant en termes de ressources.

- Risque de panne technologique. Les systèmes informatiques peuvent rencontrer des pannes techniques, ce qui peut entraîner des erreurs d'exécution ou des dysfonctionnements dans le trading algorithmique. Une défaillance du système peut potentiellement conduire à des pertes importantes si elle n'est pas rapidement détectée et corrigée.

- Dépendance aux conditions du marché. Les stratégies algorithmiques peuvent être conçues pour fonctionner dans des conditions de marché spécifiques. Lorsque ces conditions changent ou deviennent inhabituelles, les algorithmes peuvent être moins efficaces voire subir des pertes. Ils peuvent également être vulnérables aux événements inattendus du marché, tels que les crises financières ou les fluctuations extrêmes.

En résumé, bien que le trading algorithmique présente des avantages significatifs, il comporte des risques inhérents liés à la technologie, à la complexité des algorithmes et à la dépendance aux conditions du marché, nécessitant une surveillance attentive pour atténuer ces inconvénients potentiels.

Alternative pour trading algorithmique

Une alternative au trading algorithmique est le trading sur Contrat de Différence (CFD). Contrairement au trading algorithmique automatisé, le trading sur CFD implique des transactions basées sur la spéculation des mouvements de prix, sans posséder l'actif sous-jacent. Les CFD offrent une flexibilité en permettant de spéculer sur la hausse ou la baisse des prix des actifs financiers, comme les actions, les indices ou les devises. Découvrez davantage sur le trading sur Contrat de Différence (CFD) pour explorer cette alternative au trading algorithmique.

Foire aux questions

Comment fonctionnent les algorithmes de trading ?

Les algorithmes de trading fonctionnent en suivant des instructions programmées pour exécuter automatiquement des transactions sur les marchés financiers. Ils analysent les données historiques et actuelles, appliquent des règles prédéfinies, et prennent des décisions d'achat ou de vente sans intervention humaine directe, offrant ainsi une exécution rapide et précise des ordres.

Comment devenir trader algorithmique ?

Pour devenir un trader algorithmique, il est essentiel d'acquérir une solide compréhension des marchés financiers, des concepts de programmation, et des stratégies de trading. En se formant dans ces domaines et en acquérant une expérience pratique, les individus peuvent développer leurs propres algorithmes ou utiliser des plateformes de trading algorithmique disponibles sur le marché.

Quel type de trading rapporte le plus?

Il n'y a pas de réponse universelle à cette question car la rentabilité dépend de nombreux facteurs, y compris la stratégie utilisée, la volatilité du marché, et la gestion des risques. Certains traders peuvent trouver le day trading lucratif, tandis que d'autres préfèrent le swing trading ou le trading algorithmique, chacun offrant ses avantages et ses défis.

Quel est le meilleur trading automatique?

Le "meilleur" trading automatique peut varier en fonction des objectifs, des préférences et de la tolérance au risque de chaque trader. Certains trouvent le trading algorithmique basé sur des stratégies complexes efficace, tandis que d'autres préfèrent des formes plus simples de trading automatisé. Le choix du meilleur type de trading automatique dépend des besoins individuels et des objectifs financiers.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent