Gehebelte ETF: lohnt es sich oder nicht?

Ein börsengehandelter Fonds ist eine Art Anlageprodukt, das gemäß dem Investment Company Act von 1940 bei der US Securities and Exchange Commission (SEC) registriert werden sollte. Er kann entweder als Unit Investment Trust oder als offene Investmentgesellschaft registriert werden (allgemein bekannt als Fonds).

Leveraged Exchange Traded Funds oder gehebelte ETFs sind für Privatpersonen oder institutionelle Anleger nichts Neues. Tatsächlich werden sie zu einer der beliebtesten Arten von Exchange Traded Funds (ETFs). Ein börsengehandelter Fonds ist eine Art Anlageprodukt, das gemäß dem Investment Company Act von 1940 bei der US Securities and Exchange Commission (SEC) registriert werden sollte. Er kann entweder als Unit Investment Trust oder als offene Investmentgesellschaft registriert werden (allgemein bekannt als Fonds).

Anleger versuchen mit verschiedenen Strategien, von der Gesamtperformance des Aktienmarktes zu profitieren. Dazu gehören gehebelte ETFs, die im Vergleich zu einem traditionellen ETF zwei- bis dreimal höhere Renditen bieten können.

Das verlockende Potenzial einer höheren Rendite macht es jedoch auch zu einer riskanteren Anlageoption. Einige Anleger nutzen auch gehebelte ETFs für die taktische Allokation. Bevor Sie sich entscheiden, ob diese Anlagestrategieoption zu Ihnen passt, sollten Sie Folgendes wissen.

Was ist ein Leveraged ETF?

Ein Hebel ETF (Exchange-Traded Fund) ist eine marktfähige Finanzsicherheit, die geliehenes Geld, Schulden und Finanzderivate (wie Futures und Optionskontrakte) verwendet. Derivate wie Optionskontrakte werden verwendet, um das Leverage Engagement eines zugrunde liegenden Index zu vergrößern. Nicht gehebelte ETFs hingegen halten nur das Eigenkapital der Aktionäre und bilden eine zugrunde liegende gehebelte Anlageklasse oder einen gehebelten Index ab, indem sie die tägliche Wertentwicklung dieses Vermögenswerts oder Index abgleichen.

Die Fondsmanager von gehebelten ETFs konzentrieren sich darauf, tägliche Renditen zu erzielen, die ein Vielfaches der Wertentwicklung der Anlageklasse oder des zugrunde liegenden Index sind, um Renditen zu erzielen, die die entsprechende Anlage übersteigen. Im Allgemeinen sind gehebelte ETFs so konzipiert, dass sie das 2- bis 3-fache der Rendite des korrelierenden Vermögenswerts bieten, wenn sich der Markt wie erwartet bewegt. Wenn beispielsweise das Tracking-Ziel um 1 % steigt, erzielt der gehebelte ETF eine Kapitalrendite (ROI) von 2 %.

Wie funktioniert ein Hebel ETF?

Wie normale börsengehandelte Indexfonds ist ein gehebelter ETF an verschiedene Rohstoffe, Branchen oder Währungen gebunden und arbeitet im Allgemeinen mit Arbitrage. Es handelt sich um einen kollektiven Investmentfonds, bei dem viele Anlegergelder in einer Anlage zusammengeführt werden. Sie sollen die kurzfristige Wertentwicklung eines Index, Rohstoffs oder Aktienmarktes steigern. Ähnlich wie Aktien werden auch gehebelte ETFs an Börsen mit einem Live-Marktpreis gehandelt.

Die Mehrheit der gehebelten ETFs sind doppelt gehebelt, aber es gibt nur wenige Gruppen mit dreifach gehebelten ETFs.

Es ist auch möglich, durch Leerverkäufe zu profitieren, auf diese Weise können Anleger Renditen erzielen, wenn der Preis sinkt.

Es ist wichtig, sich daran zu erinnern, dass die Hebelwirkung täglich bestimmt wird und die Renditen den zugrunde liegenden Index in der Regel für keinen Zeitraum verdoppeln oder verdreifachen werden. Um die Rendite und die erwartete Hebelwirkung zu erzielen, müssen Anleger und Händler täglich neu gewichten. Die zugrunde liegende Benchmark wird täglich zurückgesetzt, um die Leverage Ratio aufrechtzuerhalten. Aus diesem Grund kann die Volatilität des Index die Gewinne aufzehren, ein Phänomen, das als Volatilitätsabfall bekannt ist.

Vorteile von gehebelten ETFs

Das Potenzial für hohe Renditen ist die attraktivste Eigenschaft der gehebelten ETFs. Ihre Fähigkeit, den zugrunde liegenden Index täglich um das Zwei- bis Dreifache zu übertreffen, bietet erhebliche Vorteile für die Anleger.

Inverse gehebelte ETFs können ebenfalls große Renditen bieten. Sie können leer kaufen, selbst wenn der Marktindex fällt. Die hohe Liquidität des zugrunde liegenden Index kann auch eine vollständige Nachbildung ermöglichen.

Risiken von gehebelten ETFs

Da gehebelte ETFs derivative Produkte mit hohem Renditepotenzial sind, gehören sie auch zu den eher risikoreiche Anlagen, das Leverage Risiko ist unbedingt zu beachten. Gehebelte ETFs sind darauf ausgelegt, täglich mehrfach Renditen zu erzielen. Es wird jedoch nicht immer eine so hohe Rendite erzielt. Wenn ein Index beispielsweise eine jährliche Rendite von 3 % aufweist, kann es sein, dass der gehebelte ETF keine 6 % zurückgibt, da der Gewinn das ganze Jahr über eher in Richtung der üblichen Renditen gehen wird.

Eine Zusammenfassung der Vor- und Nachteile von gehebelten ETFs

Wie jedes andere Finanzinstrument haben auch gehebelte ETFs ihre Stärken und Schwächen.

|

Vorteile |

Nachteile |

|

Gehebelte ETFs können großartige Renditen bieten, die den zugrunde liegenden Index übersteigen, und eine Absicherung gegen potenzielle Verluste ermöglichen. |

Die verstärkten täglichen Renditen von gehebelten ETFs können in kurzer Zeit zu starken Risiken führen, was zu erheblichen Verlusten führt, die größer sind als der zugrunde liegende Index. |

|

Gehebelte ETFs bieten Anlegern eine Vielzahl von Wertpapieren und werden wie Aktien auf dem freien Markt gehandelt. |

Gehebelte ETFs haben im Vergleich zu herkömmlichen ETFs höhere Kostenquoten und Gebühren. |

|

Mit gehebelten ETFs können Anleger auch bei fallenden Märkten Geld verdienen. |

Gehebelte ETFs eignen sich nicht für langfristige Investitionen. |

Die Kosten der Hebelwirkung

Nachfolgend sind einige Kosten aufgeführt, die Sie erwarten können, wenn Sie in gehebelte ETFs investieren:

- Handelsgebühren. Dies sind die Kosten für den Kauf und Verkauf von ETFs über einen Broker oder eine Anlageplattform. Die meisten Broker berechnen eine Pauschale pro Trade, und die Kosten können schnell steigen, insbesondere wenn mit kleineren Beträgen gehandelt wird.

- Verwaltungsgebühren. Es ist der Betrag, den Sie für die laufende Verwaltung Ihrer ETF Hebel Finanzen zahlen, der vom investierten Betrag abgezogen wird. Die Höhe der Gebühren ist dem Key Investor Information Document (KIID) oder dem Factsheet zu entnehmen.

- Rollover-Kosten. Rollover-Kosten sind die Transaktionsgebühren und Zinsgebühren, die sich aus der täglichen Neugewichtung ergeben. Um Ihre gehebelten ETFs neu auszubalancieren, ist es notwendig, Derivatkontrakte kontinuierlich einzugehen und zu beenden.

- Steuern. Sobald Sie Ihre Dividenden erhalten, müssen Sie Steuern auf die Gewinne zahlen.

Die Performance von gehebelten ETFs

Im Allgemeinen kann die tägliche Aufzinsung von gehebelten Long-ETFs zu steigenden prozentualen Gewinnen in einem steigenden Markt und zu abnehmenden prozentualen Rückgängen in einem fallenden Markt führen.

Steigender Markt

Wenn ein Index mehrere Tage lang steigt, führt dies zu einem schnelleren ETF Wachstum, wenn der Wert des Index steigt. Für lange gehebelte ETFs wird es das erwartete Ziel in einem steigenden Markt übertreffen.

Fallender Markt

Wenn der Markt bei einem gehebelten Long-Produkt fällt, wird der gehebelte ETF eine Unterperformance aufweisen. Die kontinuierliche Abwärtsbewegung wird die langfristige Wertentwicklung des ETF mit Hebeleffekt erheblich beeinträchtigen.

Flach und volatil

Flache und volatile Märkte sind die Ergebnisse, die Sie sehen können, wenn Sie einen ETF gehebelt länger als einen Tag halten. In einem flachen und volatilen Markt kann die Marktperformance heute um 10 % steigen, morgen um 10 % fallen und am nächsten Tag um 10 % steigen. Wenn das Timing und die Positionierung Ihres gehebelten ETFs korrekt sind, kann dies für Sie von Vorteil sein.

Beispiel für einen ETF Hebel

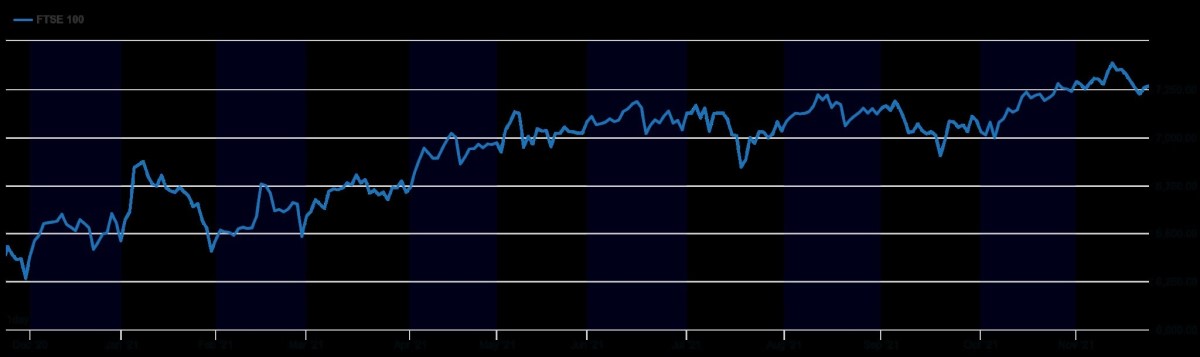

Nehmen wir als Beispiel den FTSE 100 Index oder den Goldpreis.

Ein doppelt gehebelter ETF soll das Doppelte der täglichen Rendite des FTSE 100 zurückgeben. Wenn der Index also um 5 % steigt, steigt der ETF um 10 %. Sinkt der Index um 5 %, sinkt auch der ETF um 10 %. Dies ist ein Beispiel für eine Long-Position.

Fazit

Anleger nutzen gehebelte ETFs für kurzfristige Marktbewegungen, und diese Vermögenswerte können sehr schnell zu Geldgewinnen oder -verlusten führen. Die Vorhersage, in welche Richtung sich der Markt entwickeln wird, ist eine Fähigkeit, die Sie im Laufe Ihrer Investitionskarriere entwickeln werden. Alles in allem hängt die Investition in gehebelte ETFs von Ihrer Risikobereitschaft ab.

Da Sie bereits wissen, was gehebelte ETFs sind, ihre Vor- und Nachteile, können Sie dieses Wissen auf dem Libertex-Demokonto nutzen, um dort einige Übungen zum Thema “Levereged ETF” zu machen. So können Ihre Fähigkeiten verbessern und sich auf den Live-Handel und die Investitionen in einem realen Markt vorbereiten.

FAQ

Sollte ein langfristiger Investor ETFs hebeln?

Gehebelte ETFs sind nichts für langfristige Anleger, da sie mehr darauf abzielen, die Renditen für kurzfristige Anlagen zu beschleunigen. Wenn Sie jedoch eine langfristige Hebelwirkung wünschen, können Sie nach Brokern suchen, die günstigere Margin-Darlehen anbieten, welche auch hebelbasiert sind.

So kaufen Sie gehebelte ETFs

Sie können gehebelte ETFs an einer Börse kaufen oder verkaufen. Einige Broker bieten gehebelte ETFs an, sodass Sie mit ihrer Hilfe einfach eine Kauforder wie andere Wertpapiere platzieren können.

Was sind doppelt und dreifach gehebelte ETFs?

Ein doppelt gehebelter ETF oder 2x gehebelt zielt darauf ab, die täglichen Renditen des Index oder der Benchmark zu verdoppeln. Andererseits zielt ein dreifach gehebelter ETF oder ein 3x gehebelt darauf ab, die täglichen Renditen des Index oder der Benchmark zu verdreifachen.

Was ist ein gehebeltes inverses ETF?

Inverse ETFs, auch als Ultra-Short-Fonds bekannt, werden häufig von bärischen Anlegern verwendet. Sie zielen darauf ab, vom Rückgang des Vermögenswerts zu profitieren, und sollen steigen, wenn der Index an Wert verliert.

Können gehebelte ETFs im Daytrading gehandelt werden?

Ja, das können sie, weil sie für den kurzfristigen Daytrading (weniger als einen Tag) ausgelegt sind. Dies liegt daran, dass es täglich zurückgesetzt wird und ein längeres Halten die Leistung negativ beeinflussen kann. Wenn Sie Ihre gehebelten ETFs länger als einen Tag halten, wird die tägliche Neugewichtung als konstante Liquiditätsfalle bezeichnet.

Können Sie mehr als Ihre Investition bei einem ETF mit Hebel verlieren?

Ja, denn die verstärkten täglichen Renditen in gehebelten ETFs können in kurzer Zeit zu hohen Risiken führen. Dies wird zu erheblichen Verlusten führen, die den zugrunde liegenden Index übersteigen. Die Leverage Finanzen sollten sehr wohlüberlegt eingesetzt und kontrolliert werden.

Zahlen gehebelte ETFs Dividenden?

Gehebelte ETFs zahlen Dividenden basierend auf den mit dem Fonds erzielten Kapitalgewinnen. Die durchschnittlichen Dividenden in gehebelten ETFs korrelieren nicht mit den Dividenden der Wertpapiere innerhalb des Index, den der gehebelte ETF nachbildet.

Haftungsausschluss: Die Informationen in diesem Artikel sind nicht als Anlageberatung gedacht und stellen keine andere Form der Beratung oder Empfehlung dar, die von Libertex angeboten oder unterstützt wird. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

Warum sollten Sie mit Libertex handeln?

- Erhalten Sie Zugang zu einem kostenlosen Demokonto.

- Sie bekommen an 5 Tagen in der Woche von 9 bis 21 Uhr (mitteleuropäische Standardzeit) technische Unterstützung durch einen Mitarbeiter.

- Verwenden Sie einen Hebel von bis zu 1:30 (für Kleinanleger).

- Arbeiten Sie mit einer Plattform, die für jedes Gerät geeignet ist: Libertex und MetaTrader.

85 % der Konten von Kleinanlegern verlieren Geld