Qu’est-ce que le swing trading ?

En bref

- Le swing trading est une méthode qui pourrait aider à négocier sans nécessité de rester collé à votre écran

- Le swing trading est étroitement lié à l’analyse technique et défini par le mouvement cyclique des prix

- Les meilleures stratégies pour le swing trading

Le terme « swing trading » découle du fait que cette méthode de trading implique une analyse technique des mouvements historiques des prix et de leur tendance à répéter ces mouvements. En bref, le marché n'est jugé que sur son mérite, la tendance qu'il offre et sa volatilité. C'est donc l'une des méthodes de trading les plus anciennes et sans doute la forme de négociation la plus pure.

Définition et fonctionnement du swing trading

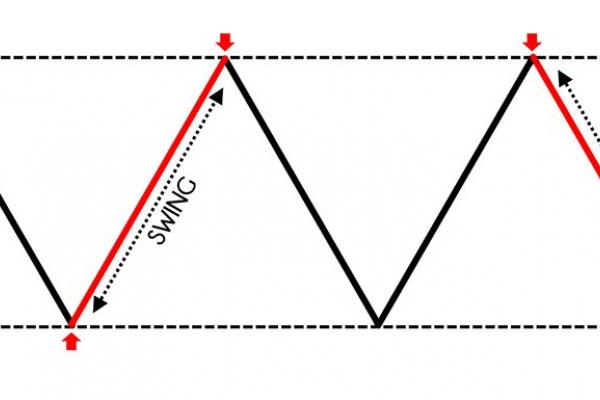

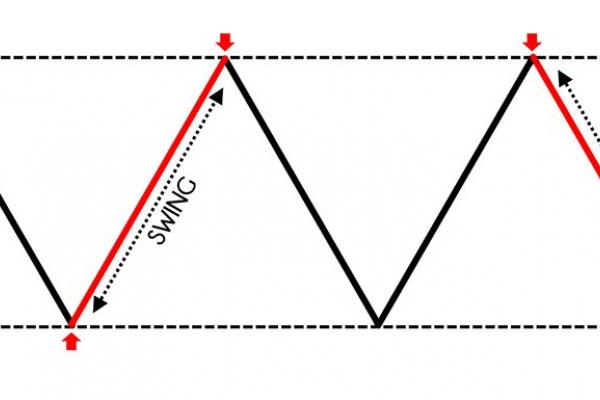

L’objectif est toujours d’échanger un swing qui correspond à la tendance générale du marché pour essayer d’augmenter sa performance. Qu'est-ce que le swing trading, dites-vous? Par définition, il s'agit d'une méthode de trading du Forex qui repose entièrement sur l’analyse technique pour prédéterminer le prochain mouvement de prix et tirer parti de ce mouvement pour réaliser des bénéfices. L’objectif est toujours d’échanger un swing qui correspond à la tendance générale du marché pour essayer d’augmenter sa performance.

Le but premier du swing trading est de générer régulièrement de petits profits sans avoir à regarder son écran de trading à chaque minute de la journée. En d’autres termes, le trader effectue une analyse du marché à l'aide de son outil préféré, entre dans une position, puis surveille sa position pour en tirer des bénéfices au cours des jours suivants, voire des semaines suivantes.

Les 6 meilleurs indicateurs de swing trading

- Relative Strength Index (RSI)

Le RSI est l'un des indicateurs de trading les plus importants souvent identifié comme oscillateurs. Il calcule l'ampleur des derniers changements de prix.

L'indice RSI fournit également des signaux d'achat et de vente à court terme et est utilisé pour suivre les niveaux de surachat et de survente d'un actif.

- Moyenne Mobile (MA)

La moyenne mobile est également couramment utilisée pour l'analyse technique des matières premières et des actions de sociétés sur les marchés financiers traditionnels.

Il est important de comprendre que les MA sont des indicateurs retardés, qui reposent sur l'action passée des prix.

Ainsi, il est utile de les utiliser pour confirmer une tendance plutôt que de prédire des mouvements futurs.

- Moyenne Mobile Convergence-Divergence (MACD)

La Moyenne Mobile Convergence-Divergence est un indicateur technique complexe qui fusionne deux moyennes mobiles régulières.

Généralement la MACD est utilisée pour acheter lorsque la ligne MACD croise au-dessus de sa ligne de signal, et pour vendre à découvert lorsque la MACD croise en dessous de la ligne de signal.

Une autre façon intéressante d'utiliser la MACD est de rechercher une divergence entre l'histogramme et l'action des prix, ce qui anticipe généralement un renversement de tendance.

- Volume

Le volume est l'un des indicateurs les plus critiques pour les traders de swing, bien que les débutants l'ignorent souvent. Il offre un aperçu de la robustesse d'une tendance nouvellement formée. Fondamentalement, l'indicateur de volume nous dit combien de traders achètent ou vendent des CFD sur des cryptomonnaies ou un actif à un moment donné. Ainsi, plus le volume est élevé, plus la tendance est forte.

- Bollinger Bands (BB)

Bollinger Bands (BB) sont un indicateur de momentum composé de trois lignes - une moyenne mobile et deux écarts-types (positif et négatif). Cet indicateur semble très utile car il détecte rapidement une tendance, des niveaux de surachat et de survente, ainsi que la volatilité. De plus, il apparaît clairement sur le graphique.

- Stochastic Oscillator

Le stochastique est un autre indicateur de momentum. Il fonctionne de manière similaire à l'indicateur RSI, bien qu'il ait des calculs différents. Cet indicateur compare le prix de clôture d'un actif à la plage de ses prix sur une certaine période.

Combien d’argent faut-il pour démarrer en swing trading ?

Lorsque vous pratiquez le swing trading, il n’est pas très important sur quel marché vous négociez - actions, forex, options ou contrats à terme. Chacun a ses propres avantages et offre un potentiel de profit principalement similaire. La principale différence réside dans le montant de capital nécessaire pour commencer.

L’option la moins exigeante en fonds est le swing trading sur forex. Vous pouvez les commencer même avec quelques 2000 $ sur votre compte. Les actions ou les contrats à terme exigent plus de ressources à négociér dès le départ.

Cependant, quel que soit le scénario que vous avez choisi, il est préférable de ne pas assumer un grand risque. Le risque est la perte potentielle sur une transaction, définie comme la différence entre le prix d'entrée et le prix de clôture, multipliée par le nombre d'unités de l'actif que vous négociez. Dans ce cas, il serait mieux de ne pas risquer plus de 1% de votre compte sur une seule transaction.

Comment négocier avec le swing trading ?

Dans le swing trading, comme son nom l'indique, un trader cherche à exploiter le mouvement cyclique des prix pour réaliser des profits. Ces mouvements peuvent être soit ascendants, soit descendants, soit latéraux. C'est une stratégie de négociation qui, une fois maîtrisée, peut être utilisée pour trader dans tous les types de marchés : marché haussier, marché baissier et marché variant.

L’astuce pour le swing trader est de savoir se positionner suffisamment tôt, et de savoir maintenir l’élan du marché pendant suffisamment de temps pour obtenir une plus-value. Le truc dans le swing trading est d’apprendre à intervenir suffisamment tôt et à maintenir l’élan du marché assez longtemps pour faire des profits. Pour que cela se produise, un trader doit s'assurer que sa stratégie comporte les éléments clés suivants :

- Un point de déclenchement

- Un stop loss

- Un point de take profit

Par exemple, un swing trader qui utilise des supports et des résistances comme principal outil de trading programmera son stop loss 5 à 10 pips en dessous de la valeur du support ou de résistance (généralement le précédent bas pour une tendance haussière et le précédent haut pour une tendance baissière).

Le point d'entrée se situerait autour de 50-100 pips de ce support. Le take profit serait situé à 80 % - 95 % du mouvement allant jusqu’à la prochaine résistance ou au prochain support. Dans cet exemple, la tendance de prix autour du niveau de support aidera le swing trader à décider s’il souhaite ou non prendre une position. Les bénéfices peuvent également être pris en partie lorsque la volatilité du marché l’exige ; le reste des sommes engagées peuvent le rester jusqu'au point de profit. Il s'agit d'une stratégie utilisée pour garantir que même si le marché se renverse, un trader a toujours quelque chose à gagner.

Dans le graphique ci-dessus, le prix au niveau du support est de 71,624, tandis que la résistance est située à 72,085. Si l’on décidait de prendre une position haussière dès maintenant, le stop loss serait à 71,630, tandis que le take profit serait placé à 72 000.

Les avantages et inconvénients du swing trading

Comme tout ce qui se passe dans le monde de la finance, le swing trading présente à la fois des avantages potentiels s'il est négocié judicieusement et des faiblesses en tant que stratégie de trading.

Les principaux avantages qui peuvent être associés à cette méthodologie de trading très populaire sont notamment les suivants.

Avantages :

- Des limites de trading très nettes : le système de swing trading définit précisément le moment pour entrer dans une position, le stop loss le plus stratégique et le meilleur take profit. En respectant ce principe, on s'assure que les pertes sont suffisamment réduites assez tôt et que des transactions gagnantes seront exécutées.

- Les mouvements naturels du marché : l'une des principales raisons pour lesquelles les gens perdent de l’argent sur le Forex est qu’ils tentent de lutter contre le marché et son volume. Le swing trading, par essence, exploite les flux et les mouvements naturels du marché pour se positionner de manière rentable. Il s’agit de déterminer à quel endroit le marché a été, où il se trouve actuellement, et sa probabilité de revenir sur la position précédemment identifiée, puis d’en tirer parti.

- Les pertes en stop loss les plus faibles : à l'exception des stratégies de trading en intraday, le swing trading possède les pertes dues à l’utilisation d’un stop loss les plus faibles. Cela signifie que le risque associé à chaque position est relativement peu élevé et que, par conséquent, les investissements sont mieux protégés. La stratégie de swing trading idéale préconise également un ratio profit / perte minimum de 3:1. Ainsi, chaque position prise devrait avoir le potentiel de supporter trois fois les bénéfices par rapport au risque encouru lors de la transaction.

- Des opportunités de trading plus nombreuses : en tant que stratégie de trading à court et moyen terme, le swing trading permet de découvrir des opportunités de trading qui se présentent sur des transactions effectuées relativement rapidement. En raison de son origine dans le mouvement cyclique, il permet également de négocier avec la tendance et de négocier la contre-tendance, d'où le fait qu’il y ait en swing trading davantage d'opportunités de négociation.

Inconvénients :

En tant que swing trader, il est nécessaire de bien retenir les points suivants pour minimiser les pertes potentielles associées à cette méthodologie de négociation :

- Un potentiel de déclenchement du stop loss élevé : le swing trading a de très petites marges de perte, qui parfois ne suffisent pas pour permettre au marché de se ressaisir pour obtenir l'élan nécessaire. Cela signifie que le potentiel d'une position d'atteindre son stop loss est élevé et que chaque coup mortel entraîne une perte de fonds.

- L’imprévisibilité du marché : Le swing trading est davantage une question de probabilités. Or, le marché ne se comporte pas toujours comme le suggère l'analyse technique. Les transactions de swing sont très liées aux whipsaws sur le marché : dans certains cas, le marché se comporte à l'opposé de l'attendu et il faut annuler une position.

- Les écarts d’ouverture : Le swing trading implique de détenir des positions sur plusieurs séances boursières. Parfois, les marchés peuvent s'ouvrir avec des écarts de prix considérables, et si l'écart est contre une position, cela engendre des pertes instantanées.

Les stratégies en swing trading

Toutes les stratégies du swing trading peuvent être définies avec un indicateur technique spécifique, car il s’agit d’une méthodologie reposant sur l’analyse des mouvements (historiques et actuels) du marché. Les stratégies de swing trading les plus populaires sont les suivantes :

Les croisements du MACD avec sa ligne de signal

C’est l’une des stratégies de swing trading les plus reconnues et les plus utilisées, car elle indique à la fois une direction et un renversement de tendance. L'indicateur MACD possède deux lignes : la ligne de signal et la ligne représentant la moyenne mobile. À tout moment, la moyenne mobile peut traverser la ligne de signal, ce qui laisse entrevoir un potentiel d'échange : un croisement à la hausse pour une position haussière, tandis qu'un croisement à la baisse implique une position baissière.

Un croisement dans la direction opposée signale donc un point de sortie pour cette position.

Sur ce graphique, la moyenne mobile est en rouge tandis que les barres blanches représentent la volatilité du marché. Plus les barres ont de l’envergure, plus la volatilité du marché est élevée. Sur le graphique, il est clair que chaque fois que la moyenne mobile croise, nous sommes dans une tendance à la baisse ou à la hausse, en fonction de la direction du croisement. Cependant, l’inconvénient majeur de cette situation, comme on peut le constater, est qu’au moment du croisement, la tendance a déjà commencé depuis un certain temps, ce qui signifie que l’entrée est retardée.

Le retracement de Fibonacci

C'est un outil d'analyse technique sur le Forex utilisé principalement pour identifier les niveaux de support et de résistance. Au fil du temps, il a été observé que les marchés des changes ont tendance à se replier à des niveaux déterminés avant de poursuivre, quelle que soit la tendance à long terme du marché. Ces niveaux ont été désignés par Fibonacci et se présentent sous la forme d'un pourcentage du mouvement global du marché : 61,8 %, 23,6 % et, 38,2 %. Récemment, les traders ont également ajouté un niveau de 50 % en raison de la forte probabilité d'une reprise des transactions après avoir parcouru la moitié de la distance précédente.

Le swing trading utilise ces niveaux pour définir un point d’entrée de position, définir des stop loss et programmer des take profit.

En regardant cette image, pour cette tendance haussière, le point de repère de Fibonacci est le prix le plus bas de la dernière bougie baissière. Le deuxième point retenu est le dernier swing en hauteur. À partir de là, à tout moment, le prix peut reculer à un niveau quelconque, ce qui permet au trader de prendre une position haussière pour suivre la tendance.

Les supports et résistances

Les supports et résistances ont longtemps été considérés comme le fondement de l'analyse technique pour le trading sur le Forex. Un niveau de support fait référence à un niveau de prix où la pression d'achat a déjà dépassé la pression de vente, ce qui a entraîné un changement de tendance. Un niveau de résistance, en revanche, fait référence à un niveau de prix qui a déjà démontré une pression de vente dépassant la pression d’achat, ce qui a entraîné une tendance baissière.

Les swing traders utilisent ces points pour cartographier leurs entrées, fixer leurs stop loss et leurs niveaux de take profit. Dans une position haussière, un opérateur attend que les prix rebondissent sur le niveau de support et entre alors dans une position d'achat en positionnant un stop loss quelques pips en dessous du support. Les traders peuvent alors placer leur take profit en tenant compte du niveau de résistance historique précédent. L'inverse est également vrai pour les positions baissières.

Il est important de savoir qu’une cassure considérable dans le niveau de support ou de résistance convertit le niveau de brèche en son contraire : le support brisé devient un niveau de résistance, tandis qu’un niveau de résistance cassé devient un support.

Le trading en canal

C’est une stratégie qui fonctionne très bien avec les marchés clairement définis comme étant haussiers ou baissiers. L’astuce consiste à toujours échanger avec la tendance. Lorsque le trader trace un canal sur une tendance haussière, il entre en position d'achat lorsque le prix rebondit au bas du canal et utilise le rebond précédent du haut du canal comme niveau de take profit. Le dernier rebond à partir du bas est maintenant utilisé comme niveau de stop loss. Pour une position baissière, le contraire représente le chemin à parcourir. Pour le graphique ci-dessous, les lignes diagonales bleues représentent le canal des échanges pour ce marché baissier. Chaque fois que le prix atteint les bandes du canal, il rebondit.

Attention, la meilleure méthode de gestion des risques est de toujours trader avec la tendance. Dans le cas ci-dessous, les meilleures transactions auraient été des positions baissières prises après le rebond d'un canal au sommet.

Par exemple, au moment où le prix a frappé la résistance oblique du canal à 1,13322, le trader a l’intuition que le prix va rebondir et partir à la baisse. En conséquence, il convient de placer un ordre de vente de quelques pipd en deçà de la résistance touchée, dans ce cas, 1,1297. Le stop loss devrait être de quelques pips au-dessus de la précédente ligne de canal, soit sur 1.13841, tandis que le take profit se situe sur la précédente ligne au bas du canal, à 1.11273. Ceci est une transaction qui a un mouvement de 150 pips, c’est à dire qu’il s’agit d’une transaction très rentable, conforme à la tendance.

Swing Trading Avec CFD

Swing trading avec les CFDs consiste le plus souvent à identifier des actions potentiellement volatiles en peu de temps. Comme nous l'avons souligné auparavant l’analyse technique est absolument nécessaire pour choisir des titres, définir les moments d'entrée et de sortie.

Les positions en swing trading avec CFD peuvent durer plusieurs jours, voire plusieurs semaines. À l'instar de day trading, l’application de swing trading vise à générer des retours rapides avec les transactions CFD, mais cela requiert une analyse technique plus approfondie.

Pour entrer dans le monde du swing trading et utiliser votre stratégie, vous pouvez toujours ouvrir un compte sur Libertex.

Day trading ou swing trading ?

La principale différence entre le day trading et le swing trading réside dans les délais analysés et le moment où une position est détenue. Il y a également quelques autres différences :

|

Day Trading |

Swing Trading |

|

Les positions sont clôturées à la fin de la séance boursière |

Les positions sont conservées plus longtemps |

|

Les positions sont plus grandes |

Les positions sont plus petites |

|

Le trader fait appel à l’analyse fondamentale et à l’analyse technique |

Le trader peut se fonder exclusivement sur l’analyse technique |

|

Il nécessite de passer plus de temps sur l’écran afin de visualiser l’évolution des graphiques |

La méthode nécessite moins de temps passé sur l’écran |

Scalping vs swing trading

Scalping et swing trading sont deux méthodes de trading à court terme utilisées pour tirer profit des mouvements de prix.

|

Scalping |

Swing trading |

|

Les changements de tendance ne l’affectent pas. |

Utilisation de divers outils de trading pour comprendre les mouvements du marché et minimiser les risques. |

|

Permet de minimiser les pertes en éliminant les risques de retournement du marché. |

Offre plus d'opportunités pour explorer le marché à la recherche de meilleures opportunités. |

|

Ne nécessite pas d'analyse de tendance à long terme, peut être effectué en fonction de l'élan du marché. |

Un stop-loss plus petit permet aux swing traders de parier sur des enjeux plus importants. |

|

Nécessite discipline et capacité de prise de décision rapide pour optimiser une fenêtre de profit courte. |

Expose les traders à des risques plus élevés en raison de la durée plus longue impliquée. |

|

Les débutants peuvent avoir du mal car cela nécessite une surveillance minutieuse des mouvements du marché. |

|

|

La présence d'un grand nombre de traders peut exercer une pression sur vos profits, et une perte peut annuler les gains précédents. |

Quels sont les meilleurs instruments pour pratiquer le swing trading ?

Cette question est aussi ancienne que le trading. Il ne serait d'aucune aide pour quiconque d’avoir recours à une stratégie gagnante telle que le swing trading sans savoir sur quels instruments l'appliquer. Historiquement, le swing trading était principalement utilisé pour la négociation d'actions à forte capitalisation : actions d'entreprises à grande capitalisation boursière, souvent supérieure à 10 milliards de dollars.

Cependant, l'ouverture du marché boursier à tous a permis à presque tous les instruments de change de se conformer à la dynamique du marché de l'offre et de la demande. En tant que tel, il suffit d’identifier si un instrument représente les signes avant-coureurs du comportement du marché : augmentation, diminution et le tour est joué ! Le trader a trouvé un instrument à utiliser pour négocier en utilisant le swing trading.

Risques associés au swing trading des CFD

Le plus grand risque dans le swing trading des CFD est la possibilité de mal interpréter les mouvements de prix à court terme. Cela peut conduire le trader à se retrouver du mauvais côté des événements. Contrairement au day trading, les positions en swing trading sont toujours plus longues et touchent plus d’une séance de trading. Cette période plus longue lorsque la position est élève les risques des fluctuations du marché. C’est pourquoi l’analyse technique profonde est requise dans le swing trading.

Les qualités requises pour le swing trading

Les swing trading réussi requiert des capacités mentales avancées du trader. Avant tout ces qualités comprennent la patience et la prudence. Il n’est pas recommandé de craindre les stops larges et dès le début il serait mieux de se rendre prêt à effectuer moins de transactions et être attentif aux quelques configurations que vous choisissez.

Si vous possédez toutes ces qualités, soyez sûr d' essayer et d'obtenir de l’expérience dans cette méthode de trading.

Conclusion

Avec ce guide, les traders amateurs et professionnels seront sur la bonne voie pour devenir un excellent négociant en swing trading. Il ne reste plus qu'à choisir un courtier Forex qui offrira non seulement tous les instruments à utiliser avec les stratégies de swing trading, mais également les meilleures marges et rapidité d’exécution du marché qui complèteront votre stratégie. Ce courtier s’appelle Libertex. Il s’agit d’un courtier qui facilitera la stratégie de swing trading afin d’assurer des profits constants. Outre les délais d'exécution (rapides) du marché et les marges supérieures réalisées, le trader bénéficie d'un éventail d'indicateurs techniques pour s’aider à effectuer toutes les analyses, ainsi que des informations en temps réel sur le Forex, afin que le trader ne soit pas pris au dépourvu.

Libertex permet également à ses abonnés d'ouvrir des comptes de démonstration sur lesquels ils peuvent mettre en pratique leurs stratégies et leur méthodologie de trading avant de se lancer dans le trading avec de l’argent réel. Les traders peuvent avoir recours à un courtier de renommée mondiale fournissant des instruments à zéro spread. Meilleur courtier en cryptomonnaies deux années consécutives (2017 et 2018), Meilleure application de trading (2017 et 2018), Libertex a été reconnu par la Commission financière internationale.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent