Was ist Swing Trading

Swing Trading ist eine Handelsmethode, die versucht, die wahrscheinlichste Kursbewegung zu identifizieren und dann versucht, diese Bewegung für das Erzielen von Gewinnen auszunutzen. Positionen, die beim Swing Trading eingegangen werden, dauern in der Regel für ein paar Tage bis ein paar Wochen an. Es ist eine mittelfristige Handelsstrategie, die darauf ausgerichtet ist, möglichst kontinuierlich Gewinne zu erzielen.

Der Begriff Swing Trading leitet sich von der Tatsache ab, dass diese Handelsmethode eine technische Analyse der historischen Kursbewegungen und ihrer Tendenz beinhaltet, Bewegungen bis zu einem gewissen Grad zu wiederholen. Kurz gesagt, der Markt wird nur nach seinem Performance, seiner Bewegung und seiner Volatilität beurteilt. Es ist somit eine der ältesten Handelsmethoden und die reinste Form des Handels.

Kernpunkte

- Swing Trading ist eine beliebte Art des Tradings, die als Ziel hat, die möglichen Kursentwicklungen zu antizipieren, um darauf einen Handel zu eröffnen und Gewinn damit zu erzielen und anschließend zu versuchen, diese Bewegung zum Zwecke des Gewinnens zu nutzen.

- Beim Swing Trading können sowohl Aufwärts- als Abwärtstrends für den Handel benutzt werden.

- Technische Indikatoren spielen beim Swing Trading eine wichtige Rolle. Darauf basieren auch die beliebtesten Swing Trading Strategien.

- Gesundes Risikomanagement ist für Erfolg beim Swing Trading unabdingbar. Dafür können verschiedene Strategien herangezogen werden.

- Swing Trading erfordert von den Händlern bestimmte Fähigkeiten. Er sollte bestimmte Skills und spezielles Wissen in seinem Arsenal haben.

- Als Alternative zu Swing Trading entscheiden sich die Händler häufig für CFD Trading.

Was Swing Trading ist und wie es funktioniert

Das Ziel ist immer, den Schwung zu handeln, der dem Trend des Großbildmarktes entspricht, um zu versuchen, die Gewinnrate zu erhöhen.

Was Swing Trade ist, fragen Sie? Es handelt sich um ist eine Forex-Handelsmethode, die sich vollständig auf technische Analysen stützt, um die nächste Kursbewegung vorab zu bestimmen und diese Bewegung zu nutzen, um potenzielle Gewinne zu erzielen.

Der primäre Zweck des Swing-Trading ist es, kleine Gewinne konsequent zu erzielen, ohne ständig auf seinen Handelsbildschirm achten zu müssen. Trader machen eine Analyse des Marktes mit Ihrem bevorzugten Werkzeug, geben eine Position ein und überwachen dann ihre Position für Gewinne in den nächsten Tagen oder auch Wochen.

Die 6 besten Swing Trading Indikatoren

Die folgenden Indikatoren stellen wertvolle Werkzeuge dar, welche die Swing-Trader beim Handel unterstützen können. Es sollte jedoch immer bedacht werden, dass die Indikatoren nicht immer zuverlässige Signale liefern.

Moving Averages. Ein gleitender Durchschnitt wie MA, MACD, gleitender FTSE-Durchschnitt usw. sind dafür gedacht, den durchschnittlichen Preis über einen bestimmten Zeitraum zu glätten. Trader verwenden sie, um den allgemeinen Trend zu identifizieren und potenzielle Umkehrpunkte zu erkennen.

Relative Strength Index. Der RSI ist ein Momentum-Indikator, der die Stärke und Geschwindigkeit eines Kursanstiegs oder -rückgangs messen kann und hilft den Händlern somit, überkaufte oder überverkaufte Märkte zu identifizieren.

Stochastischer Oszillator. Ähnlich wie der RSI zeigt der stochastische Oszillator überkaufte oder überverkaufte Märkte an. Dabei vergleicht dieser Indikator den aktuellen End of the Day-Kurs mit einem festgelegten Preisspektrum über einen bestimmten Zeitraum.

Cup-and-Handle Muster, bei dem der „Cup“ dazu dient, die bullische Marktbewegung zu identifizieren, während der Handle ein Signal für einen leichten Abschwung ist.

Bollinger Bänder. Dieser Indikator besteht aus einer Mittellinie (einfacher gleitender Durchschnitt) und zwei Begrenzungslinien, die den Standardabweichungen eines Vermögenswerts entsprechen. Sie unterstützen Swing Trader dabei, die Volatilität zu messen und potenzielle Wendepunkte zu identifizieren.

Fibonacci Retracements. Dieser beliebte Indikator ist ein grundlegendes Instrument der technischen Analyse, das Prozentsätze und horizontale Linien auf Preischarts anwendet, um potenzielle Bereiche der Unterstützung und des Widerstands zu identifizieren. Diese Methode nutzt Fibonacci-Verhältnisse, um Schlüssellevel im Markt zu markieren.

Wie man den Schwung handelt

So wie der Name schon andeutet, versucht ein Händler beim Handel, die zyklische Kursbewegung auszunutzen, um Gewinne zu erzielen. Diese Bewegungen können entweder steigend, fallend oder seitwärts sein. Es ist eine Handelsstrategie, die verwendet werden kann, um in allen Markttypen zu handeln; Bullen-, Bären- und Seitwärts-Markt.

Der Trick im Swing Trading ist zu lernen, früh genug in die Action einzusteigen und den Marktschwung lange genug zu reiten.

Der Trick im Swing Trading ist zu lernen, früh genug in die Action einzusteigen und den Marktschwung lange genug zu reiten, um einen Gewinn zu erzielen. Damit dies geschieht, muss ein Händler sicherstellen, dass seine Strategie die folgenden Schlüsselelemente hat:

- Ein Einstiegspunkt und einen Auslöser

- Ein Stop-Loss-Niveau

- Ein Take-Profit-Niveau

Zum Beispiel wird ein Swing Trader, der Unterstützungs- und Widerstandsniveaus als sein wichtigstes Trading-Tool verwendet, seinen Stop-Loss 5-10 Pips unter dem Support-Level haben; in der Regel das vorherige Tief für einen Aufwärtstrend und das vorherige Hoch für einen Abwärtstrend. Der Einstiegspunkt wäre etwa 50-100 Pips von dieser Unterstützung. Der Take-Profit würde 80% bis 95% der Bewegung auf das vorherige Widerstandsniveau betragen. In diesem Beispiel bestimmt die Kursbewegung um die Support-Ebene, ob eine Position eingegangen werden soll oder nicht. Gewinne können auch teilweise mitgenommen werden, wenn die Marktvolatilität oder Dynamik abnimmt, um dann den Rest der Position den ganzen Weg bis zum Take-Profit-Punkt laufen zu lassen. Dies ist eine Strategie, die verwendet wird, um sicherzustellen, dass selbst wenn sich der Markt umkehrt, ein Händler immer etwas mit nach Hause nehmen kann.

In der obigen Tabelle ist der Kurs des Unterstützungsniveaus 71,624, während der Widerstand bei 72,085 liegt. Wenn man sich jetzt für eine bullische Position entscheiden würde, würde der Stop-Loss bei 71,630 liegen, während der Take-Profit-Level bei 72,000 liegen würde.

Vor- und Nachteile des Swing Trading

Swing-Trading hat sowohl potenzielle Vorteile, wenn es klug eingesetzt wird, als auch Schwächen als Handelsstrategie.

Zu den wichtigsten Vorteilen dieser beliebten Handelsmethode gehören:

Vorteile

- Klare Handelsgrenzen: Das Swing-System skizziert genau, wann man in eine Position eintreten soll, den strategischen Stop-Loss und den besten Take-Profit-Punkt. Diese religiös zu befolgen soll sicherstellen, dass Verluste früh genug begrenzt werden und profitable Trades weiterlaufen.

- Natürliche Marktbewegung: Einer der Hauptgründe, warum Menschen im Devisenhandel Geld verlieren, ist der Versuch, den Markt und seinen Fluss zu bekämpfen. Swing Trading im Kern nutzt den natürlichen Fluss und die Bewegungen des Marktes, um in profitable Positionen zu gelangen. Es geht darum, herauszufinden, wo sich der Markt war, wo er sich gerade befindet, und seine Wahrscheinlichkeit, die zuvor identifizierte Position zu überdenken und diese dann zu nutzen.

- Kleinere Stop-Loss: Mit Ausnahme von Intra-Day-Handelsstrategien hat der Swing-Trading die niedrigsten Stop-Verluste für einzelne Trades. Das bedeutet, dass das Risiko pro Position relativ betrachtet geringer ist und daher die eigenen Investitionen besser geschützt sind. Die ideale Swing-Strategie plädiert auch für ein Mindest-Gewinn-Verlust-Verhältnis von 3:1: Jede eingegangene Position sollte das Potenzial haben, das Dreifache des Ergebnisses im Vergleich zum Handelsrisiko zu erzielen.

- Mehr Handelsmöglichkeiten: Als mittelfristige Handelsstrategie ermöglicht Swing Trading die Entdeckung von Handelsmöglichkeiten, weil man relativ schnell in den Handel ein- und aussteigt. Aufgrund seiner Wurzel in der zyklischen Bewegung, ermöglicht es auch den Handel mit dem Trend sowie den Handel mit dem Gegentrend, und hat daher mehr Handelsmöglichkeiten.

Nachteile:

Beim Swing-Trading sind Sie größeren Risiken ausgesetzt. Swing-Trader sind an vielen Märkten gleichzeitig aktiv. Dies kann ein Nachteil sein und zu viel Kapital auf den Märkten riskieren, wenn die Swing Trade Strategie nicht aufgeht:

- Kurslücken bei Eröffnung: Beim Swing-Trading werden Positionen auch über viele Handelstage gehalten. Manchmal eröffnen die Märkte mit beträchtlichen Kurslücken, und wenn die Lücke gegen eine Position gerichtet ist, bedeutet es sofortige Verluste.

- Hohe Stop-Loss-Auslösequote: Swing Trading hat winzige Stop-Loss-Margen, die manchmal nicht ausreichen, um dem Markt Zeit zu geben, sich zurückzuziehen und um die erforderliche Dynamik zu erhalten. Dies bedeutet, dass das Potenzial für eine Position, seinen Stop-Loss auszulösen, hoch ist und jeder Treffer zu verlorenen Geldern führen kann.

- Unvorhersehbarkeit des Marktes: Swing Trading dreht sich um Wahrscheinlichkeiten. Es ist klar, dass sich der Markt nicht immer so verhält, wie die technische Analyse es nahelegt. Wenn Sie sich nicht an die richtigen Risikoprofile halten, können Sie einen großen Teil Ihres Handelskontos verlieren.

- Übernacht-Risiken: Ihre Trades unterliegen den Kursschwankungen über Nacht. Unabhängig von den Trends bleibt der Markt unberechenbar, und Ihre Marktanalyse ist bestenfalls eine Prognose, da nichts auf dem Finanzmarkt sicher ist. Wenn Sie in einen überfüllten Markt mit heftigen Schwankungen in beide Richtungen geraten, können Sie wiederholt den Stopp auslösen und viele Verluste erleiden.

Welche Märkte eignen sich für Swing Trading?

Nahezu alle Märkte sind für das Swing Trading geeignet. Egal ob Aktien, Forex Paare oder Kryptowährungen sind potenziell für Swing Traden von Interesse. Auch CFDs und Futures, also Vermögenswerte, wo ein Einsatz der Hebelwirkung möglich ist, sind bei den Swing Tradern auf dem Radar enthalten.

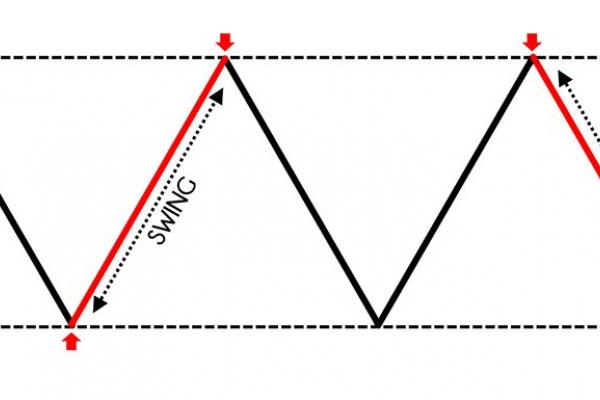

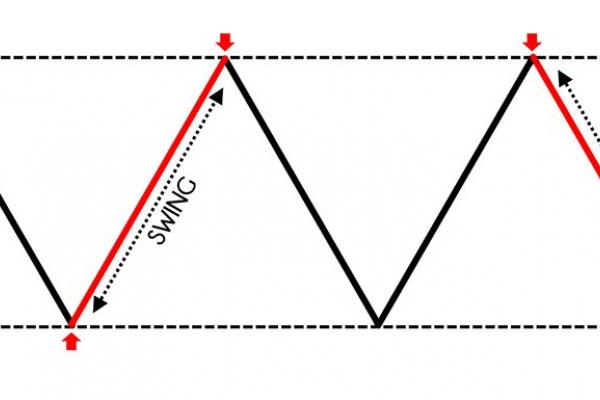

Gewinne sind beim Aufwärts- und Abwärtstrend möglich

Wie Sie bereits wissen, geht es beim Swing Trading darum, die kurzen Kursbewegungen (Swings) der Vermögenswerte auszunutzen. Dabei müssen die höchsten und niedrigsten Preisniveaus des Swings identifiziert werden. Im Falle eines Aufwärtstrends eröffnen sie Long Trades und spekulieren darauf, dass der Kurs vom niedrigsten zum höchsten Preisniveau steigen wird. Bei einem Abwärtstrend gehen sie einen Short Trade ein und setzen somit auf eine Bewegung in die entgegengesetzte Richtung. So ermöglicht Swing Trading den Handel sowohl beim Aufwärts- als auch beim Abwärtstrend.

Nur weil Sie in beiden Marktsituationen potenziell Gewinne erzielen können, heißt das jedoch nicht, dass dies garantiert ist! Um diese Methode effektiv nutzen zu können, benötigen Sie das nötige Wissen und Erfahrung. Andernfalls könnten Sie Ihre Investition verlieren.

Wie sieht das Profil eines Swing Traders aus?

Als Swing Trader sollte man bestimmte persönliche Eigenschaften und fachliche Fähigkeiten haben, die komplexen Produkte handeln zu können und die Risiken zu minimieren.

Zu den wichtigen persönlichen Eigenschaften zählen gutes Auffassungsvermögen, emotionale Ausgeglichenheit und strukturiertes Vorgehen, denn aufgrund der recht kurzen Zeiträume beim Handeln und der vielen Swings, die zeitnah stattfinden können, müssen Swing Trader viele Informationen verarbeiten können, sich nicht von Emotionen zu unüberlegtem Vorgehen hinreißen lassen und die vielen Aufgaben wohlüberlegt strukturieren.

Fachlich gesehen sollten Swing Trader alle Werkzeuge der technischen und der fundamentalen Analyse beherrschen, um beim erfolgreich beim Swing Trading sein zu können.

Auch die Kenntnis der für Swing Trading am besten geeigneten Handelsstrategien und des Risikomanagements sollte unbedingt dazu gehören.

Die Bedeutung des Risikomanagements im Swing Trading

Risikomanagement ist bei Swing Trading, wie auch bei allen anderen Arten von Trading von größter Wichtigkeit. Nicht nur, um Verluste zu vermeiden, sondern um sie auch zu reduzieren. Denn kein Trader kann von sich behaupten, niemals Verluste gehabt zu haben. Doch es kommt auch immer darauf an, wie hoch die Verluste ausgefallen sind und wie verheerend sie waren.

Wir haben einige wichtige Strategien zur Risikovermeidung und -reduktion für Sie zusammengestellt, die Ihre Risikomanagementstrategie noch stärker und präziser machen können:

1%-Regel befolgen. Diese gängige Technik legt nahe, dass ein Anleger oder Händler nicht mehr als 1 % seiner Mittel oder des Saldo seines Tradingkontos in einen einzigen Handel investieren sollte. Wenn ein Trader beispielsweise 50.000 US-Dollar auf seinem Konto hat, sollte er lieber nicht mehr als 500 US-Dollar in eine Position investieren.

Stop-Loss-Order plazieren. Es handelt sich um ein bestimmtes Niveau des Kauf- oder Verkaufspreises, das von einem Anleger festgelegt wird, um seine Position vor höheren Verlusten zu schützen. Wenn der Preis also unter das Stop-Loss-Niveau fällt (für Long-Positionen) oder darüber steigt (für Short-Positionen), wird der Trade automatisch geschlossen.

Risiko streuen. Handeln Sie mit verschiedenen Vermögenswerten und überprüfen Sie immer die Signale der Indikatoren der technischen Analyse. Auch Daten der fundamentalen Analyse können einen wichtigen Hinweis geben, mit dem sich das Risiko minimieren oder sogar vermeiden lässt.

Eigene Risikobereitschaft einschätzen. Sie sollten ein persönliches Risikobereitschaftsprofil ausarbeiten, der die Basis für alle Ihre Handelsentscheidungen darstellen wird. Sie sollten dabei auf solche Kriterien wie Höhe des maximal zulässigen Verlustes, Panikaffinität und Entscheidungsfreudigkeit achten.

CFD Trading als eine Alternative zu Swing Trading

CFD, kurz für Contract for Difference, ist ein derivatives Instrument, das eine große Vielfalt von zugrunde liegenden Vermögenswerten wie Aktien, Rohstoffe, Indizes, Krypto usw. repräsentieren kann. Es ist eine Vereinbarung zwischen einem Trader und einem Makler, die Differenz zwischen dem Eröffnungs- und dem Schlusskurs des Vermögenswerts auszutauschen.

Der CFD Trading bietet den Tradern einiges an Flexibilität, vor allem, weil er den Einsatz von Hebelwirkung ermöglicht. Die Trader können dabei mit deutlich geringeren Investitionen ein größeres Engagement in verschiedenen Finanzmärkten erzielen. Um eine Position zu eröffnen, müssen sie nicht den Gesamtwert des zugrunde liegenden Vermögenswerts zahlen, sondern eine Ersteinzahlung (auch Margin genannt) leisten. Aufgrund der relativ kurzen Zeitrahmen beim Handel ist CFD Trading bei aktiven Tradern sehr beliebt.

CFDs ermöglichen es Händlern, genau wie Swing Trading, sowohl eine Long Position als auch eine Short Position einzugehen. Händler machen ihre Prognosen, platzieren Trades und, wenn sich ihre Erwartungen als wahr herausstellen, und erleiden Verluste, wenn sich der Markt in die entgegengesetzte Richtung von der vorhergesagten Richtung entwickelt.

Es wäre jedoch zu beachten, dass CFDs aufgrund der Hebelwirkung nicht nur hohe Gewinne, sondern unter Umständen auch hohe Verluste mit sich bringen können und somit eine ausgefeilte Risikomanagementstrategie bedürfen.

Swing Trading Strategien

Alle Strategien im Swing Trading beginnen mit einem bestimmten technischen Indikator zurückgeführt werden, da dies eine Methodik ist, die auf der Analyse der Marktbewegung basiert. Die beliebtesten Swing Trading Strategien sind:

MACD Crossover

Dies ist eine der am meisten anerkannten und verwendeten Swing Trading Strategien, weil sie sowohl eine Trendrichtung als auch eine Trendumkehr zeigt. Der MACD-Indikator hat zwei Linien; Signallinie, die auf Null gesetzt ist, und eine Linie für den gleitenden Durchschnittslinie. Jedes Mal, wenn der gleitende Durchschnitt die Signallinie kreuzt, deutet auf das Potenzial für einen Trade hin: die Linie kreuzt aufwärts für eine bullische Position, während eine Kreuzung nach unten auf eine bärische Position hinweist.

Eine Kreuzung in die entgegengesetzte Richtung zeigt, dass die Position Signale für einen Ausstiegspunkt für diese Position erhält.

In diesem Diagramm ist der gleitende Durchschnitt rot, während die weißen Balken die Marktvolatilität darstellen. Je ausgeprägter die Balken sind, desto höher ist die Marktvolatilität. Aus dem Diagramm geht klar hervor, dass wir uns immer dann, wenn der gleitende Durchschnitt kreuzt, wir uns in einem Abwärts- oder Aufwärtstrend befinden, abhängig von der Richtung der Kreuzung. Der wesentliche Nachteil dabei ist jedoch, wie man sehen kann, dass der Trend zum Zeitpunkt der Frequenzweiche schon seit geraumer Zeit anhält, was bedeutet, dass sich der Eintritt verzögert.

Fibonacci Retracement

Dies ist ein Tool zur technischen Analyse, das wird, um Ebenen der Unterstützung und des Widerstandes zu identifizieren. Im Laufe der Zeit wurde beobachtet, dass Devisenmärkte dazu neigen, sich auf einige bestimmte Niveaus zurückzuziehen, bevor sie den langfristigen Trend des Marktes fortsetzen. Diese Werte werden als Fibonacci-ebenen bezeichnet und bewegen sich in Form eines Prozentsatzes der gesamten Marktbewegung: 61,8 % 23,6 % und 38,2 %. Kürzlich haben Händler auch ein 50%-Niveau hinzugefügt, weil die hohe Wahrscheinlichkeit einer Kursrücksetzung beobachtet wurde, nachdem er die Hälfte seiner vorherigen Bewegung zurückgelegt hatte.

Im Swingtrading verwendet man diese Ebenen, um einen Einstiegspunkt für eine Position zu definieren sowie Stop-Loss- und Take-Profit-Niveaus zu bestimmen.

Wenn man sich dieses Bild anschaut, ist der Fibonacci-Zeichnungspunkt für diesen Aufwärtstrend der niedrigste. Kurs der letzten bärischen Kerze. Der zweite Zeichnungspunkt ist das letzte Swing-Hoch. Sobald der Kurs auf eines der Niveaus zurückgeht, könnte man eine Long-Position eingehen, um dem Trend zu folgen.

Unterstützung und Widerstand

Dies gilt seit langem als Grundlage der technischen Analyse für den Devisenhandel. Ein Unterstützungsniveau bezieht sich auf ein Kursniveau, bei dem der Kaufdruck den Verkaufsdruck bereits überwunden hat, was zu einer Trendwende geführt hat. Ein Widerstandsniveau bezieht sich dagegen auf ein Kurniveau, bei dem der Verkaufsdruck den Kaufdruck überwunden hat, wodurch der Aufwärtstrend in einen Abwärtstrend umschlägt.

Swing-Trader verwenden diese Punkte, um ihren Einstieg, Stop-Loss und Take-Profit festzulegen. Bei einer bullischen Position wartet ein Händler darauf, dass die Preise vom Unterstützungsniveau abprallen und geht eine Kaufposition mit dem Stop-Loss ein paar Pips unter der Unterstützung ein. Händler können dann ihren Take-Profit nahe des vorherigen Widerstandsniveaus platzieren. Das Gegenteil gilt auch für bärische Positionen.

Es ist wichtig zu wissen, dass ein erheblicher Durchbruch durch das Unterstützungs- oder Widerstandsniveau dieses Niveau in sein Gegenteil umwandelt: Die gebrochene Unterstützung wird zu einem Widerstandsniveau, während ein gebrochenes Widerstandsniveau zur Unterstützung wird.

Channel-Handel

Dies ist eine Strategie, die am besten mit Marktbedingungen funktioniert, die klar als bullisch oder bärisch definiert sind. Der Trick hierbei ist, immer mit dem Trend zu handeln. Wenn Sie einen Kanal auf einem bullischen Trend zeichnen, treten Sie in eine Kaufposition ein, wenn der Kurs vom unteren Rand des Kanals abprallt und verwenden Sie den vorherigen Abpraller am oberen Rand des Kanals als Take-Profit-Niveau. Der letzte Abpraller von der Unterseite wird nun als Stop-Loss-Level verwendet. Für eine bärische Position wird genau umgekehrt vorgegangen. Für das Diagramm unten stellen die blauen diagonalen Linien den Handelskanal für diesen bärischen Markt dar. Jedes Mal, wenn der Kurs auf den Kanal trifft, springt er zurück.

Achtung: Die beste Risikomanagementmethode ist es, immer mit dem Trend zu handeln. Im folgenden Fall wären die besten Trades bärische Positionen gewesen, die nach einem Abprallen an der Oberseite eingenommen wurden.

Zum Beispiel, wenn der Kurs den Kanal bei 1.13152 trifft, gibt der Channel-Handel vor, dass der Kurs nach unten abprallen wird. Als Ergebnis sollte man eine Verkauf-Order ein paar Pips unter dem Erreichen des Kanals platzieren, in diesem Fall, 1.12797. Der Stop-Loss sollte ein paar Pips über dem vorherigen Erreichen des Kanals liegen, 1.13841, während der Take-Profit im Bereich des vorherigen Erreichens des Kanals an der Unterseite bei 1.11273 liegt. Dieses Beispiel zeigt einen Handel mit einer Bewegung von 150 Pips.

Day Trading vs. Swing Trade

Der Hauptunterschied zwischen Day Trading und Swing-Trading ist der Zeitrahmen, der analysiert wird, und die Zeit, in der eine Position gehalten wird. Weitere Unterschiede sind:

|

Day-Trading |

Swing Trading |

|

Positionen werden am Ende des Handelstages geschlossenen |

Positionen werden in der Regel über Nacht und länger gehalten |

|

Höhere Positionsgrößen |

Relativ kleinere Positionsgröße |

|

Fundamentalanalyse und technische Analyse werden verwendet |

Kann sich ausschließlich auf technische Analysen verlassen |

|

Mehr Zeit vor dem Bildschirm erforderlich, um Trades zu überwachen |

Weniger Handelszeit vor dem Bildschirm erforderlich |

Welche Finanzinstrumente sind die besten für eine Swing Trading Strategie?

Dies ist eine Frage, die so alt ist wie der Handel. Es wäre für niemanden hilfreich, von einer erfolgreichen Strategie wie Swing Trading zu wissen, aber nicht zu wissen, auf welche Instrumente sie angewendet werden sollen. Historisch gesehen wurde der Swing-Handel hauptsächlich für den Handel mit Large-Cap-Aktien verwendet: Aktien von Unternehmen mit großer Marktkapitalisierung: 10 Milliarden Dollar und mehr. Die Öffnung der Devisenmärkte für alle hat jedoch dazu geführt, dass fast alle Deviseninstrumente der Marktdynamik von Angebot und Nachfrage entsprechen. Als solches muss man nur erkennen, ob ein Instrument die verräterischen Zeichen des normalen Marktverhaltens von auf und ab zeigt und voila! Sie haben ein Instrument, um mit Swing Trading zu handeln.

Fazit

Mit diesem Artikel haben Sie den Weg beschritten, ein guter Swing Trader zu werden. Alles, was njetzt noch bleibt, ist die Wahl eines CFD-Brokers, der Ihnen nicht nur alle Instrumente für Ihre Swing-Strategien, sondern auch eine schnelle Marktausführung bietet.

Dieser Broker ist Libertex. Er wird Ihnen Ihre Swing-Trading-Strategie erleichtern, indem er Ihnen die besten Instrumente für den Handel bereitstellt. Abgesehen von den schnellen Marktausführungszeiten, erhalten Sie eine Reihe von technischen Indikatoren, die Sie bei allen Analysen unterstützen.

Wenn Sie in das Swing Trading einsteigen möchten, ist Libertex die richtige Plattform für Sie. Libertex ist ein Broker, der CFDs auf Aktien, Rohstoffe, Indizes, ETFs und Kryptowährungen mit Hebelwirkung anbietet. Bitte beachten Sie jedoch, dass der Handel mit CFDs mit Hebelwirkung riskant ist und zum Verlust Ihres gesamten investierten Kapitals führen kann. Sie können mehr über Swing Trading lernen, ohne Kapital zu riskieren, indem Sie noch heute ein Demokonto bei Libertex eröffnen.

Haftungsausschluss: Die Informationen in diesem Artikel sind nicht als Anlageberatung gedacht und stellen keine andere Form der Beratung oder Empfehlung dar, die von Libertex angeboten oder unterstützt wird. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

Warum sollten Sie mit Libertex handeln?

- Erhalten Sie Zugang zu einem kostenlosen Demokonto.

- Sie bekommen an 5 Tagen in der Woche von 9 bis 21 Uhr (mitteleuropäische Standardzeit) technische Unterstützung durch einen Mitarbeiter.

- Verwenden Sie einen Hebel von bis zu 1:30 (für Kleinanleger).

- Arbeiten Sie mit einer Plattform, die für jedes Gerät geeignet ist: Libertex und MetaTrader.

85 % der Konten von Kleinanlegern verlieren Geld