Perché fare trading su CFD di opzioni?

Sfruttare la volatilità

Il principale vantaggio di fare trading sui CFD di opzioni rispetto all'asset sottostante è che essi offrono una maggiore volatilità e quindi un profitto potenzialmente più elevato con un rischio più elevato. Il meccanismo di prezzo delle opzioni funziona in modo che la variazione del prezzo dell’asset sottostante sia moltiplicata per il calcolo del valore dell’opzione. Ciò si traduce in oscillazioni molto più consistenti dei prezzi nel valore dell’opzione rispetto a quelli dell'asset sottostante.

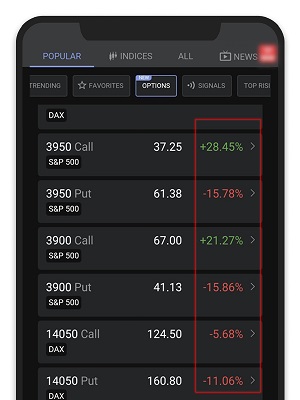

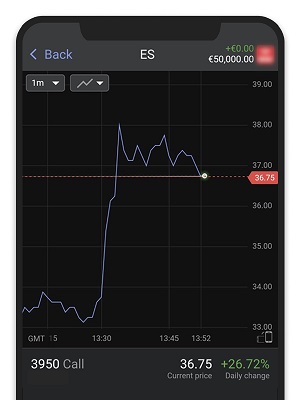

Volatilità molto più elevata sui CFD di opzioni rispetto a quella dell'asset sottostante.

Nell'esempio precedente, si può vedere che l'indice S&P 500 è in aumento del 2,53% nel corso del mese e del 15,86% nel corso dell'anno. I valori corrispondenti per il CFD dell'opzione S&P 500|Call 3550|Dec sono l'88,14% e il 956,74%, che si traduce in una variazione di prezzo all'incirca 35 e 60 volte maggiore, rispettivamente.

Maggiore esposizione

Inoltre, i CFD su opzioni consentono di aprire posizioni più grandi con lo stesso capitale iniziale. Ciò è possibile perché i prezzi delle opzioni tendono ad essere sostanzialmente inferiori a quelli dell’asset sottostante. Ad esempio, un'opzione call sull'indice S&P 500 potrebbe costare tra 150$ e 300$, mentre l'indice stesso è scambiato a circa 3.000$. In sostanza, è possibile fare trading sulle variazioni di prezzo dell'indice S&P 500 investendo appena il 5-10% del suo costo effettivo.

Esempio

Considerando di nuovo lo S&P 500, supponiamo di essere convinti che il suo prezzo salirà. Acquistando un'unità di tale strumento direttamente a 3.000$, se il suo prezzo sale a 3.500$, chiudendo la posizione, si realizzerebbe un guadagno di 500$ (meno le commissioni di transazione). Questo equivale a un profitto di 500$ con un investimento di 3.000$ o a un rendimento del (500/3000) * 100 = 16,7%.

Immaginiamo di aver investito lo stesso importo per acquistare 20 CFD di opzioni Call sull'indice S&P 500, al costo di 150$ l'uno, per un totale di 3.000$. La stessa variazione di prezzo dello S&P 500 da 3.000$ a 3.500$ può facilmente far aumentare il prezzo dei CFD di opzioni da 4 a 6 volte. Ma rimaniamo prudenti e supponiamo che il prezzo delle opzioni aumenti solo di 3 volte. In questo scenario, chiudendo la posizione e vendendo i 20 CFD di opzioni Call al nuovo prezzo di 450$ (3 x 150$), si otterrebbero 9000$ (20 x 450$) (meno le commissioni di transazione). Pertanto, avresti realizzato un profitto di 6.000 dollari con lo stesso investimento di 3.000 dollari per un rendimento del (6000/3000) * 100 = 200%.

Questo esempio dimostra come si potrebbe generare un tasso di rendimento circa 12 volte maggiore utilizzando i CFD di opzioni invece di investire direttamente nell'indice. Il rovescio della medaglia, naturalmente, è che si sta anche assumendo un rischio più elevato. Nell'esempio precedente, se l'S&P 500 fosse sceso da 3.000$ a 2.500$ quando hai deciso di chiudere la posizione, avresti perso solo 500$ se avessi investito direttamente nell'indice. Tuttavia, se lo S&P 500 fosse sceso a 2.500 dollari e non si fosse ripreso prima della scadenza dell’opzione sottostante, il valore del CFD sull'opzione sarebbe sceso a 0, se il suo prezzo di esercizio fosse stato inferiore al prezzo di mercato corrente di S&P 500. In questo scenario, avresti perso l'intero investimento.

S&P 500|Call 3550|Dec è salita dell'822% negli ultimi 3 mesi, mentre l'indice S&P 500 è salito dell'8,4%. Il potenziale guadagno derivante dal possesso del CFD sull'opzione, in questo caso, è stato 100 volte più elevato.

Tuttavia, è importante ricordare che il trading su CFD di opzioni consente di aumentare il potenziale profitto al prezzo di un rischio molto più elevato. Pertanto, è consigliabile investire solo importi che si è disposti a rischiare e gestire il rischio utilizzando un livello di Stop Loss appropriato.

Riduzione dei costi

Una cosa importante è che il trading su CFD di opzioni non prevede l'uso di swap da un giorno all'altro. Questo riduce i costi di trading complessivi, il che potrebbe essere particolarmente importante per il rendimento di operazioni a medio-lungo termine.

Ora che siamo a conoscenza della logica di base per l'utilizzo di CFD su opzioni e il loro funzionamento, è il momento di studiare alcune delle strategie di trading che è possibile utilizzare.

Perché fare trading con Libertex?

- Ottieni l'accesso a un conto demo gratuito gratuitamente.

- Usufruisci del supporto tecnico 5 giorni a settimana, dalle 9:00 alle 21:00. (Ora solare dell'Europa centrale).

- Usa un moltiplicatore fino a 1:30 (per i clienti retail).

- Opera su una piattaforma per qualsiasi dispositivo: Libertex e MetaTrader.

L’85% dei conti degli investitori retail perde denaro