Come posso utilizzare le opzioni CFD per operazioni speculative e di hedging?

La possibilità di realizzare al massimo il potenziale profitto offerto dai CFD su opzioni dipende da un'adeguata comprensione del loro corretto utilizzo. Per questo, il nostro prossimo passo sarà quello di studiare alcune opzioni strategiche per operare sui CFD e gli scenari appropriati per ciascuno di essi.

Speculazione

La speculazione è una strategia perfettamente legittima per realizzare un guadagno significativo rapidamente, assumendosi un rischio maggiore. Tipicamente, un tale approccio sarà diverso da quello di un investitore a lungo termine, e i CFD di opzioni potrebbero essere uno strumento utile a chi intende operare speculazioni.

Strategie speculative con CFD di opzioni

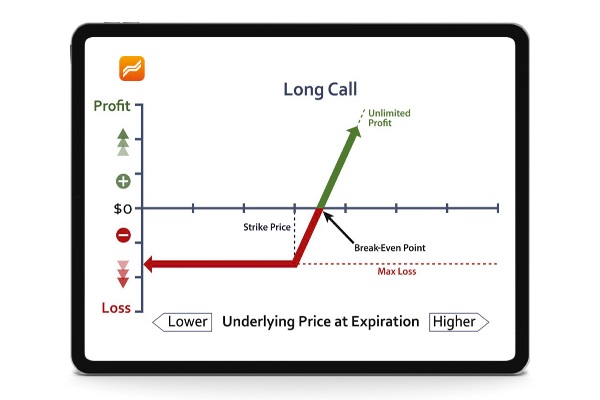

Long Call = Acquisto di CFD su opzioni Call

È possibile utilizzare questa strategia se credi a un trend rialzista o pensi che un particolare indice o materia prima sottostante siano destinati a salire. Inoltre, in tal modo puoi aumentare la volatilità della tua posizione rispetto a quella offerta dallo strumento sottostante e aumentare il tuo potenziale profitto se i prezzi si muovono a tuo favore.

Esempio

Se l'S&P 500 è attualmente scambiato a 3.000 dollari e credi che il suo prezzo salirà prima della data di scadenza dell'opzione, puoi puntare su questo scenario acquistando un CFD su un'opzione Call. (Nota: Puoi riprodurre questa strategia vendendo/aprendo una posizione short su CFD di opzioni Put sullo stesso strumento).

Rischio/Ricompensa: In questo caso, il tuo potenziale guadagno da una posizione long di tipo call sarebbe illimitato e molto più elevato rispetto a quello determinato da un investimento diretto nell'indice S&P 500. D'altra parte, il rischio di perdita è limitato a quello che hai pagato per Il CFD sull'opzione, dal momento che il valore non può scendere sotto 0, anche se il prezzo di S&P 500 è inferiore al prezzo di esercizio del CFD sull'opzione Call alla scadenza.

Nota: Puoi riprodurre questa strategia vendendo/aprendo una posizione short su CFD di opzioni Put sullo stesso strumento sottostante. Tuttavia, in tal caso il tuo guadagno sarebbe limitato dal momento che il valore del Put non può andare sotto 0 (se il prezzo dello strumento sottostante sale). D'altra parte, il rischio di perdita sarebbe sostanziale poiché il prezzo del CFD sull'opzione Put può salire notevolmente (se il prezzo dell'asset sottostante scende significativamente al di sotto del prezzo di esercizio). Perciò, la tua posizione short si chiuderebbe in perdita.

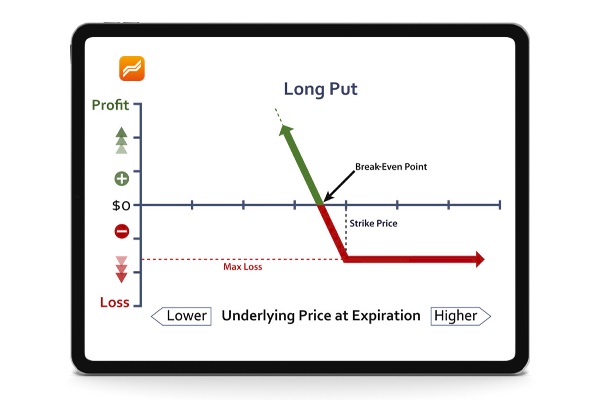

Long Put = Acquisto di CFD su opzioni Put

Questa strategia viene utilizzata se scommetti su un trend ribassista o pensi che il prezzo di un asset è destinato a diminuire. Inoltre, essa ti permette di sfruttare efficacemente la tua posizione dal momento che la variazione del valore dell'opzione è di solito maggiore della variazione del valore dell'asset sottostante.

Esempio

Continuando nel nostro esempio, se l'S&P 500 è attualmente scambiato a 3.000 dollari e credi che il suo prezzo scenderà prima della scadenza dell'opzione, puoi puntare su questo scenario acquistando un CFD su un'opzione Put. (Nota: Puoi riprodurre questa strategia vendendo/aprendo una posizione short su CFD di opzioni Call sullo stesso strumento).

Rischio/Ricompensa: Quando acquisti CFD su opzioni Put, il tuo potenziale guadagno è illimitato e molto più elevato di quello garantito dall'apertura di posizioni short sull'indice S&P 500 stesso. D'altra parte, il rischio di perdita è ancora una volta limitato, dal momento che il valore del CFD su opzioni Put non può scendere sotto 0, anche se il prezzo di S&P 500 è superiore al prezzo di esercizio del CFD sull'opzione Put alla scadenza.

Nota: Puoi riprodurre questa strategia vendendo/aprendo una posizione short su CFD di opzioni Call sullo stesso strumento. Tuttavia, come nel caso di vendita di un Put, il guadagno sarebbe limitato dal momento che il valore della Call non può andare sotto 0 (se il prezzo dello strumento sottostante scende). D'altra parte, il rischio di perdita sarebbe sostanziale poiché il prezzo del CFD sull'opzione Call può salire notevolmente (se il prezzo dell'asset sottostante sale significativamente al di sopra del prezzo di esercizio). Perciò, la tua posizione short si chiuderebbe in perdita.

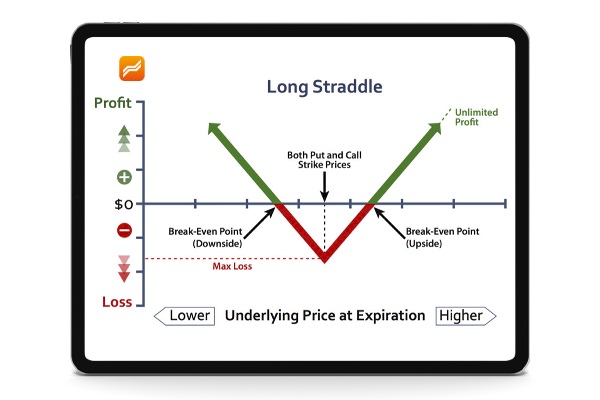

Opzione doppia = Acquisto di un CFD su opzioni Call e Put con lo stesso prezzo di esercizio e scadenza

Puoi utilizzare questa strategia se ti aspetti un aumento improvviso della volatilità di un asset ma non sai in che modo i prezzi si muoveranno. Questa strategia è spesso utilizzata nei periodi in cui le società stanno per pubblicare i propri utili, quando può verificarsi una variazione improvvisa e significativa dei prezzi.

Esempio

Usando ancora una volta l'esempio dell'S&P 500, supponiamo che le elezioni presidenziali stiano per arrivare o che la Fed USA stia per annunciare la sua decisione sui tassi di interesse. I trader non possono sapere quale sarà l'esito esatto, ma possono aspettarsi che il prezzo di S&P 500 aumenti o diminuisca notevolmente. In questo caso, puoi acquistare contemporaneamente un CFD su opzioni Call e Put con lo stesso prezzo di esercizio e la stessa data di scadenza sull'S&P 500.

Rischio/Ricompensa: Supponiamo che dopo l’annuncio effettivo, il mercato reagisca positivamente e i prezzi crescano. Con questa strategia, avrai una piccola perdita sul CFD dell'opzione Put pari al suo prezzo, ma realizzerai un enorme guadagno sull'aumento del valore del CFD sull'opzione Call. Viceversa, se i prezzi diminuiscono, il tuo guadagno verrà da un aumento significativo del valore del CFD sull'opzione Put, mentre avrai una piccola perdita su quello che hai pagato per il CFD sull'opzione Call. Infine, se i mercati non reagiscono e il prezzo degli asset sottostanti non cambia, entrambe i CFD sulle opzioni perderanno lentamente valore man mano che la loro scadenza si avvicina.

Hedging

L'hedging è un tentativo di proteggere il proprio portafoglio o un investimento specifico da variazioni di prezzo sfavorevoli e quindi evitare perdite. Uno degli scopi originali delle opzioni è quello di raggiungere questo obiettivo in modo ragionevole, a buon prezzo ed efficacemente.

Strategie di hedging con CFD su opzioni

Supponiamo che tu abbia realizzato un profitto su un investimento nell’indice S&P 500. Supponiamo anche di volerci prendere una lunga vacanza e di non voler seguire i mercati o il trading durante questo periodo, senza però voler vendere il nostro investimento. In questo caso, puoi mantenere i tuoi investimenti sull'indice S&P 500 e acquistare in aggiunta alcuni CFD su opzioni Put sullo stesso asset sottostante.

Se l'S&P 500 sale, otterrai un profitto sull'indice che possiedi e una perdita sui CFD dell'opzione Put, mantenendo così stabile il valore complessivo del tuo investimento. Se, al contrario, l'S&P 500 diminuisce, le tue perdite sull'indice saranno compensate dai guadagni di prezzo sul CFD dell'opzione Put. Se, infine, l'S&P 500 rimane stabile, anche il valore del CFD sull'opzione Put non cambierà molto e i tuoi investimenti rimarranno relativamente stabili.

Due parole sull'effetto leva

Come avrai certamente capito, i CFD di opzioni sono molto più volatili dei loro asset sottostanti, il che aumenta profitti e perdite potenziali. Infatti, da un certo punto di vista, i CFD su opzioni possono essere considerati equivalenti all'apertura di posizioni con leva finanziaria sugli asset sottostanti. Di conseguenza, è necessario fare molta attenzione quando si utilizza la leva con CFD di opzioni. Per questo motivo, abbiamo limitato la leva finanziaria per il trading di opzioni su Libertex a 5 e ti consigliamo di valutare attentamente il rischio che sei disposto ad assumere prima di aprire posizioni con leva finanziaria.

Ora che conosci i concetti di base su opzioni e CFD di opzioni, oltre ai vantaggi e ad alcune strategie del loro utilizzo, sei pronto ad aprire le tue prime posizioni per fare pratica.

Perché fare trading con Libertex?

- Ottieni l'accesso a un conto demo gratuito gratuitamente.

- Usufruisci del supporto tecnico 5 giorni a settimana, dalle 9:00 alle 21:00. (Ora solare dell'Europa centrale).

- Usa un moltiplicatore fino a 1:30 (per i clienti retail).

- Opera su una piattaforma per qualsiasi dispositivo: Libertex e MetaTrader.

L’85% dei conti degli investitori retail perde denaro