Dlaczego warto handlować kontraktami CFD na opcje?

Zwiększenie zmienności

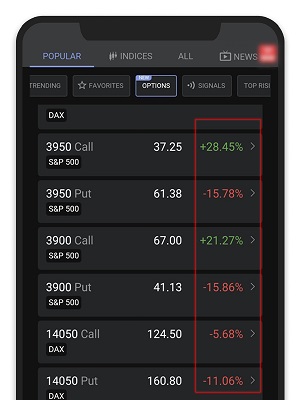

Główną zaletą kontraktów CFD na opcje handlowe w stosunku do aktywów bazowych jest to, że oferują one większą zmienność, a co za tym idzie, wyższy potencjał zysku przy wyższym ryzyku. Model wyceny opcji działa w tak sposób, że zmiana ceny aktywa bazowego jest mnożona przy obliczaniu wartości opcji. Prowadzi to do znacznie większych wahań cen w porównaniu do aktywa bazowego.

Znacznie większa zmienność kontraktów CFD na opcje w porównaniu z bazowymi aktywami.

W powyższym przykładzie można zauważyć, że indeks S&P 500 wzrasta o 2,53% w ciągu miesiąca i o 15,86% w ciągu roku. Odpowiednie wartości dla kontraktu CFD na opcje S&P 500|Call 3550|Dec to 88,14% i 956,74 %, co przekłada się na zmianę cen większą odpowiednio 35 i 60 razy.

Większa ekspozycja

Dodatkowo kontrakty CFD na opcje pozwalają na inicjowanie większych pozycji z tym samym kapitałem początkowym. Jest to możliwe, ponieważ ceny opcji są zazwyczaj znacznie niższe niż ceny bazowego aktywa. Na przykład opcja call dla indeksu S&P 500 może kosztować od 150 do 300 USD, podczas gdy sam indeks jest notowany po około 3000 USD. Zasadniczo możesz handlować zmianami cen indeksu S&P 500, inwestując zaledwie 5–10 %rzeczywistych kosztów.

Przykład

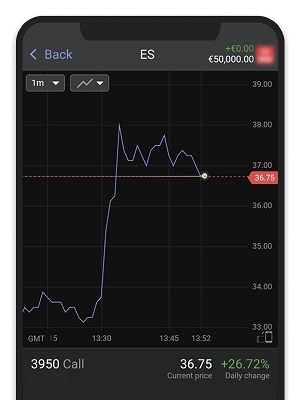

Patrząc ponownie na S&P 500, powiedzmy, że oczekujesz zwyżki indeksu. Jeśli kupisz bezpośrednio jedną jednostkę za 3000 USD, a następnie indeks wzrośnie do 3500 USD, zamykając pozycję zarobisz 500 USD (minus opłaty transakcyjne). Oznacza to zysk 500 USD przy inwestycji w wysokości 3000 USD lub zwrot równy (500/3000) * 100 = 16,7 %.

Teraz wyobraźmy sobie, że inwestujesz tę samą kwotę, aby kupić 20 kontraktów CFD na opcje call na indeks S&P 500, każdy kosztujący 150 USD, za łącznie 3000 dolarów. Ta sama zmiana S&P 500 z 3000 USD na 3500 USD może z łatwością podnieść cenę kontraktów CFD na opcje 4 do 6 razy. Bądźmy jednak konserwatywni i załóżmy, że cena opcji wzrosła tylko trzykrotnie. W tym scenariuszu, jeśli zamkniesz pozycję i sprzedasz swoje 20 kontraktów CFD na opcje call po nowej cenie 450 USD (3 x 150 USD), otrzymasz 9000 USD (20 x 450) (minus opłaty transakcyjne). Osiągniesz wówczas zysk w wysokości 6000 USD z takiej samej inwestycji w wysokości 3000 USD, uzyskując zwrot (6000/3000) * 100 = 200%.

Ten przykład pokazuje, jak można wygenerować stopę zwrotu około 12 razy wyższą przy użyciu kontraktów CFD na opcje, zamiast bezpośredniego inwestowania w indeks. Oczywiście zastrzeżenie polega na tym, że podejmujesz również większe ryzyko. W powyższym przykładzie, jeśli indeks S&P 500 spadnie z 3000 USD do 2500 USD w momencie decyzji o zamknięciu pozycji, inwestując bezpośrednio w indeks stracisz tylko 500 USD. Gdyby jednak indeks S&P 500 spadł do 2500 USD i nie odrobił spadku przed wygaśnięciem opcji bazowej, wartość Twojego kontraktu CFD na opcję mogłaby spaść do 0, jeśli jej cena wykonania byłaby niższa niż bieżąca cena rynkowa indeksu S&P 500. W tym scenariuszu stracisz całą swoją inwestycję.

Cena S&P 500|Call 3550|Dec wzrosła o 822% w ciągu ostatnich trzech miesięcy, a indeks S&P 500 zyskał 8,4%. Potencjalny zysk z posiadania kontraktu CFD na opcje w tym przypadku był 100 razy wyższy.

Należy jednak pamiętać, że kontrakty CFD na opcje pozwalają zwiększyć potencjalny zysk kosztem znacznie większego ryzyka. Dlatego, wskazane jest inwestowanie tylko kwoty, którą możesz zaryzykować oraz odpowiednie zarządzanie ryzykiem za pomocą zleceń stop loss na odpowiednim poziomie.

Unikaj niektórych kosztów

Ważne jest, aby w przypadku kontraktów CFD na opcje transakcyjne nie używać swapów overnight. Zmniejsza to Twoje ogólne koszty transakcyjne i może być szczególnie ważne w perspektywie średnio- i długoterminowej.

Teraz, gdy rozumiesz uzasadnienie korzystania z kontraktów CFD na opcje i ich mechanizmów, nadszedł czas, aby poznać niektóre strategie handlowe, z których możesz korzystać.

Dlaczego warto handlować z Libertex?

- Uzyskaj dostęp do bezpłatnego konta demo bez żadnych opłat.

- Korzystaj z pomocy technicznej operatora przez 5 dni w tygodniu, od 9:00 do 21:00 (czas środkowoeuropejski).

- Korzystaj z mnożnika aż do 1:30 (dla klientów detalicznych).

- Używaj platformy dla każdego urządzenia: Libertex i MetaTrader.

85% rachunków inwestorów detalicznych traci pieniądze