Porque devo negociar CFDs?

Aumentar a volatilidade

A principal vantagem da negociação dos CFDs de opções em relação ao ativo subjacente é que a mesma oferece maior volatilidade e, portanto, um potencial lucro mais elevado com um risco mais elevado. O modelo de definição de preço das opções funciona para que a alteração de preço do ativo subjacente seja multiplicada ao calcular o valor da opção. Isto resulta em oscilações de preços muito mais substanciais no valor da opção em comparação com o ativo subjacente.

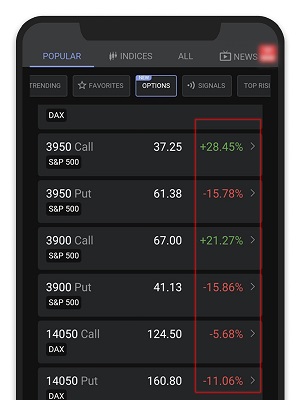

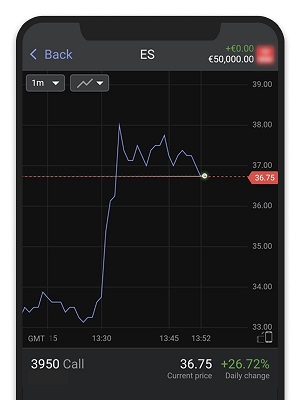

Volatilidade muito superior nos CFDs de Opções quando comparada com o ativo subjacente.

No exemplo acima, poderá ver que o índice S&P 500 aumenta 2,53% para o mês e 15,86% para o ano. Notavelmente, os valores correspondentes para o CFD de opção S&P 500|Call 3550|Dec são 88,14% e 956.74%, o que se traduz numa mudança aproximada de preço que é 35 e 60 vezes superior, respetivamente.

Maior exposição

Além disso, os CFDs de opções permitem-lhe iniciar posições maiores com o mesmo capital inicial. Isto é possível porque os preços das opções tendem a ser substancialmente inferiores aos do ativo subjacente. Por exemplo, uma opção call no índice S&P 500 pode custar entre $150 e $300, enquanto o próprio índice se negoceia por volta dos $3.000. Essencialmente, poderia estar a negociar mudanças de preço no S&P 500, investindo apenas 5-10% do seu custo real.

Exemplo

Analisando novamente o S&P 500, vamos supor que acha que o mesmo vai subir. Se comprasse uma unidade diretamente por $3.000 e ela aumentasse até $3, 00, ganharia $500 (menos taxas de transação) ao fechar a sua posição. Isto equivale a um lucro de $500 com um investimento de $3.000 ou (500/3000) * 100 = 16,7% de retorno.

Agora, vamos supor que investiu a mesma quantia para comprar 20 CFDs de opção Call no índice S&P 500, custando cada um $150, num total de $3.000. A mesma mudança no S&P 500 de $3.000 para $3.500 poderá facilmente aumentar o preço dos CFDs de opções de 4 a 6 vezes. Mas vamos ser conservadores e assumir que o preço das opções só aumenta 3 vezes. Neste cenário, se quiser fechar a sua posição e vender os seus 20 CFDs de opção Call ao novo preço de $450 (3 x $150), receberia $9000 (20 x $450) (menos as taxas de transação). Portanto, teria feito um lucro de $6.000 com o mesmo investimento de $3.000 por (6000/3000) * 100 = 200% de retorno.

Este exemplo demonstra como poderia gerar uma taxa de retorno 12 vezes maior aproximadamente com os CFDs de opções, em vez de investir diretamente no índice. A advertência, evidentemente, é que está também a assumir um risco mais elevado. No exemplo acima, se o S&P 500 tivesse descido de $3.000 para $2.500, quando decidiu fechar a sua posição, teria perdido apenas $500 se tivesse investido diretamente no índice. Mas se o S&P 500 tivesse descido para $2.500 e não tivesse recuperado antes do vencimento da opção subjacente, o valor do seu CFD de opção poderia ter descido para 0, caso o seu preço de exercício fosse menor do que o preço atual de mercado do S&P 500. Neste cenário, teria perdido todo o seu investimento.

S&P 500|Call 3550|Dec subiu 822% dentro dos últimos três meses enquanto o índice S&P 500 subiu 8.4%. O potencial ganho por deter o CFD de Opção neste caso foi 100 vezes superior.

Mas é importante ter em mente que a negociação de CFDs de opções permite aumentar o seu potencial lucro à custa de riscos muito maiores. É aconselhável que invista apenas um montante que esteja disposto a arriscar e gerir o seu risco com um nível de Stop Loss apropriado.

Evite alguns custos

É importante que, ao negociar CFDs de opções, não esteja a usar swaps durante a noite. Isto reduz os seus custos gerais de negociação e poderá ser particularmente importante no desempenho da negociação a médio e longo prazo.

Agora que compreende a lógica do uso dos CFDs de opções e as suas mecânicas, está na hora de saber acerca de algumas das estratégias de negociação que poderá usar.

Porquê negociar com a Libertex?

- Obtenha acesso a uma conta demo gratuita, livre de taxas.

- Aproveite o suporte técnico de um operador, 5 dias por semana, das 9:00 às 21:00 (Hora da Europa Central).

- Use um multiplicador de ate 1:30 (para clientes de retalho.

- Opere numa plataforma para qualquer dispositivo: Libertex e MetaTrader.

85% das contas dos investidores a retalho perdem dinheiro