¿Por qué debo operar con CFD de opciones?

Magnifica la volatilida

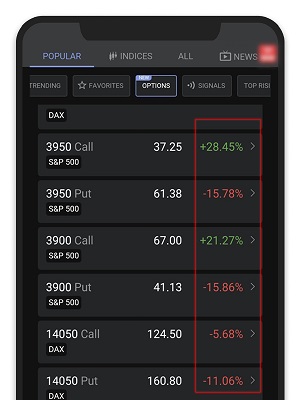

La principal ventaja de los CFD de opciones en relación con el activo subyacente es que ofrecen una mayor volatilidad y, por lo tanto, un mayor potencial de beneficio con un mayor riesgo. El modelo de precios de opciones funciona de manera que el cambio en el precio del activo subyacente se multiplica al calcular el valor de la opción. Esto da lugar a oscilaciones de precios mucho más sustanciales en el valor de la opción en comparación con el activo subyacente.

Mucha más volatilidad en los CFD de opciones en comparación con el activo subyacente.

En el ejemplo anterior, puedes ver que el índice S&P 500 sube un 2,53 % para el mes y un 15,86 % para el año. Los valores correspondientes para el S&P 500|Compra 3550|Dic CFD opción son 88,14 % y 956.4 %, que se traduce en un cambio de precio de 35 y 60 veces mayor, respectivamente.

Mayor exposición

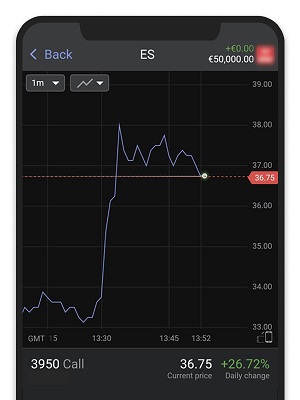

Además, los CFD de opciones te permiten iniciar posiciones más grandes con el mismo capital inicial. Esto es posible porque los precios de las opciones tienden a ser sustancialmente inferiores a los del activo subyacente. Por ejemplo, una opción de compra en el índice S&P 500 puede costar entre 150 $ y 300 $, mientras que el propio índice opera alrededor de 3000$. Básicamente, podrías operar con el cambio de los precios de las operaciones en el S&P 500 invirtiendo entre un 5 y un 10 % de su costo real.

Ejemplo

Si volvemos a mirar el S&P 500, digamos que crees que subirá. Si compraste una unidad directamente por 3000 $ y sube a 3500$, ganarías 500 $ (menos comisiones de transacción) si cierras tu posición. Esto equivale a 500 $ de ganancia con una inversión de 3000 $ o (500/3000)* 100 = 16,7 % de rendimiento.

Ahora, imaginemos que invertiste la misma cantidad para comprar 20 CFD de opciones en el índice S&P 500, cada una a 150 $, por un total de 3000 $. El mismo cambio en el S&P 500 de 3000 $ a 3500 $ puede aumentar el precio de las opciones de CFD entre 4 y 6 veces. Pero seamos conservadores y asumamos que el precio de las opciones sólo se triplica. En este supuesto, si tuvieras que cerrar tu posición y vender tus 20 CFD de opciones de compra al nuevo precio de 450 $ (3 x 150 $), sacarías 9000 $ (20 x 450 $) (menos comisiones por transacciones). Por lo tanto, habrías sacado una ganancia de 6000 $ con la misma inversión de 3000 $ con un retorno (6000/3000) * 100 = 200 %.

Este ejemplo demuestra cómo se podría generar una tasa de rendimiento aproximadamente 12 veces mayor usando CFD de opciones en lugar de invertir directamente en el índice. La advertencia, por supuesto, es que tú también asumes un riesgo mayor. En el ejemplo anterior, si el S&P 500 hubiera bajado de 3000 $ 2500 $ cuando decidiste cerrar tu posición, habrías perdido sólo 500 $ si hubieras invertido directamente en el índice. Sin embargo, si el S&P 500 hubiera bajado a 2500 $ y no se hubiera recuperado antes del vencimiento de la opción subyacente, el valor de la opción CFD podría haber descendido a 0 si su precio de ejercicio fuera inferior al actual precio de mercado del S&P 500. En este supuesto, habrías perdido todo lo que invertiste.

S&P 500|Compra 3550|Dic subió un822 % en los últimos tres meses mientras el índice S&P 500 subió un 8,4 %. La ganancia potencial de poseer el CFD de opciones, en ese caso, era 100 veces mayor.

Sin embargo, es importante tener en cuenta que operar con CFD de opciones permite aumentar el beneficio potencial a expensas de un riesgo mucho mayor. Por lo tanto, es recomendable invertir sólo una cantidad que puedas arriesgar y gestionar el riesgo utilizando un nivel apropiado de Stop Loss.

Evita algunos costes

Además, es importante señalar que cuando operas con CFD de opciones, no usas swaps nocturnos. Esto reduce los costes totales de trading y podría ser particularmente importante para operar a medio y largo plazo.

Ahora que ya entiendes las razones para usar los CFD de opciones y sus mecánicas, es el momento de aprender algunas de las estrategias de trading que puedes utilizar.

Descargo de responsabilidad: la información de este artículo no pretende ser ni constituye un consejo de inversión ni ninguna otra forma de consejo o recomendación de ningún tipo ofrecido o respaldado por Libertex. El rendimiento pasado no garantiza resultados futuros.

¿Por Qué Operar con Libertex?

- asistencia técnica al trader 5 días a la semana,de 9 a 21 horas. (Hora estándar de Europa Central)

- apalancamiento de hasta 1:30 para clientes minoristas

- puedes operar en una plataforma para cualquier dispositivo: Libertex y Metatrader

El 78,31 % de los inversores con cuentas minoristas pierde dinero