Comment puis-je utiliser les CFD sur options pour la spéculation et la couverture ?

Votre capacité à utiliser le potentiel de profit qu'offrent les CFD sur options n'est bonne que si vous comprenez comment les utiliser correctement. C'est pourquoi notre prochaine étape consiste à explorer une variété de stratégies pour les CFD sur options et les bons scénarios pour chacune d'entre elles.

Spéculation

La spéculation est une stratégie parfaitement légitime qui consiste à viser un gain important rapidement tout en étant prêt à prendre un risque plus important. En général, cette approche sera différente de celle d'un investisseur à long terme, et les CFD sur options pourraient être un outil utile dans l'arsenal d'un spéculateur.

Stratégies spéculatives avec les CFD sur options

Long Call = Achat des CFD sur options Call

Vous pouvez utiliser cette stratégie si vous êtes haussier ou si vous pensez qu'un indice ou une matière première sous-jacente particulière va augmenter. De plus, il vous permet d'augmenter la volatilité de votre position par rapport à celle offerte par l'instrument sous-jacent et vous permet d'augmenter votre profit potentiel si les prix évoluent en votre faveur.

Exemple

Si le S&P 500 se négocie actuellement à 3 000 $ et que vous pensez qu'il se négociera à un prix plus élevé avant la date d'expiration de l'option, vous pouvez le négocier en achetant un CFD sur option Call. (Remarque : vous pouvez reproduire cette stratégie en vendant ou en ouvrant une position courte sur des CFD sur options Put sur le même instrument).

Risque / Récompense : Dans ce cas, votre gain potentiel d'un long call serait illimité et beaucoup plus élevé que si vous aviez investi dans l'indice S&P 500 lui-même. Toutefois, votre risque de perte est limité à ce que vous avez payé pour le CFD sur option puisqu'il ne peut pas descendre en dessous de 0, même si le prix du S&P 500 est inférieur au prix d'exercice du CFD sur option Call à l'échéance.

Remarque : vous pouvez reproduire cette stratégie en vendant ou en ouvrant une position courte sur des CFD sur options Put sur le même actif sous-jacent. Toutefois, dans ce cas, votre gain serait limité puisque la valeur de l'option Put ne peut pas descendre en dessous de 0 (si le prix de l'actif sous-jacent augmente). Inversement, votre risque de perte serait important car le prix du CFD sur option Put peut augmenter plusieurs fois (si le prix de l'actif sous-jacent tombe nettement en dessous du prix d'exercice). Ainsi, vous perdriez de l'argent sur votre position courte.

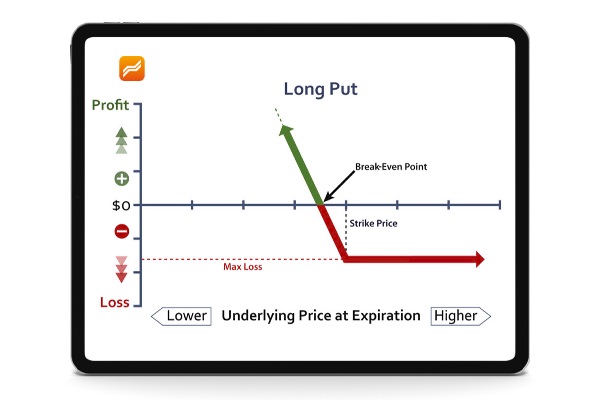

Long Put = Achat des CFD sur options Put

Cette stratégie est utilisée lorsque vous êtes baissier ou que vous pensez que le prix d'un actif va baisser. En outre, elle vous permet de tirer efficacement parti de votre position puisque la variation de la valeur de l'option est généralement supérieure à la variation de la valeur de l'actif sous-jacent.

Exemple

Pour poursuivre notre exemple, si le S&P 500 se négocie actuellement à 3 000 $ et que vous pensez qu'il se négociera à un prix inférieur avant l'expiration de l'option, vous pouvez le négocier en achetant un CFD sur option Put. (Remarque : vous pouvez reproduire cette stratégie en vendant ou en ouvrant une position courte sur des CFD sur options Call sur le même instrument).

Risque / Récompense : Lorsque vous achetez des CFD sur options Put, votre gain potentiel est illimité et beaucoup plus élevé que si vous vendez à découvert l'indice S&P 500 lui-même. Cependant, là encore, votre risque de perte est limité car la valeur du CFD sur option Put ne peut pas descendre en dessous de 0, même si le prix du S&P 500 est supérieur au prix d'exercice du CFD sur option Put à l'échéance.

Remarque : vous pouvez reproduire cette stratégie en vendant ou en ouvrant une position courte sur des CFD sur options Call sur le même instrument. Toutefois, comme pour la vente d'une option Put, votre gain est limité car la valeur de l'option Call ne peut pas descendre en dessous de 0 (si le prix de l'actif sous-jacent baisse). D'autre part, votre risque de perte serait important car le prix du CFD sur option Call peut augmenter plusieurs fois (si le prix de l'actif sous-jacent augmente considérablement au-dessus du prix d'exercice). Ainsi, vous perdrez de l'argent sur votre position courte.

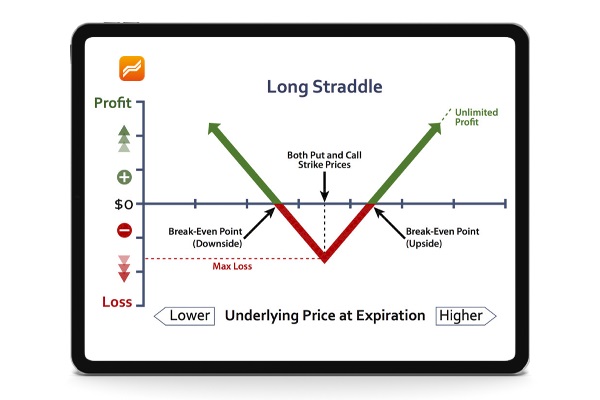

Option double = Achat d'un CFD sur option Call et d'un CFD sur option Put avec le même prix d'exercice et la même échéance

Vous pouvez utiliser cette stratégie si vous vous attendez à une augmentation soudaine de la volatilité d'un actif mais que vous ne savez pas dans quelle direction les prix vont évoluer. Cette stratégie est souvent utilisée à l'occasion de la publication des résultats des entreprises, lorsqu'un changement soudain et important du prix peut se produire.

Exemple

En reprenant l'exemple du S&P 500, supposons qu'une élection présidentielle approche ou que la Fed américaine est sur le point d'annoncer sa décision sur les taux d'intérêt. En tant que trader, vous ne savez pas quel sera le résultat exact, mais vous vous attendez à ce que cela fasse augmenter ou diminuer considérablement le prix du S&P 500. Dans ce cas, vous achetez simultanément un CFD sur option Call et Put avec le même prix d'exercice et la même date d'expiration sur le S&P 500.

Risque / Récompense : Supposons qu'après l'annonce proprement dite, le marché réagisse positivement et que les prix montent en flèche. Vous subirez une petite perte sur le CFD sur option Put égale à son prix et réaliserez un gain énorme sur l'augmentation de la valeur du CFD sur option Call. Inversement, si les prix baissent, votre gain proviendra d'une augmentation significative de la valeur du CFD sur option Put tout en subissant une petite perte sur ce que vous avez payé pour le CFD sur option Call. Enfin, si les marchés ne réagissent pas et que le prix des actifs sous-jacents ne change pas, les deux CFD sur options perdront lentement de leur valeur à l'approche de leur échéance.

Couverture

La couverture est une tentative de protéger votre portefeuille ou un investissement spécifique contre des changements de prix défavorables et d'éviter ainsi les pertes. L'un des objectifs initiaux des options est d'atteindre ce but de manière raisonnable, peu coûteuse et efficace.

Stratégies de couverture avec les CFD sur options

Imaginons que vous ayez réalisé un profit sur un investissement dans l'indice S&P 500. Disons que vous voulez partir pour des vacances prolongées et que vous ne voulez pas suivre les marchés ou trader pendant cette période, mais que vous ne voulez pas non plus vendre votre investissement. Dans ce cas, vous pouvez conserver vos positions dans l'indice S&P 500 et acheter en plus quelques CFD sur options Put sur le même actif sous-jacent.

Si le S&P 500 augmente, vous réaliserez un profit sur l'indice que vous possédez et une perte sur les CFD sur options Put, ce qui maintiendra la valeur globale de vos avoirs à peu près stable. Inversement, si le S&P 500 baisse, vos pertes sur l'indice seront compensées par les gains du prix du CFD sur option Put. Enfin, si le S&P 500 reste stable, la valeur du CFD sur option Put ne changera pas beaucoup non plus, et vos avoirs resteront relativement stables.

Un mot sur l'effet de levier

Comme vous l'avez certainement compris maintenant, les CFD sur options sont plus volatiles que leurs actifs sous-jacents, ce qui vous donne plus de possibilités de profits et de pertes. En fait, d'un point de vue, les CFD sur options peuvent être considérés comme prenant des positions à effet de levier dans les actifs sous-jacents. Par conséquent, vous devez être prudent lorsque vous utilisez l'effet de levier avec les CFD sur options. C'est pourquoi nous avons plafonné l'effet de levier pour le trading d'options sur Libertex à 5 et nous vous recommandons d'examiner attentivement le risque que vous êtes prêt à prendre avant d'ouvrir des positions à effet de levier.

Maintenant que vous connaissez les bases des options et des CFD sur options, les raisons pour lesquelles vous pourriez vouloir les utiliser et les stratégies que vous pouvez utiliser, vous êtes prêt à placer vos premières transactions d'entraînement.

Avertissement : Les informations contenues dans cet article ne sont pas destinées à être et ne constituent pas un conseil en investissement ou toute autre forme de conseil ou de recommandation de quelque sorte que ce soit offert ou approuvé par Libertex. Les performances passées ne garantissent pas les résultats futurs.

Pourquoi négocier avec Libertex ?

- Accédez gratuitement à un compte démo.

- Bénéficiez de l'assistance technique d'un opérateur 5 jours par semaine, de 9 h à 21 h (heure d'Europe centrale).

- Utilisez un multiplicateur allant jusqu'à 1:30 (pour les clients particuliers).

- Opérer sur une plateforme pour tout appareil : Libertex et MetaTrader.

85 % des comptes des investisseurs particuliers perdent de l'argent