Jak mogę używać kontraktów CFD na opcje do spekulacji i zabezpieczenia (hedgingu)?

Twoja zdolność do wykorzystania potencjału zysku, który oferują kontrakty CFD na opcje jest tylko tak dobra jak Twoja wiedza o tym, jak je poprawnie wykorzystać. W związku z tym naszym kolejnym krokiem będzie zbadanie różnych strategii związanych z kontraktami CFD na różne opcje i odpowiednich scenariuszy dla każdej z nich.

Spekulacja

Spekulacja jest całkowicie uzasadnioną strategią, której celem jest szybkie osiągnięcie znaczących zysków mimo większego ryzyka. Zwykle takie podejście różni się od podejścia inwestora długoterminowego, a kontrakty CFD na opcje mogą być pomocnym narzędziem w arsenale spekulanta.

Strategie spekulacyjne z kontraktami CFD na opcje

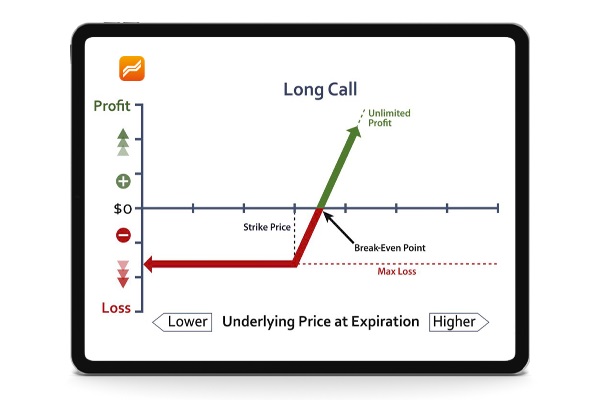

Long Call = kupowanie kontraktów CFD na opcje call

Możesz użyć tej strategii, jeśli jesteś nastawiony byczo lub myślisz, że dany bazowy indeks lub towar ulegnie wzrostowi cen. Ponadto pozwala to zwiększyć zmienność Twojej pozycji w porównaniu z oferowaną przez instrument bazowy oraz potencjalny zysk, jeśli ceny zmienią się na Twoją korzyść.

Przykład

Jeśli indeks 500 S&P obecnie znajduje się na poziomie 3000 USD, a Ty oczekujesz, że jego cena wzrośnie przed datą wygaśnięcia opcji, możesz handlować, kupując kontrakt CFD na opcje call. (Uwaga: możesz powielać tę strategię, sprzedając kontrakt CFD na opcję put na ten sam instrument).

Ryzyko/nagroda: w tym przypadku Twój potencjalny zysk ze strategii long call byłby nieograniczony i znacznie wyższy niż w razie zainwestowania w sam indeks S&P 500. Ryzyko straty jest jednak ograniczone do kwoty zapłaconej za kontrakt CFD na opcje, ponieważ nie może być niższe niż 0, nawet jeśli cena indeksu S&P 500 jest niższa od ceny wykonania kontraktu CFD na opcję call po wygaśnięciu kontraktu.

Uwaga: możesz powielić tę strategię, sprzedając CFD na opcję put na ten sam instrument bazowy. W tym przypadku Twój zysk będzie jednak ograniczony, ponieważ wartość put nie może być niższa niż 0 (jeśli cena bazowa wzrośnie). Z drugiej strony, ryzyko straty będzie znaczące, ponieważ cena kontraktu CFD na opcje put może wielokrotnie wzrosnąć (jeśli cena aktywa bazowego spadnie znacznie poniżej ceny wykonania kontraktu). Wówczas stracisz pieniądze na swojej krótkiej pozycji.

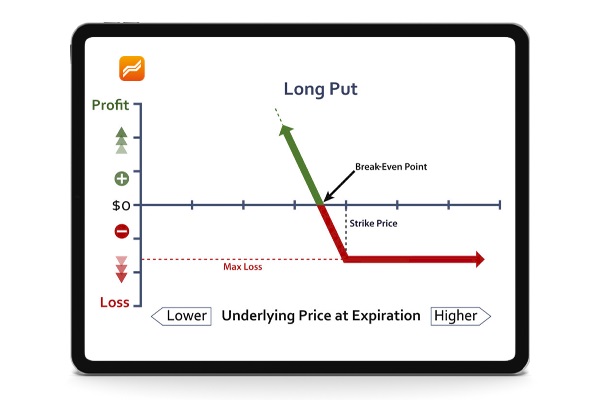

Long Put = kupowanie kontraktów CFD na opcję put

Ta strategia jest stosowana, gdy nastawiasz się niedźwiedzio lub uważasz, że cena aktywa spadnie. Dodatkowo umożliwia ona skuteczne zwiększenie Twojej pozycji za pomocą dźwigni, ponieważ zmiana wartości opcji jest zazwyczaj większa niż zmiana wartości aktywa bazowego.

Przykład

Jeśli indeks 500 S&P obecnie znajduje się na poziomie 3000 USD, a Ty oczekujesz, że jego cena spadnie przed datą wygaśnięcia opcji, możesz handlować, kupując kontrakt CFD na opcje put. (Uwaga: możesz powielić tę strategię, sprzedając kontrakt CFD na opcję call na ten sam instrument).

Ryzyko/nagroda: w razie kupna kontraktów CFD na opcje put Twój potencjalny zysk jest nieograniczony i znacznie wyższy niż w przypadku skrócenia indeksu S&P 500. Jednak, ponownie, ryzyko straty jest ograniczone, ponieważ wartość kontraktu CFD na opcję put nie może być niższa niż 0, nawet jeśli cena indeksu S&P 500 jest wyższa od ceny wykonania kontraktu CFD na opcję put po wygaśnięciu kontraktu.

Uwaga: możesz powielić tę strategię, sprzedając kontrakt CFD na opcję call na ten sam instrument. Jednakże, tak jak w przypadku sprzedaży opcji put, Twój zysk będzie ograniczony, ponieważ wartość opcji call nie może być niższa niż 0 (jeśli cena instrumentu bazowego spadnie). Z drugiej strony, ryzyko straty będzie znaczące, ponieważ cena kontraktu CFD na opcje call może wielokrotnie wzrosnąć (jeśli cena aktywa bazowego wzrośnie znacznie powyżej ceny wykonania kontraktu). Wówczas stracisz pieniądze na swojej krótkiej pozycji.

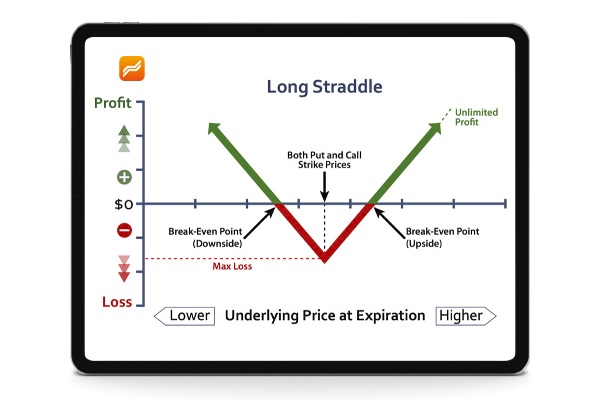

Stelaż = kupowanie kontraktów CFD na opcje call i put z tą samą ceną wykonania i wygaśnięciem

Możesz użyć tej strategii, jeśli spodziewasz się nagłego wzrostu zmienności aktywów, ale nie wiesz, w jakim kierunku zmienią się ceny. Strategia ta jest często stosowana w okresie ogłaszania wyników finansowych spółek, kiedy to może dojść do nagłej i znaczącej zmiany cen.

Przykład

Raz jeszcze korzystając z indeksu S&P 500 jako przykładu powiedzmy, że zbliżają się wybory prezydenckie lub Fed ogłasza swoją decyzję w sprawie stóp procentowych. Jako trader nie wiesz, jaki będzie dokładny wynik, ale spodziewasz się, że spowoduje to znaczny wzrost lub spadek ceny indeksu S&P 500. W tym przypadku jednocześnie kupujesz kontrakty CFD na opcje Call i Put na indeks S&P 500 z tą samą ceną wykonania i datą wygaśnięcia.

Ryzyko/nagroda: załóżmy, że po ogłoszeniu rynek reaguje pozytywnie i ceny rosną. Poniesiesz niewielką stratę na kontrakcie CFD na opcje Put w wysokości równej jej cenie i osiągniesz ogromny zysk na wzroście wartości kontraktu CFD na opcję call. Z drugiej strony, jeśli ceny spadną, Twój zysk będzie pochodził ze znacznego wzrostu wartości kontraktu CFD na opcje put, a jednocześnie poniesiesz niewielką stratę na kwotę zapłaconą za kontrakt CFD na opcje call. Wreszcie, jeśli rynki nie zareagują, a cena aktywa bazowego nie ulegnie zmianie, kontrakty CFD na obie opcje będą powoli tracić wartość w miarę zbliżania się ich wygaśnięcia.

Zabezpieczenie

Zabezpieczenie to próba ochrony portfela lub określonej inwestycji przed niekorzystnymi zmianami cen i uniknięcie w ten sposób strat. Jednym z pierwotnych celów opcji jest rozsądne, tanie i skuteczne osiągnięcie tego celu.

Strategie zabezpieczające z kontraktami CFD na opcje

Wyobraźmy sobie, że osiągasz zysk z inwestycji w indeks S&P 500. Powiedzmy, że chcesz udać się na długie wakacje i nie chcesz śledzić rynków ani handlu w tym czasie, ale również nie chcesz sprzedawać swoich inwestycji. W takim przypadku możesz zachować swoje pozycje na indeks S&P 500 i dodatkowo kupić kontrakty CFD na opcje put na to samo aktywo bazowe.

Jeśli wartość indeksu S&P 500 wzrośnie, zanotujesz zysk z indeksu, który posiadasz i stratę na kontrakcie CFD na opcje put, utrzymując w ten sposób stabilniejszą ogólną wartość swoich aktywów. I na odwrót, jeśli cena indeksu S&P 500 spadnie, Twoje straty na indeksie zrekompensują zyski z kontraktu CFD na opcję put. Wreszcie, jeśli notowania indeksu S&P 500 nie zmienią się, wartość kontraktu CFD na opcję Put również nie zmieni się zbytnio, a Twoje pozycje pozostaną stosunkowo stabilne.

Kilka słów o dźwigni finansowej

Jak już na pewno rozumiesz, kontrakty CFD na opcje są bardziej zmienne niż aktywa bazowe, co daje Ci większy potencjał zysków i strat. W rzeczywistości z pewnej perspektywy kontrakty CFD na opcje mogą być postrzegane jako pozycja z dźwignią w aktywach bazowych. W związku z tym należy zachować ostrożność podczas stosowania dźwigni finansowej z kontraktami CFD na opcje. Dlatego ograniczyliśmy dźwignię finansową dla opcji w Libertex do 5 i przed otwarciem pozycji z dźwignią finansową zalecamy dokładne rozważenie ryzyka, które chcesz podjąć.

Teraz, gdy znasz podstawy opcji i kontraktów CFD na opcje, powody, dla których warto ich używać i strategie, z których możesz skorzystać, możesz przystąpić do pierwszych transakcji ćwiczebnych.

Dlaczego warto handlować z Libertex?

- Uzyskaj dostęp do bezpłatnego konta demo bez żadnych opłat.

- Korzystaj z pomocy technicznej operatora przez 5 dni w tygodniu, od 9:00 do 21:00 (czas środkowoeuropejski).

- Korzystaj z mnożnika aż do 1:30 (dla klientów detalicznych).

- Używaj platformy dla każdego urządzenia: Libertex i MetaTrader.

85% rachunków inwestorów detalicznych traci pieniądze