Que vous soyez un trader à court terme ou un investisseur qui n'a qu'une idée en tête, l'analyse technique est toujours bénéfique lorsqu'il s'agit de choisir les points d'entrée et de sortie idéaux pour une série de classes d'actifs différentes. Après avoir examiné les bandes de Bollinger dans notre précédent article éducatif, nous avons pensé à vous montrer un autre indicateur qui fonctionne parfaitement en combinaison avec le MACD et le RSI que nous avons examinés dans notre premier article de la série. Maintenant, nous allons jeter un coup d'oeil à la gamme réelle moyenne de J. Welles Wilder.

Qu'est-ce que l'ATR ?

L'Average True Range ou ATR est un indicateur de volatilité qui fonctionne en décomposant l'ensemble de la fourchette du prix d'un actif pour une période donnée. L'indicateur de gamme réelle est calculé en prenant la plus grande des valeurs suivantes : le plus haut actuel moins le plus bas actuel ; la valeur absolue du plus haut actuel moins le prix de clôture précédent ; et la valeur absolue du plus bas actuel moins le prix de clôture précédent. L'ATR est donc une sorte de moyenne mobile, qui utilise généralement une moyenne mobile simple à 14 jours des fourchettes réelles. Il a été initialement développé pour être utilisé avec les matières premières, mais il est applicable à une large gamme d'instruments, y compris les actions. Bien qu'il soit généralement configuré pour une période de 14 jours, il peut facilement être modifié pour les traders ayant des objectifs à plus court terme en suivant le même principe de calcul que celui donné ci-dessus.

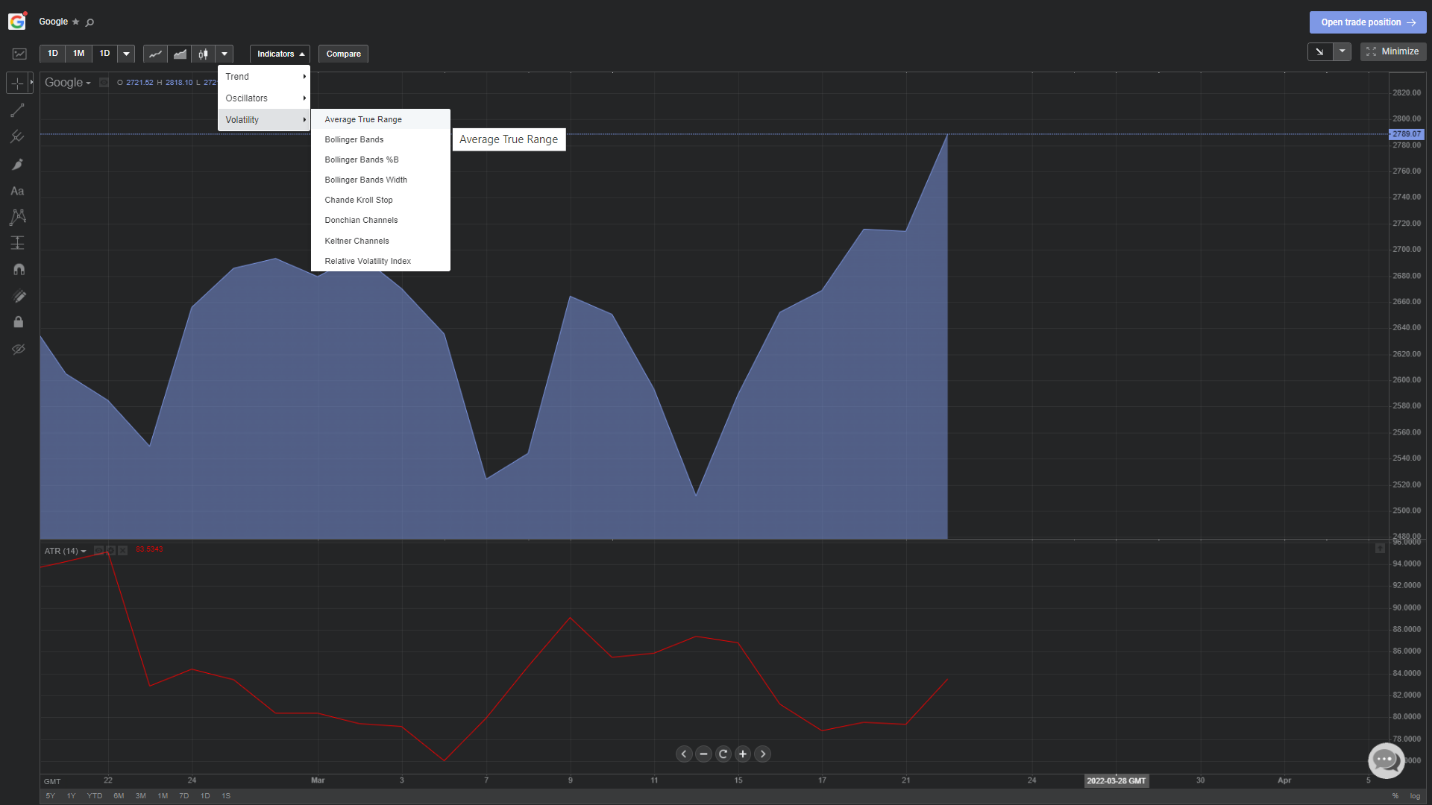

Pour l'ajouter à ce graphique Google d'un mois (bien sûr, vous pouvez l'utiliser avec n'importe quel instrument et n'importe quelle période), il suffit d'entrer en mode plein écran sur la période du graphique de votre choix, de passer la souris sur l'onglet des indicateurs, de sélectionner la volatilité, puis de cliquer sur le Average True Range comme indiqué ci-dessous :

Quel est son objectif ?

Essentiellement, une action (ou tout autre instrument) présentant une forte volatilité aura un ATR plus élevé, tandis qu'une action à faible volatilité sera caractérisée par un ATR plus faible. Dans ce cas, l'ATR est clairement un indicateur de volatilité, bien qu'il puisse être incroyablement utile pour confirmer les points d'entrée et de sortie lorsqu'il est combiné à d'autres indicateurs. Comme il a été développé comme une mesure plus précise de la volatilité quotidienne d'un actif, il est intrinsèquement plus courant parmi les day traders et autres participants au marché à court terme. L'indicateur ne donne aucune indication sur la direction du prix et est plutôt utilisé principalement pour mesurer la volatilité induite par les écarts et limiter les mouvements à la hausse ou à la baisse.

Comment l'appliquer concrètement ?

L'utilisation la plus courante de l'ATR est celle d'une méthode de sortie, particulièrement polyvalente car elle ne dépend pas de la manière dont la décision d'entrée a été prise. Il existe une méthode populaire connue sous le nom de « sortie du chandelier », qui a été mise au point par Chuck LeBeau. Cette sortie consiste à placer un ordre stop-loss de suivi sous le plus haut niveau que l'instrument a atteint depuis que vous êtes entré dans la transaction. La distance entre le plus haut sommet et le niveau stop est définie comme un multiple de l'ATR. Par exemple, nous pouvons soustraire trois fois la valeur de l'ATR du plus haut sommet depuis l'entrée de la transaction et placer un stop loss à cet endroit. Naturellement, ce n'est pas une méthode infaillible, mais dans le day-trading, peu de choses le sont.

Si nous voulons l'utiliser comme un signal de rupture, nous devons le combiner avec d'autres indicateurs comme le RSI. Comme l'ATR ne nous indique pas dans quelle direction la cassure se produira, nous avons besoin d'une confirmation de tendance (c'est-à-dire si l'action donnée est surachetée ou survendue) afin de choisir une direction pour la transaction. Regardons maintenant ce même graphique Google avec l'ATR et le RSI superposés:

Il y a quelques signaux, mais le seul qui soit clair est sans aucun doute de haute qualité. Remarquez-vous le point bas de l'ATR sous le graphique principal (encerclé en jaune) ? Cette donnée ne serait pas particulièrement utile en soi, mais si on la combine avec le RSI, le signal devient fort. Ici, non seulement l'ATR est à un niveau bas, mais le RSI signale un surachat. Puisque le prix est toujours à un niveau bas malgré la présence significative d'acheteurs, nous pouvons nous attendre à une forte hausse à court terme. Et voilà qu'un jour plus tard, un vigoureux mouvement à la hausse est amorcé.

Continuez à apprendre avec Libertex

Comme tous les outils d'analyse technique examinés dans ce segment, nous ne suggérons pas que cette stratégie soit complète, parfaite ou sans faille. Il s'agit toutefois d'un bon outil qui peut vous aider à trouver le bon moment pour acheter ou vendre. Tous les indicateurs que nous avons couverts jusqu'à présent peuvent être utilisés en combinaison les uns avec les autres pour une plus grande précision, et les clients de Libertex peuvent l'essayer par eux-mêmes en utilisant un compte de démonstration Libertex gratuit.