Che tu sia un trader a breve termine o un investitore "set-and-forget", l'analisi tecnica è sempre utile quando si tratta di scegliere i punti di entrata e di uscita ideali per una serie di diverse classi di asset. Dopo aver visto le Bande di Bollinger nel nostro precedente articolo, abbiamo pensato di mostrarti un altro indicatore che funziona benissimo in combinazione con il MACD e l'RSI che abbiamo esaminato nel nostro primo articolo della serie. Ora daremo un'occhiata all'Average True Range di J. Welles Wilder.

Cos'è l'ATR?

L'Average True Range o ATR è un indicatore di volatilità che funziona decomponendo l'intera gamma del prezzo di un asset per un determinato periodo. L'indicatore true range viene calcolato prendendo il più grande dei seguenti valori: il massimo corrente meno il minimo corrente; il valore assoluto del massimo corrente meno il prezzo di chiusura precedente; e il valore assoluto del minimo corrente meno il prezzo di chiusura precedente. L'ATR è quindi un tipo di media mobile, che generalmente utilizza una media mobile semplice a 14 giorni dei range reali. È stato inizialmente sviluppato per le materie prime ma ora viene applicato a una vasta gamma di strumenti, comprese le azioni. Anche se è tipicamente indicato per periodi di 14 giorni, questo indicatore può essere facilmente modificato per i trader con obiettivi a più breve termine seguendo lo stesso principio di calcolo sopra menzionato.

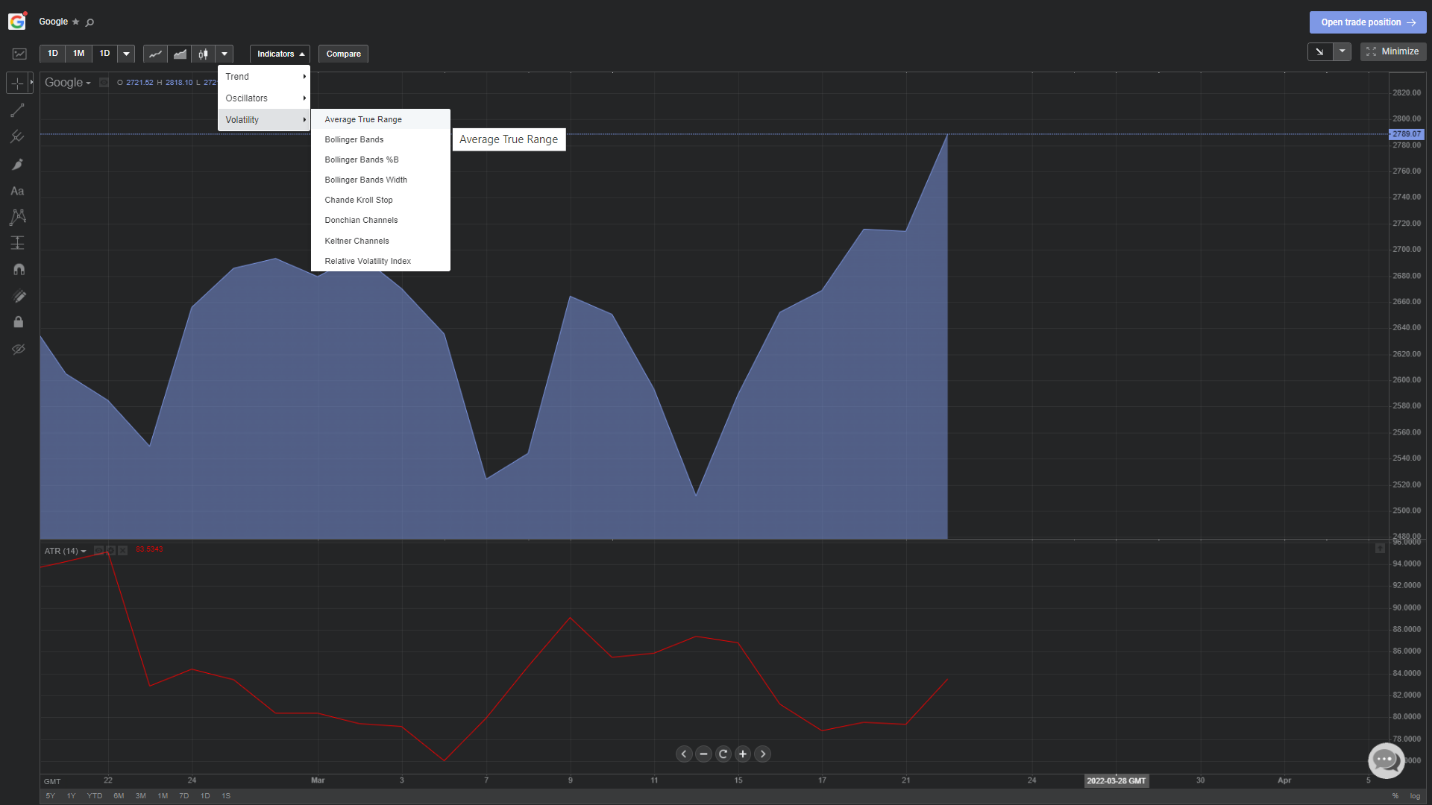

Per aggiungerlo a questo grafico di Google a un mese (naturalmente, puoi usarlo con qualsiasi strumento e periodo di tempo che ti piace), entra semplicemente nella modalità a schermo intero sul timeframe del grafico che hai scelto, passa sopra la scheda degli indicatori, seleziona volatilità e poi clicca sull'Average True Range come mostrato qui sotto:

Qual è il suo scopo?

Essenzialmente, un'azione (o qualsiasi altro strumento) soggetta a un'alta volatilità avrà un ATR più alto, mentre un'azione a bassa volatilità sarà caratterizzata da un ATR più basso. Stando così le cose, l'ATR è chiaramente un indicatore di volatilità, anche se può essere incredibilmente utile per confermare i punti di entrata e di uscita quando combinato con altri indicatori. Dato che è stato sviluppato come una misura più accurata della volatilità giornaliera di un'asset, è quindi intrinsecamente più comune tra i day trader e altri partecipanti al mercato a breve termine. L'indicatore non dà alcuna indicazione sulla direzione del prezzo ed è invece utilizzato principalmente per misurare la volatilità indotta dal gap e limitare i movimenti verso l'alto o verso il basso.

Come si applica praticamente?

L'uso più comune dell'ATR è come metodo di uscita, un metodo che è particolarmente versatile poiché non dipende da come è stata presa la decisione sul punto di entrata. C'è un metodo popolare conosciuto come "chandelier exit", che è stato sviluppato da Chuck LeBeau. Questa uscita comporta il posizionamento di un ordine trailing stop-loss sotto il più alto livello raggiunto dallo strumento da quando sei entrato nel mercato. La distanza tra il massimo assoluto e il livello di stop è definita come un multiplo dell'ATR. Per esempio, possiamo sottrarre tre volte il valore dell'ATR dal massimo assoluto da quando siamo entrati nel mercato e piazzare uno stop loss qui. Naturalmente, questo non è un metodo infallibile, ma nel day-trading, non molti lo sono.

Se vogliamo usarlo come segnale di rottura, allora dobbiamo combinarlo con altri indicatori come l'RSI. Dato che l'ATR non ci dice in quale direzione avverrà la rottura, abbiamo bisogno di una conferma del trend (cioè, se il titolo è in ipercomprato o ipervenduto) per scegliere una direzione per la posizione. Guardiamo ora lo stesso grafico di Google con entrambi l'ATR e l'RSI sovrapposti:

Ci sono alcuni segnali, ma l'unico chiaro è sicuramente di alta qualità. Vedi il punto basso dell'ATR sotto il grafico principale (cerchiato in giallo)? Questo non sarebbe particolarmente utile da solo, ma combinandolo con l'RSI, il segnale diventa forte. Qui, non solo l'ATR è al minimo, ma anche l'RSI segnala ipercomprato. Dal momento che il prezzo è ancora ai minimi nonostante la presenza significativa di acquirenti, possiamo aspettarci un forte rialzo a breve termine. Ecco, appena un giorno dopo, inizia un vigoroso movimento verso l'alto.

Continua ad imparare con Libertex

Come tutti gli strumenti di analisi tecnica esaminati in questo segmento, non stiamo suggerendo che questa strategia sia completa, perfetta o impeccabile. Tuttavia, è certamente una buona freccia al tuo arco e può aiutarti a selezionare i momenti più opportuni per vendere o comprare. Tutti gli indicatori di cui abbiamo parlato finora possono essere utilizzati in combinazione tra loro per una maggiore precisione, e i clienti di Libertex possono provarli da soli utilizzando il conto demo gratuito di Libertex.