Of u nu een kortetermijnhandelaar bent of een belegger die alles op een rijtje zet, technische analyse is altijd nuttig als het gaat om het kiezen van de ideale instap- en uitstappunten voor een reeks van verschillende activaklassen. Nadat we de Bollinger Bands hebben bekeken in ons vorig educatief artikel, dachten we u een andere indicator te tonen die uitstekend werkt in combinatie met de MACD en RSI die we bespraken in ons eerste artikel van de reeks. Nu kijken we naar J. Welles Wilders Average True Range.

Wat is de ATR?

De Average True Range of ATR is een volatiliteitsindicator die werkt door de volledige range van een activaprijs voor een bepaalde periode te ontleden. De true range indicator wordt berekend door de grootste van de volgende waarden te nemen: huidige hoogste koers min huidige laagste koers; de absolute waarde van de huidige hoogste koers min de vorige slotkoers; en de absolute waarde van de huidige laagste koers min de vorige slotkoers. De ATR is dus een soort voortschrijdend gemiddelde, waarbij over het algemeen een 14-daags eenvoudig voortschrijdend gemiddelde van de werkelijke ranges wordt gebruikt. Het werd oorspronkelijk ontwikkeld voor gebruik met grondstoffen, maar is toepasbaar op een hele reeks instrumenten, waaronder aandelen. Hoewel het typisch geconfigureerd is voor een 14-daags tijdsframe, kan het gemakkelijk aangepast worden voor handelaars met kortetermijndoelen door hetzelfde berekeningsprincipe te volgen als hierboven gegeven.

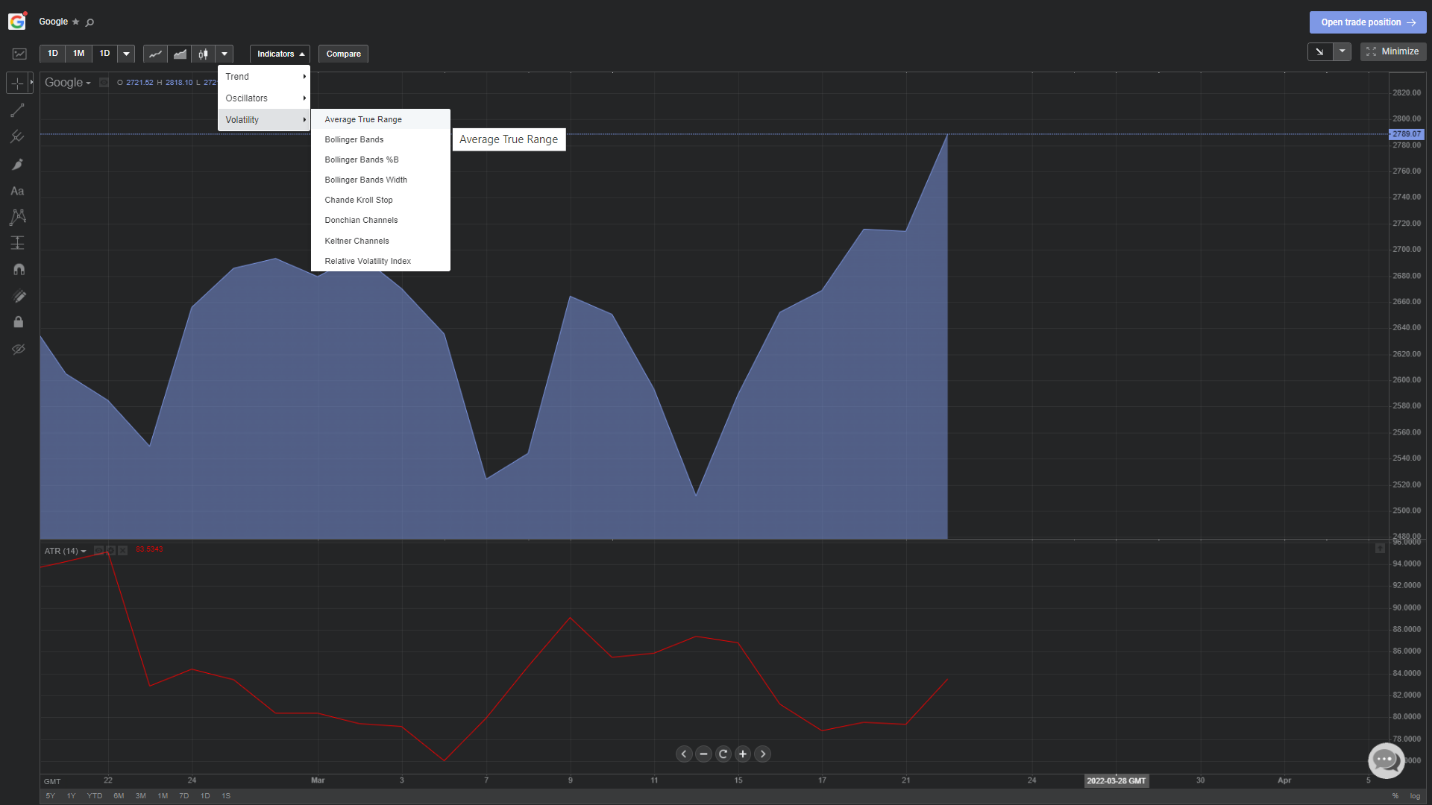

Om het toe te voegen aan deze Google-grafiek van één maand (natuurlijk kunt u het gebruiken met elk instrument en tijdsframe dat u wenst), gaat u gewoon naar de volledigschermmodus op het tijdsframe van uw keuze, gaat u met de muis over het tabblad indicatoren, selecteert u volatiliteit en klikt u vervolgens op de Average True Range zoals hieronder getoond:

Wat is het doel?

In wezen zal een aandeel (of een ander instrument) met een hoge volatiliteit een hogere ATR hebben, terwijl een aandeel met een lage volatiliteit gekenmerkt zal worden door een lagere ATR. In dit geval is de ATR duidelijk een volatiliteitsindicator, hoewel hij in combinatie met andere indicatoren ongelooflijk nuttig kan zijn bij het bevestigen van in- en uitstappunten. Aangezien hij werd ontwikkeld als een nauwkeurigere maatstaf voor de dagelijkse volatiliteit van een activum, is hij inherent meer courant bij daghandelaars en andere marktdeelnemers op korte termijn. De indicator geeft geen indicatie van de prijsrichting en wordt in plaats daarvan vooral gebruikt om gap-induced volatiliteit te meten en op- of neerwaartse bewegingen te beperken.

Hoe wordt het praktisch toegepast?

Het meest gangbare gebruik van de ATR is als een exitmethode, een die bijzonder veelzijdig is omdat het niet afhankelijk is van hoe de entrybeslissing werd gemaakt. Er is een populaire methode die bekend staat als de "chandelier exit", die werd ontwikkeld door Chuck LeBeau. Deze exit houdt in dat een trailing stop-loss-order wordt geplaatst onder de hoogste koers die het instrument heeft bereikt sinds u de transactie bent ingestapt. De afstand tussen de hoogste koers en het stopniveau wordt gedefinieerd als een veelvoud van de ATR. We kunnen bijvoorbeeld drie keer de waarde van de ATR aftrekken van de hoogste koers sinds we de transactie aangingen en hier een stop loss plaatsen. Natuurlijk is dit geen full-proofmethode, maar in day-trading zijn dat er niet veel.

Als we het willen gebruiken als een breakout signaal, dan moeten we het combineren met andere indicatoren zoals de RSI. Omdat de ATR ons niet vertelt in welke richting de uitbraak zal plaatsvinden, hebben we een trendbevestiging nodig (d.w.z. of het aandeel overgekocht of oververkocht is) om een richting voor de transactie te kiezen. Laten we nu eens kijken naar dezelfde Google-grafiek met zowel de ATR als de RSI toegevoegd:

Er zijn een paar signalen, maar het enige duidelijke signaal is zeker van hoge kwaliteit. Ziet u het lage punt op de ATR onder de hoofdgrafiek (geel omcirkeld)? Dit zou op zichzelf niet bijzonder nuttig zijn, maar combineer het met de RSI en het signaal wordt een sterk signaal. Hier staat niet alleen de ATR op een laag niveau, de RSI geeft ook overgekocht aan. Aangezien de prijs nog steeds laag staat, ondanks een aanzienlijke aanwezigheid van kopers, kunnen we op korte termijn een krachtige opwaartse beweging verwachten. En zie, slechts één dag later wordt een krachtige opwaartse beweging ingezet.

Blijf leren met Libertex

Net zoals alle technische analysetools die we in dit segment hebben onderzocht, beweren we niet dat deze strategie volledig, perfect of foutloos is. Maar het is zeker een goede aanvulling op uw instrumenten en kan u helpen kansmomenten te kiezen om te verkopen of te kopen. Alle indicatoren die we tot nu toe hebben behandeld, kunnen in combinatie met elkaar worden gebruikt voor een grotere nauwkeurigheid, en Libertex-klanten kunnen dit zelf uitproberen via een gratis Libertex-Demorekening.