CDF: cosa sono e come funzionano?

I CDF consentono agli investitori di fare scambi liberamente senza dover acquistare l’asset sottostante, né acquisire diritti o obblighi. Il maggior vantaggio del fare trading CFD è quello della flessibilità, dal momento che ti permette di fare scambi contro dei movimenti azionari senza dover acquistare o rivendere effettivamente lo strumento finanziario sottostante.

Vediamo quali sono i benefici e gli svantaggi di questo potente strumento di mercato, e come poterlo utilizzare a tuo vantaggio.

Cosa sono i CFD?

Un CFD, o contratto per differenza, è essenzialmente un contratto tra un investitore (sia retail che professionista) e un intermediario (broker o banca d’investimento). L’intermediario guadagna o paga la differenza tra il prezzo a cui la negoziazione viene aperta e il prezzo attuale di mercato, finché la posizione non viene chiusa.

Al termine della giornata di borsa, se una posizione mostra in quel giorno un profitto, questo viene accreditato sul tuo conto di trading. Se invece in quel giorno la posizione subisce una perdita, questa viene addebitata sul tuo conto. I CFD non hanno durata stabilita: il contratto stipulato tra l’intermediario e il cliente non ha una data di scadenza, quindi il cliente può in ogni momento decidere di terminare il contratto. Questa caratteristica è uno dei benefici dei CFD rispetto ai future tradizionali.

In parole semplici, i CFD sono strumenti finanziari derivanti da altri strumenti finanziari che consentono agli investitori di trarre potenzialmente profitto dai movimenti di prezzo, senza la necessità di possedere concretamente il relativo asset. L’asset sottostante può essere un indice, una materia prima, un metallo prezioso, delle azioni, etc.

Come funzionano i CFD?

I CFD ti consentono di investire in finanza sia sul rialzo che sul ribasso di un determinato asset. Se facciamo un investimento al rialzo (e quindi apriamo una posizione lunga), come profitto otteniamo la differenza nel rialzo del prezzo della materia (ad esempio, se apriamo una posizione a 10$ e la chiudiamo a 11$, il profitto ottenuto è di 1$ dal momento che c’è una differenza al rialzo: 11 – 10 = 1).

Se invece decidiamo di effettuare un investimento al ribasso (e quindi apriamo una posizione corta), il nostro profitto consiste nella differenza tra il prezzo a cui il contratto viene aperto e il prezzo di chiusura dello stesso (ad esempio, se apriamo una posizione a 10$ e la chiudiamo a 9$, il profitto sarà anche in questo caso di 1$, in quanto c’è una differenza di ribasso).

Il calcolo rimane sempre lo stesso: il prezzo di vendita – il prezzo di acquisto. Uno scambio genera profitto se il prezzo di vendita è superiore al prezzo di acquisto.

Nota: Il calcolo sopra riportato non include eventuali commissioni del broker e/o spese che possano essere dovute per il finanziamento.

Inoltre, i CFD consentono ai trader di generare potenzialmente profitti in borsa indipendentemente dalla situazione di mercato, quindi sia nei mercati che sono in crescita che in quelli che stanno subendo delle perdite. È ovvio che se apriamo una posizione negativa e il mercato valutario si comporta in maniera opposta rispetto alla nostra previsione (ad esempio vede un rialzo invece di un ribasso), allora andremo in perdita. Lo stesso succede se apriamo una posizione lunga e il mercato va al ribasso.

Cosa sono, nel mondo della finanza, il margine e la leva?

Forse la domanda più corretta sarebbe: qual è il rapporto tra margine e leva?

Il margine è un deposito in buona fede necessario per mantenere aperta la posizione.

La leva è un effetto secondario del margine e consente a un investitore di gestire scambi di maggior volume.

“Leva” e “margine” si riferiscono essenzialmente allo stesso concetto, ma da una prospettiva leggermente diversa. Quando un investitore apre una posizione gli viene richiesto di depositare una parte del valore dell’operazione, come dimostrazione della sua correttezza e affidabilità.

La leva consente a un investitore di negoziare CFD in borsa per un valore maggiore rispetto a quello del margine depositato. E infatti il broker non fa altro che prestare del capitale al cliente in modo da poter scambiare posizioni maggiori. L’ammontare minimo che deve essere versato viene denominato anche “margine richiesto”.

Il CFD è un prodotto con leva, quindi per poter aprire una posizione ti viene richiesto di depositare solo una piccola parte del valore totale dello scambio. In altre parole, ti occorre solo una piccola somma di denaro per controllare un valore molto più grande, il che ti consente di moltiplicare il potenziale ritorno sul tuo investimento in borsa. Ma non dimenticare che in questo modo anche la tua potenziale perdita può essere amplificata, quindi devi essere sicuro di poter gestire un rischio di tali dimensioni.

Esempi in concreto di leva e margine

Vuoi aprire una posizione lunga con i CFD sulle azioni XYZ. Il prezzo dei titoli è di 20$, e il margine richiesto è il 10%. Questo vuol dire che devi depositare un margine di 2$ per ogni CFD.

Se compri 50 CFD la tua posizione vale 1000$ (20$ x 50), ma dovrai depositare solo un margine di 100$ (2$ x 50).

Se il prezzo dell’azione aumenta e la vendi a 25$, il tuo profitto è di 250$ (5$ x 50). Se il prezzo dello stock diminuisce e vendi a 15$, la tua perdita sarà di 250$ (5$ x 50)

Se invece con quei 100$ avessi acquistato delle azioni, avresti potuto comprare solo 5 azioni. Quindi il tuo profitto o la tua perdita sarebbero state di 25$ (5$ x 5).

Posizioni CFD lunghe e corte

Scegliere tra una posizione lunga o corta comporta scommettere sul rialzo o sul ribasso in borsa del valore del contratto per differenza. La differenza tra l’opzione lunga o corta determina il tuo potenziale profitto o perdita dopo lo scambio.

Quando apri una “posizione lunga” (trade long), acquisti un asset nella previsione che il suo valore aumenti. Il nome deriva da “termine lungo”, in base al quale i mercati richiedono un periodo di tempo più lungo per aumentare gradualmente il loro valore, rispetto al tempo necessario per andare al ribasso. Quindi aprire una posizione lunga vuol dire acquistare.

Una "posizione corta" (trade short), d’altro canto, consiste nel rivendere un asset nella previsione che il suo valore diminuisca, in un’ottica ribassista. Il nome deriva da “termine corto”, dal momento che i mercati possono subire delle perdite in un periodo di tempo molto breve. Di conseguenza, aprire una posizione short vuol dire vendere.

Quali sono i costi correlati al CFD trading?

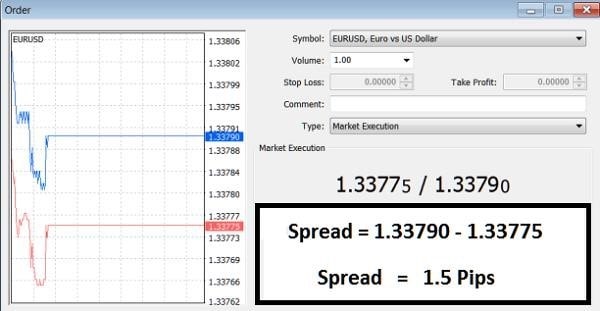

- Spread: Se decidi di operare con i CFD sei tenuto a pagare lo spread (in finanza lo spread è la differenza tra il prezzo di acquisto e il prezzo di vendita). Quando entri nel mercato, il prezzo che paghi è definito prezzo di acquisto. Il prezzo di vendita è quello che ricevi quando esci dal mercato. Minore è lo spread, e meno il prezzo deve muoversi in tuo favore prima che il tuo saldo sia positivo (o negativo, nel caso che il prezzo si muova contro di te). Su Libertex ci assicuriamo sempre di offrire ai nostri clienti degli spread a un tasso molto competitivo.

- Spese di mantenimento: al termine di ogni giornata di trading in borsa, ogni posizione aperta nel tuo conto potrebbe essere soggetta ad una “spesa di mantenimento”, che può essere positiva o negativa in base alla direzione della tua posizione e al tasso di mantenimento applicabile.

- Commissioni: potresti dover pagare anche una commissione a parte quando fai scambi con i CFD.

Puoi leggere di più sui termini di trading applicati da Libertex qui.

Benefici e rischi

I CFD offrono un’alternativa flessibile agli investimenti tradizionali in borsa, per cui rappresentano uno strumento molto interessante per un’ampia varietà di trader. Anche chi ha poca esperienza in finanza può iniziare con successo a fare scambi CFD, ma è importante effettuare una ricerca accurata sui benefici e sui rischi, prima di iniziare a investire denaro reale.

Con la giusta preparazione, i trader possono avvantaggiarsi a pieno di molti aspetti positivi dei CFD, mentre allo stesso tempo possono minimizzare le potenziali perdite.

I vantaggi dei CFD

Abbiamo stilato una lista dei principali vantaggi generalmente associati al trading con CFD. Gli investitori che si avvalgono di un’ampia varietà di strategie di trading troveranno alcune o tutte queste tecniche compatibili con i loro metodi. Dopo aver letto la nostra lista potrai capire perché così tante tipologie differenti di trader usino i CFD per speculare sui mercati finanziari.

- L’abilità di ottenere potenziali profitti con andamenti di mercato sia positivi che negativi

Un chiaro beneficio del trading con CFD è che i trader possono aprire posizioni su più scenari dell’ambiente economico (ad esempio, possono acquistare posizioni su un mercato in rialzo). La possibilità di fare scambi sia nei mercati bull (“mercati toro”, ovvero mercati rialzisti) che nei mercati bear (“mercati orso”, ovvero mercati ribassisti) ha il beneficio di rendere la tua strategia di trading flessibile, e ti permette di prevedere movimenti di mercato che corrispondono a quelli dei fondamentali sottostanti (che possono fluttuare sia al rialzo che al ribasso). - Posizioni di copertura con i CFD

I CFD possono essere utilizzati per coprire posizioni in altre classi di asset (“hedging positions”). Ad esempio, se sei detentore di una posizione lunga (buy) aperta su un titolo che sta perdendo valore, puoi aprire una posizione corta (sell) con un CFD sullo stesso titolo. Gli utili della posizione ribassista vanno a compensare così le perdite della posizione rialzista. Una volta che il prezzo delle azioni si stabilizza, puoi chiudere la posizione corta. - Valore flessibile dei contratti

Molti CFD trader hanno diverse dimensioni di trading tra cui scegliere e che possono utilizzare in base alle loro modalità di trading o ai tipi di investimento. In generale, i principianti preferiscono limitarsi all’inizio a lotti di dimensioni più ridotte finché non hanno sviluppato una strategia di trading di successo, in grado di potenziali profitti costanti nel lungo termine. Gli investitori più esperti invece possono decidere di rischiare più denaro per non sentirsi limitati nel loro piano di trading. - Margine di trading

I margini di trading sono generalmente ammessi per i CFD; questo vuol dire che i trader devono depositare per ogni scambio solo una parte del volume effettivo della transazione. In questo modo puoi aumentare il tuo potere d’acquisto per generare profitti potenzialmente più elevati. - Un solo conto, più classi di asset

I CFD ti consentono di scambiare Forex, azioni, indici, materie prime e criptovalute con un solo conto e attraverso una sola piattaforma. Se invece decidi di scambiare le attività sottostanti senza utilizzare i CFD devi aprire un conto diverso per ogni classe di asset.

Rischi derivanti dal trading di CFD

Come ogni cosa nella vita, anche il trading con CFD non è privo di rischi. La maggior parte di questi potenziali effetti negativi può essere ridotta attraverso un'adeguata ricerca sull’argomento, oltre che seguendo un piano di trading ben strutturato. Ma devi calcolare che non c'è un modo per eliminare completamente tutti i rischi. Il meglio a cui poter aspirare è minimizzare i possibili effetti negativi. A tal fine, ti consigliamo di prendere nota delle seguenti potenziali insidie:

-

Posizioni eccessivamente indebitate

Il più grande errore che i nuovi trader possono di gran lunga commettere è quello di rischiare troppo su una determinata posizione. Uno dei motivi per cui "l'eccessivo indebitamento" è così frequente tra i trader poco esperti è che molti di loro considerano il trading di CFD la loro nuova carriera, una sorta di percorso verso la ricchezza. Quando gli viene data la possibilità di effettuare operazioni con leva (che hanno il potenziale di far salire i guadagni), molti nuovi trader abusano di questa opportunità e finiscono per subire perdite significative (o addirittura bruciano completamente i loro conti di trading) durante le operazioni. Ora, questo monito non deve avere l’effetto di scoraggiarti, dal momento che l’errore può essere facilmente evitato.

Tutto quello di cui hai bisogno è trovare la giusta strategia di gestione del rischio: utilizza lo stop alle perdite per limitare il volume delle tue perdite e rischiare solo una parte limitata del tuo capitale di trading.

I trader devono ricordare di usare sempre prudenza, perché il loro obiettivo è creare una base di CFD che generi profitti costanti a lungo termine, e non trovare il “tutto e subito” a ogni occasione.

-

I CFD non ti danno diritto di voto

A differenza delle azioni, un CFD non ti dà il diritto di voto all'assemblea generale annuale di una società, né a un dividendo vero e proprio. Questo tuttavia è un inconveniente minore in quanto il voto degli azionisti è significativo solo se detengono una posizione molto ampia.

Gli strumenti CFD

Gli strumenti di scambio disponibili per il trading come quello in CFD variano da broker a broker. Gli strumenti liquidi sono più adatti al trading in CFD, quindi la maggior parte dei broker si attiene a titoli a grande capitalizzazione e al tipo di coppia Forex più popolare.

Libertex offre CFD su 50 titoli quotati in tutto il mondo, oltre 40 criptovalute, 45 coppie di valuta, nonché diversi indici, metalli, prodotti energetici, soft commodity ed ETF (Exchange Traded Funds).

Come scegliere lo strumento CFD per il tuo trading

L’idea di provare a scambiare diversi tipi di strumenti può essere allettante. Tuttavia dovresti limitarti solo ad alcuni tipi, quelli di cui riesci a capire il funzionamento e che trovi più interessanti rispetto agli altri. La maggior parte dei trader di successo è specializzata in non più di uno o due mercati.

Anche l’arco temporale e l’orario in cui operi gli scambi, oltre alla tua modalità di trading, possono essere più adatti per alcuni strumenti. Se fai trading in intervalli di tempo molto brevi, criptovalute e coppie di valuta molto liquide potrebbero fare al caso tuo.

Le materie prime e gli indici sono adatti a intervalli di tempo a medio termine, con un periodo di detenzione che va da uno a cinque giorni. Azioni e coppie di valute esotiche sono adatte per limiti temporali più lunghi, a meno che non ci sia un’eccessiva volatilità a breve termine. Quando si scambiano CFD su azioni, i trader giornalieri si attengono alle società che compaiono nelle notizie. Tuttavia, i CFD su azioni possono essere negoziati anche a medio-lungo termine.

Anche le materie prime e le valute dei mercati emergenti sono adatte alla tendenza a lungo termine, per via della loro natura ciclica.

Come trovare idee per il CFD trading

Esistono molti modi per trovare delle idee interessanti di trading. Puoi analizzare i fondamenti di uno strumento, puoi fare trading in base alle notizie disponibili o puoi utilizzare modelli e indicatori. La maggior parte dei trader sviluppa la propria strategia in base a una combinazione di più metodi.

In generale, ci sono due tipi di approccio al trading. O fai trading nella direzione del trend attuale e che prevale in un determinato momento, se ritieni che un prezzo continuerà a muoversi in quella direzione. Oppure, in alternativa, puoi fare trading contro la direzione in cui si sta muovendo il prezzo, se ritieni che questo tornerà nella media o si verificherà addirittura un'inversione di tendenza.

Fare trading in base al trend del momento:

Affinché un trading nella direzione del trend possa generare profitti, è necessario che il prezzo continui a muoversi nella stessa direzione. Questa probabilità aumenta quando si verificano una o più delle seguenti condizioni:

- il volume è elevato,

- i livelli tecnici maggiori sono stati superati

- le notizie continuano a confermare la direzione del prezzo.

Gli stessi fattori si applicano alle posizioni lunghe e corte. Per trovare delle buone idee di trading occorre cercare gli strumenti in cui questi fattori sono tutti presenti.

Fare trading contro le tendenze attuali del mercato

Quando i prezzi si spostano in una certa direzione, spesso poi invertono la rotta. Questo può verificarsi in qualunque arco temporale: il prezzo torna spesso al centro dell'intervallo di negoziazione, e probabilmente può arrivare al lato opposto dello stesso.

In archi temporali più brevi, i prezzi tornano nella media quando:

- raggiungono il livello di supporto o di resistenza,

- il prezzo diventa troppo acquistato o troppo venduto,

- o, il volume delle transazioni crolla, indicando quindi che sono rimasti pochi acquirenti o pochi venditori.

Su periodi più lunghi, i prezzi si invertono quando:

- la valutazione diventa troppo bassa o troppo alta,

- inizia un nuovo ciclo economico,

- oppure, cambiano i fondamenti alla base dello strumento.

Come scegliere un broker con CFD

Quando scegli un broker in CFD dovresti considerare le seguenti caratteristiche:

-

È un broker regolamentato?

I broker regolamentati devono soddisfare determinati requisiti che vengono richiesti al fine di proteggere i propri clienti. Libertex è regolato dalla Cyprus Securities and Exchange Commission (CySEC).

-

Quali strumenti offrono?

I migliori broker in CFD non offrono necessariamente tantissimi strumenti. Il broker giusto per te è invece quello che sa proporti tutti gli strumenti con cui vuoi negoziare.

-

Commissioni competitive

È allettante l’idea di scegliere il broker che richiede le commissioni più basse. Le commissioni che paghi dovrebbero essere competitive, ma non dovrebbero essere l'unico criterio su cui basare la tua scelta.

-

Piattaforme disponibili

La maggior parte dei broker ha le proprie piattaforme, ma potresti essere interessato a utilizzare anche una piattaforma di terze parti come MetaTrader. Queste piattaforme infatti hanno potenti funzionalità, e potresti verificare che un broker sia in grado di offrirle.

-

Dimensione dell’conto

Ogni broker stabilisce delle dimensioni minime per l’conto e per il volume del trading. Dovrai quindi verificare che le opzioni disponibili siano adeguate al tuo budget.

Come diventare un CFD trader di successo in 10 semplici passi:

- Il tuo primo passo è quello di scegliere il broker e gli strumenti finanziari che vuoi scambiare.

- Dopo aver scelto un broker, apri un conto demo. Non importa in quanti errori incappi quando hai un conto demo, perché non rischi di perdere soldi veri. Cerca di imparare qualcosa però da ogni errore che commetti.

- Inizia a conoscere la piattaforma e aggiungi una manciata di strumenti alla tua lista.

- Segui da vicino i prezzi che compaiono sulla lista. Tieni d'occhio il grafico di questi strumenti, così come tutte le notizie ad essi relative. Cerca dei modelli dominanti delle modalità in cui avvengono gli scambi.

- Mentre segui questi prezzi, impara quanto più puoi sul trading. Esistono molte risorse gratuite su internet: puoi anche iniziare con questo tutorial gratuito.

- Quando sei pronto, inizia ad aprire alcune posizioni con obiettivi chiaramente definiti, raggiunti i quali uscirai dagli scambi.

- Utilizza la funzione dello stop alla perdita per limitare il rischio su ogni operazione. Non dovresti mai perdere tanto in una singola operazione al punto da non avere abbastanza capitale per continuare a fare trading.

- Impara dai tuoi errori e sviluppa una strategia di trading di cui ti fidi. Sviluppa una serie di regole per le entrate e le uscite.

- Tieni un diario di trading e un registro di ogni operazione.

- Una volta che sei sicuro della tua strategia e riesci a conseguire dei buoni risultati nel tuo conto demo, sei pronto ad aprire un conto di trading reale per generare potenziali profitti.

Conclusioni

Il trading in CFD è l'ideale per gli investitori che vogliono aumentare i propri rendimenti.

Tuttavia, comporta significativi rischi di capitale e non è adatto a tutti. Raccomandiamo vivamente di fare trading con un conto demo prima di iniziare con denaro reale.

Il trading di CFD può essere lo strumento ideale per le seguenti categorie di potenziali investitori:

- Chi è alla ricerca di opportunità a breve termine:

i CFD sono generalmente tenuti aperti per non più di qualche giorno o qualche settimana. - Per coloro che vogliono prendere autonomamente le proprie decisioni di investimento:

Libertex fornisce solo servizi di intermediazione. Non ti daremo quindi una consulenza su quali opzioni negoziare e non faremo trading al tuo posto. - Per coloro che desiderano diversificare il proprio portafoglio:

l'offerta di trading di Libertex comprende attività su oltre 5.000 mercati globali e comprende azioni, materie prime, valute e indici

Il nostro servizio di CFD copre una vasta gamma di classi di asset. Puoi trovare ulteriori informazioni sulle commissioni del trading con CFD qui. I CFD sono veicoli di investimento flessibili. In quanto contratti senza data di scadenza, decidi tu quando vuoi chiudere la tua posizione e realizzare i tuoi profitti o le tue perdite.

Speriamo che questo articolo ti sia stato utile. Puoi aprire un conto demo gratuito non appena ti senti pronto a provare a scambiare CFD da solo.

Ti saremmo inoltre grati se volessi condividere le tue domande e i tuoi suggerimenti nella sezione dedicata ai commenti.

Si prega di notare che il trading di CFD con leva può essere rischioso e può portare alla perdita di tutto il capitale investito.

FAQ

Devo pagare le tasse sui miei scambi in CFD?

Le tasse dovute sul trading in CFD variano da un Paese all'altro. In molti casi, l'imposta sulle plusvalenze può essere dovuta sui tuoi utili. I CFD sono generalmente esenti dall'imposta di bollo, che invece è dovuta sulle negoziazioni azionarie.

Il trading in CFD è la stessa cosa del trading forex?

Il Forex, ovvero il mercato valutario, è una classe di attività, mentre i CFD sono un tipo di strumento del trading. Puoi scambiare nel mercato forex direttamente, oppure puoi negoziare CFD su una coppia forex.

Quanto posso perdere?

Il trading di CFD è rischioso e puoi perdere denaro. L'importo che puoi perdere dipende dalla dimensione delle tue operazioni. Con una gestione prudente del rischio, le perdite possono essere controllate e ridotte al minimo.

Mi occorre molto denaro per iniziare a fare trading con i CFD?

No, puoi iniziare a fare trading di CFD con Libertex con una piccola somma: solo 100 $. Puoi anche fare pratica gratuitamente su un conto demo.

Perché i CFD non sono ammessi negli USA?

Al momento, fare scambi over the counter non è consentito con strumenti di trading come i CFD ai sensi delle normative statunitensi sulle securities. La legge si applica ai cittadini statunitensi e a chiunque paghi le tasse negli Stati Uniti.

Perché fare trading con Libertex?

- Ottieni l'accesso a un conto demo gratuito gratuitamente.

- Usufruisci del supporto tecnico 5 giorni a settimana, dalle 9:00 alle 21:00. (Ora solare dell'Europa centrale).

- Usa un moltiplicatore fino a 1:30 (per i clienti retail).

- Opera su una piattaforma per qualsiasi dispositivo: Libertex e MetaTrader.

Il 74,91% dei conti degli investitori retail perde denaro