Het verschil tussen CFD en forex: wat beginners moeten weten

De term "forex", ook bekend als valutahandel, valuta exchange of met het acroniem "FX", verwijst naar deviezen of naar transacties tussen valuta's.

Vandaag de dag wordt forex beschouwd als de belangrijkste valutamarkt ter wereld, met een handelsvolume van meer dan $ 5 biljoen per dag. De gecombineerde volumes van alle beurzen in de wereld komen niet eens in de buurt van dit cijfer. De CFD-markt is echter ook zeer omvangrijk. Het aantal klanten dat maandelijks CFD-producten verhandelt, heeft alleen al in het VK 560.000 bereikt. Het is dus de moeite waard om beide markten eens nader te bekijken.

Iedereen heeft wel eens te maken gehad met een valutawisselkoers, het meest voor de hand liggende voorbeeld is wanneer mensen naar een ander land reizen en hun valuta wisselen voor de plaatselijke. Maar als het op handelen aankomt, zijn er meer nuances om rekening mee te houden.

Achtergrondinformatie

Laten we beginnen met het vaststellen van de basis van de valutahandel. De prijs van elke valuta varieert naar gelang van de vraag in verhouding tot andere valuta. In andere woorden: hoe meer vraag er naar een bepaalde valuta is, hoe hoger de prijs ervan zal zijn en omgekeerd. En wanneer u toegang hebt tot een gedecentraliseerde valutamarkt, kunt u alle belangrijke wereldvaluta's verhandelen. U staat in hetzelfde bootje als een groot aantal verschillende marktdeelnemers, van de grootste financiële instellingen ter wereld die zich bezighouden met grote geldtransacties, tot gewone mensen die hier en daar een paar dollars omwisselen. Maar ze hebben allemaal hetzelfde einddoel: ze willen ofwel een valuta kopen en die dan verkopen voor meer dan ze betaald hebben, ofwel een valuta verkopen en die dan terugkopen voor minder geld.

CFD's zijn in tijd gelimiteerde contracten die hun waarde ontlenen aan de marktprestaties van activa. Dit kunnen valutaparen of andere activa zijn (aandelen, indexen, grondstoffen, cryptocurrencies, enzovoort). Aangezien CFD-handel een populaire vorm van derivatenhandel is, koopt u de activa zelf niet, vandaar dat we de term "onderliggende waarde" gebruiken. Bijvoorbeeld, in het geval van een EUR/GBP CFD-transactie, zult u deze valuta's niet bezitten. In plaats daarvan handelt u alleen op de stijging of daling van hun prijs binnen een bepaalde tijd. Gewoonlijk bestrijkt de duur van een contract een betrekkelijk korte periode.

Om u aan te sluiten bij degenen die al op de valutamarkten of op de CFD-markten handelen, heeft u alleen een computer, een internetverbinding en een handelsaccount nodig om uw transacties uit te voeren. Natuurlijk moet u ook leren hoe CFD-trading werkt en dit oefenen.

Hoe werkt handelen in forex?

Het doel van de forexhandel is te speculeren op de veranderingen in de waarde van een valuta ten opzichte van een andere. U kunt het doen door een valuta te kopen en dan te verkopen tegen een hogere prijs, of door een valuta eerst te verkopen en dan terug te kopen tegen een lagere prijs.

Om te begrijpen hoe dit in de praktijk werkt, moet u begrijpen wat een valutapaar precies is. Valuta's worden geprijsd ten opzichte van andere valuta's. Als u euro's (EUR) koopt, hangt de prijs die u betaalt af van het feit of u voor die euro's Amerikaanse dollars (USD), Britse ponden (GBP) of een andere valuta inwisselt.

Een valutapaar bestaat uit een basisvaluta en een tegenvaluta of referentievaluta. De basisvaluta is de eerste valuta in de notatie en de tegenvaluta is de tweede. De tegenvaluta is de referentievaluta waarin de basisvaluta wordt genoteerd.

Laten we een voorbeeld nemen van EUR/USD, genoteerd op 1,1017 - 1,1019. In dit voorbeeld is EURO de basisvaluta en USD de referentievaluta. De europrijs wordt in USD aangegeven. U zou dus 1,1019 USD betalen om 1 euro te kopen. Als u 1 euro zou willen verkopen, zou u 1,1017 USD ontvangen.

Voor de meeste paren wordt de meest liquide valuta meestal als eerste genoteerd. Wanneer de USD echter gekoppeld is aan het Britse pond, de euro, de Nieuw-Zeelandse dollar of de Australische dollar, wordt de USD als tweede genoteerd.

Indien de basisvaluta een vreemde valuta is, staat de notering bekend als een directe notering. Indien de basisvaluta de nationale valuta is, staat de notering bekend als een indirecte notering.

Valutaparen worden onderverdeeld in drie categorieën:

- De meest verhandelde valutaparen in de wereld staan bekend als de majors. Dit zijn EUR/USD, USD/JPY, GBP/USD, AUD/USD, USD/CHF, NZD/USD en USD/CAD. U zult merken dat deze paren allemaal de USD omvatten.

- Valutaparen die twee van de hierboven vermelde valuta's bevatten, maar niet de USD, staan bekend als minor valutaparen. Deze paren worden ook wel cross-currency-paren of crosses genoemd. Voorbeelden hiervan zijn EUR/GBP, AUD/JPY en GBP/CAD.

- Exotische valutaparen omvatten één major valuta en een andere. De tweede valuta is gewoonlijk de valuta van een ontwikkelingsland zoals Turkije, Thailand of Zuid-Afrika. Tot de exotische valuta's behoren echter ook die van vrij ontwikkelde landen als Singapore en Hongkong.

Een belangrijk aspect van de forextrading is liquiditeit. Als twee landen een gezonde handelsrelatie hebben, zou het valutapaar met hun twee respectieve valuta's zeer liquide moeten zijn. Anderzijds kan een valutapaar dat de valuta's omvat van twee landen die geen handelsbetrekkingen onderhouden, illiquide zijn.

De major en minor valutaparen zijn het meest populair om te verhandelen vanwege de hoge liquiditeitsniveaus. Deze paren kunnen op elk tijdsframe worden verhandeld omdat de spread laag is. Exotische paren kunnen verhandeld worden, maar hebben grotere prijsbewegingen nodig om de handelskosten te dekken. Dit betekent dat u hoge niveaus van volatiliteit of een langer tijdsbestek nodig hebt.

Hoe werkt handelen in CFD's?

Zoals gezegd kunt u met CFD's speculeren op de stijgingen en dalingen van snel bewegende financiële markten (of instrumenten), zoals aandelen, indexen, grondstoffen, valuta's en andere liquide activa. Maar we hebben nog niet uitgelegd hoe het handelen in zijn werk gaat.

Wanneer u een CFD verhandelt, koopt of verkoopt u een aantal eenheden van het door u gekozen financiële instrument, afhankelijk van de richting waarin u denkt dat de prijs zich in de toekomst zal bewegen. Als u denkt dat de koers van de onderliggende activa zal stijgen, gaat u een long trade aan. Als u denkt dat de koers zal dalen, gaat u short. Voor elk punt dat de koers van de onderliggende activa in de verwachte richting beweegt, wint u een veelvoud van het aantal eerder gekochte of verkochte CFD-eenheden. Als de koers in de tegengestelde richting beweegt dan verwacht, maakt u verlies.

In het geval van CFD's in valutaparen, betekent een longpositie dat u de basisvaluta koopt en dat u in feite short staat ten opzichte van de referentievaluta. De prijs zal stijgen als de basisvaluta sterker wordt of als de tegenvaluta zwakker wordt. U zult winst maken als u de positie sluit tegen een hogere koers (dit is het bestcasescenario, en het is niet gegarandeerd).

Als u een shortpositie opent, verkoopt u de basisvaluta en koopt u de referentievaluta. De prijs zal dalen als de basisvaluta zwakker wordt of als de tegenvaluta sterker wordt. U kunt winst maken door de positie te sluiten tegen een lagere koers(maar ook dit is niet gegarandeerd).

Het is ook vermeldenswaardig dat CFD's deel uitmaken van een groep afgeleide financiële producten waarbij een hefboom mogelijk is. Handelaren moeten echter enige ervaring hebben met hefboomwerkingen voordat ze dit met CFD's kunnen proberen, aangezien winsten of verliezen het geïnvesteerde bedrag aanzienlijk kunnen overschrijden.

Voorbeeld van het kopen van een CFD in een valutapaar

U wilt CFD-eenheden kopen voor EUR/GBP (0,8480/0,8490) ter waarde van € 20.000, in de verwachting dat het onderliggende instrument zal stijgen. Laten we aannemen dat de broker een marge van 3,24% heeft voor EUR/GBP. U moet dus 3,24% van de totale positiewaarde als positiemarge storten om de transactie te openen. In deze transactie, zal uw positie marge als volgt zijn: (3,24%*(20.000*0,8485)) = £ 549,82

Als u de koersbeweging juist voorspelt:

Laten we zeggen dat in het komende uur de koers met 50 punten stijgt. In dit geval verdient u: £ 20.000*0,0050 = £ 100

Als u de koersbeweging verkeerd voorspelt:

Als de prijs met 50 punten daalt, verliest u £ 100.

Voorbeeld van het verkopen van een CFD in een valutapaar

In dit scenario verwacht u dat de waarde van EUR/USD (1,0680/1,0690) zal dalen, misschien als gevolg van economische onrust in Europa. U wilt dus CFD's verkopen met een waarde van € 20.000.

De berekeningen zijn vergelijkbaar, waarbij de positiemarge 3,24% van de totale transactiewaarde bedraagt: (3,32%*(20.000*1,0685)) = $ 709,48.

Als de prijs met 50 punten daalt, verdient u $ 100. Als de prijs met 50 punten stijgt, verliest u $ 100. Houd er rekening mee dat u in al deze voorbeelden mogelijk meer verliest dan u inlegt.

Soorten handelsstrategieën voor forex en CFD's

Er zijn verschillende benaderingen voor het analyseren en verhandelen van valutaparen en valutapaar-CFD's:

- Fundamentele analyse beschouwt het verschil tussen de economieën van twee landen en hoe dat de relatieve sterkte van elke munt kan beïnvloeden. Dit omvat de rentetarieven, de geldhoeveelheid en de handelsbalansen.

- Technische analyse beschouwt de koersactie van het paar. Koerspatronen, indicatoren en steun- en weerstandsniveaus worden gebruikt om potentiële instappunten te identificeren.

- Handelaren maken ook gebruik van nieuws, marktsentiment en algoritmen.

- Scalping-strategieën maken voorspellingen voor kortetermijnkoersbewegingen die seconden of minuten kunnen duren.

- Daghandelaren gebruiken technische analyse om trades te identificeren die zij minuten tot uren kunnen vasthouden. Ze sluiten alle posities aan het eind van de dag.

- Swing traders houden posities aan voor een paar dagen in de hoop op grotere prijsschommelingen.

- Positiehandelaren en trendvolgers houden posities aan voor een periode van wel een paar jaar. Zij volgen belangrijke trends of handelskoerspatronen.

Kernbegrippen

Voordat we verder gaan, richten we ons op termen en concepten die u nodig hebt in zowel forex- als forex-CFD-trading.

Lot-groottes en hoe u de grootte van de positie kunt berekenen

Een van de meer verwarrende aspecten van forex- en forex-CFD-trading is het berekenen van de grootte van een positie. De omvang van een positie, dat is de grootte van de blootstelling aan de markt, hangt af van de verhandelde prijs, de omvang van het lot en het aantal lots.

Wat is een lot? Een lot is de gestandaardiseerde transactiegrootte voor valuta's. Een lot is 100.000 eenheden van de basisvaluta. Dus, als u 1 lot koopt van EUR/USD op 1,1019, koopt u 100.000 EUR, en betaalt u 110.190 USD.

U kunt ook kleinere lots verhandelen:

- Minilots zijn 10.000 eenheden van de basisvaluta

- Microlots zijn 1.000 eenheden van de basisvaluta

- Nanolots zijn 100 eenheden van de basisvaluta

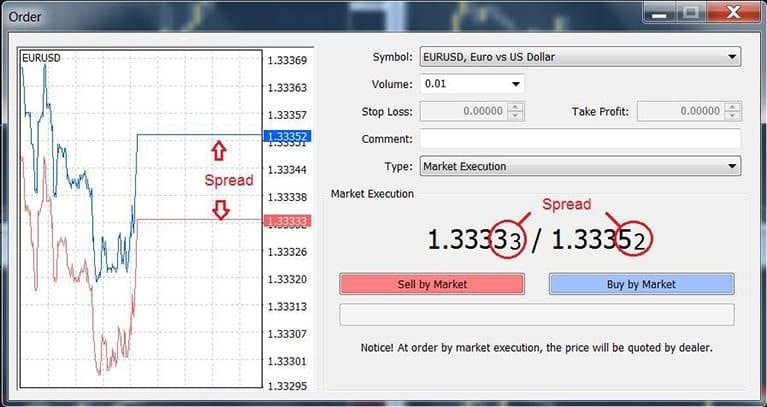

Wat betekent "spread"?

U hebt ongetwijfeld het woord "spread" al vaak horen vallen in verband met de financiële markten, maar kent u de precieze betekenis ervan?

Welnu, in de meeste financiële markten, zijn er drie koersen: de marktkoers, de aankoopkoers en de verkoopkoers.

Het woord spread wordt gebruikt om te verwijzen naar het verschil tussen de vraagkoers (of verkoopkoers) en de aanbodkoers (of aankoopkoers) en wordt gebruikt voor alle activa en hun derivaten.

Kortom, de spread is het verschil tussen de verkoopkoers en de aankoopkoers.

In de grafiekmarge kunt u de koers zien waarvoor u de eerste valuta kunt kopen en deze vervolgens vergelijken met de tweede valuta.

Stel dat de verkoopkoers van EUR/USD 1,300 is. Als u € 1 wilt kopen, moet u $ 1,30 betalen. Daarom zou het raadzaam zijn de aankoop te doen als u denkt dat de EUR ten opzichte van de USD zal stijgen. Met andere woorden: u moet alleen kopen als u denkt dat u uw € 1 kunt verkopen voor een bedrag dat groter is dan de $ 1,30 die u ervoor hebt betaald.

Indien u wenst te verkopen, toont de grafiek u de koers waartegen u de eerste valuta kunt verkopen voor de tweede.

Als de EUR/USD-verkoopkoers op 1,300 staat, zou u € 1 tegen die koers kunnen verkopen. Het is echter alleen raadzaam te verkopen als u denkt dat de koers van de EUR ten opzichte van de Amerikaanse dollar zal dalen. Want dan zou u dezelfde euro kunnen kopen voor minder dan de $ 1,30 die u betaalde toen u de positie opende.

Wat is een pip?

Een pip, de afkorting van "point in percentage", is een zeer kleine maatstaf voor de verandering in een valutapaar. Het kan worden uitgedrukt in de genoteerde koers of in de onderliggende valuta. Een pip is een gestandaardiseerde eenheid en is het kleinste bedrag waarmee de genoteerde koers van een valuta kan veranderen.

Als u ziet dat de koers van het EUR/USD-paar is gestegen van 1,3600 naar 1,3650, kunt u dit beschrijven als een stijging van 50 pips. Dus als u gekocht hebt op 1,36 en vervolgens verkoopt op 1,3650, is de winst 50 pips. Natuurlijk, is dit slechts bedoeld als voorbeeld.

De werkelijke winst of het werkelijke verlies dat u ontvangt, hangt af van het bedrag aan valuta dat u hebt gekocht. Bijvoorbeeld als u microlots (1.000 eenheden) koopt en handelt met een rekening in US-dollars, zal de pip-waarde $ 0,10 zijn. Dus als uw winst/verlies 50 pips was, betekent dit dat u $ 5 hebt verdiend/verloren. In het geval dat u minilots hebt gekocht (een eenheid van 10.000), zal de pip-waarde stijgen/dalen tot $ 1, waardoor uw winst/verlies $ 50 wordt. Op dezelfde manier geldt dat wanneer u een standaardlot koopt (100.000 eenheden) en de pip-waarde $ 10 stijgt/daalt, dit een winst/verlies van $ 500 betekent.

Dezelfde pip-waarde geldt voor alle paren waar de US-dollar op de tweede positie verschijnt. Als het echter als eerste valuta wordt weergegeven, zal de pip-waarde anders zijn. Om deze nieuwe pip-waarde te berekenen, moet u de normale pip-waarde delen door de huidige wisselkoers. Bijvoorbeeld als het valutapaar USD/CHF is, moet u $ 0,10 (waarde van het microlot) delen door 0,9435 (de huidige wisselkoers voor CHF) om $ 0,1060 (nieuwe pip-waarde) te krijgen. Indien JPY deel uitmaakt van uw paar, zoals in USD/JPY, moet u dezelfde stappen volgen en dan aan het eind uw resultaat met 100 vermenigvuldigen.

Wat is hefboomwerking?

Hefboom betekent in principe iets kleins gebruiken om iets groters te beheren. In het specifieke geval van de valutahandel betekent dit dat u een klein bedrag op uw rekening heeft staan dat u gebruikt om elders op de markt een groter bedrag te beheren.

Bijvoorbeeld als u een hefboom van 1:100 wordt aangeboden, betekent dit dat u kunt handelen met 100 keer meer geld dan het bedrag van uw eerste storting. Dat betekent dat als u wilt beleggen in 100.000 EUR/USD, u nu nog maar 1.000 EUR nodig heeft. Dit soort transacties gaan echter gepaard met een veel hoger risico. Stel dat u een hefboom van 1:100 gebruikt: uw verliezen kunnen dan met een factor 100 worden vermenigvuldigd. Dus ga er alleen voor als u er helemaal zeker van bent.

Voor- en nadelen van het gebruik van hefboomwerking

- +verhoogt de potentiële winst

Het eerste en waarschijnlijk het belangrijkste voordeel van handelen met een hefboom, is dat het de mogelijkheid biedt om meer te verdienen als de markt in uw voordeel beweegt.

- -verhoogt potentiële verliezen

In dezelfde zin zullen de uitkomsten van de transactie ook toenemen als u verliest. U kunt dus mogelijk veel meer verliezen dan u aanvankelijk hebt ingelegd.

- +verhoogt de vermogensefficiëntie

Bekijk het zo: als het twee dagen duurt om £ 100 te genereren met posities zonder hefboomwerking, zal een hefboom veel minder tijd nodig hebben om hetzelfde resultaat te bereiken. Dit betekent dat uw vermogen meer kan worden geherinvesteerd (alleen als u winnende trades hebt).

- -verhoogt de blootstelling van uw rekening aan risico's

Posities met hefboomwerking zijn niet beperkt tot het bedrag van uw transactie en het saldo van uw handelsaccount. Uw broker kan dus uw handelssaldo blokkeren totdat u aan de vereiste marge heeft voldaan.

- +werkt tegen lage volatiliteit

Een ander belangrijk voordeel van hefboomwerking, vooral bij de valutahandel, is dat dit het effect van lage volatiliteit vermindert. En aangezien volatiele markten in bredere cycli bewegen dan stabiele instrumenten, kan het gunstig zijn voor speculanten.

- -er zijn meer kosten aan verbonden

U bent onderworpen aan leenkosten en de marges, die uw winst kunnen aantasten (in de veronderstelling dat u winst maakt, wat ook niet gegarandeerd is).

Bulls en bears: longposities vs. shortposities

De termen "bull" en "bear" worden gebruikt om de twee soorten handelaren aan te duiden die we op de effectenbeurs tegenkomen.

Bulls zijn niet verrassend het meest te vinden in bullmarkten. Zij zijn optimistisch en verwachten dat de koers zal stijgen, en daarom openen zij longposities. Een longpositie in forex- of forex-CFD-markten verwijst naar het kopen van een valutapaar in de hoop dat het zal stijgen.

Bears daarentegen houden zich gewoonlijk op in bearmarkten, waar traders pessimistisch zijn en verwachten dat de koersen zullen dalen, en er daarom voor kiezen shortposities te openen. Met betrekking tot forex- en forex-CFD's worden shortposities geopend wanneer de handelaar een valutapaar of een contract voor het valutapaar verkoopt in de hoop dat de waarde zal dalen.

Hoe te leren handelen in forex en CFD's

Elke vorm van handelen vereist voortdurend leren. Zelfs als u al enige ervaring hebt, zijn er altijd gebieden waarop u uw vaardigheden kunt verbeteren.

U kunt beginnen met een demoaccount (wat u gratis kunt doen bij Libertex), en naarmate u meer oefent, zullen nieuwe markten minder uitdagend worden. Enkele van de belangrijkste lessen die u zult leren, zullen te maken hebben met de manier waarop u reageert wanneer u geld verdient en wanneer u geld verliest. Het is dus een goed idee om naar een liveaccount over te stappen nadat u de ups en downs in een demoaccount hebt ervaren en uw eerste verliezen hebt geleden, zij het in een oefenomgeving.

Om uw trading te verbeteren, kunt u boeken lezen over fundamentele analyse en technische analyse, strategieën, en meer. Het is ook de moeite waard iets te leren over economie en monetair beleid, aangezien beide van invloed zijn op de waarde van valuta. Er zijn ook tal van educatieve video's en artikelen over deze onderwerpen online beschikbaar.

Tot slot moet u een logboek bijhouden, doelen stellen en uw vorderingen in de gaten houden. Hoe systematischer u het leerproces aanpakt, hoe efficiënter het zal zijn.

Belangrijkste verschillen tussen forex en CFD's

Tenslotte kijken we naar de meest opvallende verschillen tussen de instrumenten in kwestie. Bekijk de tabel hieronder.

|

Forex vs CFD |

||

|

Forex |

CFD |

|

|

Keuze aan instrumenten |

Beperkt tot uitsluitend valuta's |

Een breed scala aan onderliggende activa |

|

Contractgroottes |

Eenduidig in verschillende valuta's |

Variërend naargelang de onderliggende activa ( lots, aandelen, ounces, enzovoort) |

|

Contractdenominatie |

In de valutanotering |

In de valuta van het contract |

|

Hoe transacties worden afgehandeld |

Door de levering van een vast bedrag aan basisvaluta |

Verrekening in cash, op basis van het verschil tussen de openings- en de slotkoers |

|

Marktinvloeden |

Fundamentele factoren, zoals wereldwijde macro-economische gebeurtenissen en economische factoren |

Factoren die van invloed zijn op het instrument dat wordt verhandeld, vaak vraag en aanbod |

|

Transactiekosten |

Hangt van de spread af |

Afhankelijk van de spread + handelsvoorwaarden voor een bepaalde transactie |

Voor- en nadelen van forexhandel

- +hoge liquiditeit

Forex is de meest liquide markt ter wereld, met een handelsvolume van meer dan $ 5 biljoen. Dit betekent dat u meer posities kunt openen en sluiten dan op andere, minder liquide markten.

- +lage volatiliteit

Er zijn minder variabelen die het prijsverschil tussen twee valuta's beïnvloeden.

- +24-uurs beschikbaarheid

Forex is 24 uur per dag, 5 dagen per week open, dus u hoeft uw transacties niet zo zorgvuldig te timen als bij aandelen.

- +moeilijk te manipuleren

De valutamarkt is zo groot dat geen enkele entiteit de marktprijs gedurende een langere periode kan controleren.

- -marktrisico's

Alle handelsinstrumenten zijn onderhevig aan talrijke marktrisico's. Politieke, economische en geopolitieke factoren kunnen bijdragen tot een verhoogde volatiliteit, waardoor de handelsactiviteit een uitdaging kan vormen en onrendabel kan worden.

- -weekendsluitingen

Omdat de valutamarkten 24 uur per dag worden verhandeld, hoeven forexhandelaren zich geen zorgen te maken over gesloten beurzen tijdens de nacht zoals dat bij andere markten wel het geval is. In het weekend zijn de forexmarkten echter gesloten, wat kan resulteren in koershiaten. Forexhandelaren moeten voorzichtig zijn met het aanhouden van posities tijdens het weekend.

- -tegenpartijrisico's

Forex wordt niet verhandeld op gecentraliseerde beurzen zoals aandelen en andere instrumenten. Dit betekent dat er minder toezicht is op het handelen en dat handelaren mogelijk niet worden beschermd als een broker failliet gaat.

- -risico's van regelgeving

Forexbrokers worden gereguleerd door verschillende regelgevende instanties, afhankelijk van het land waar de broker is gevestigd. Handelaren moeten er altijd voor zorgen dat hun broker gecertificeerd is door een gerenommeerde regelgevende instantie.

Voor- en nadelen van handelen in CFD's

- +breed scala aan markten

CFD's bieden de mogelijkheid om in verschillende financiële markten te werken vanuit één account. Veel brokers die handelen in deze instrumenten bieden CFD's aan op basis van valuta's, aandelen van verschillende markten over de hele wereld, evenals andere soorten financiële instrumenten zoals goud, zilver, olie, aandelenindices, sectoren, grondstoffen, staatsobligaties, valuta's, enzovoort. Dit stelt handelaren in staat te diversifiëren en te hedgen.

- +toegang tot activa die in uw regio niet beschikbaar zijn

CFD's maken een wereldwijde blootstelling aan verschillende markten mogelijk, zelfs als het rechtstreeks verhandelen ervan in uw regio niet is toegestaan. Wereldwijde blootstelling en diversiteit zijn geen tekortkomingen maar eerder gunstige eigenschappen.

- +langere handelstijden

Veel brokers bieden hun cliënten langere openingstijden, wat betekent dat zij met bepaalde instrumenten of markten, zoals de FTSE en de Dow, kunnen werken, zelfs nadat de onderliggende markt voor die dag is gesloten.

- +flexibiliteit

Handelaren kunnen zo lang werken als zij willen: CFD's hebben geen vaste vervaldatum. Er is ook geen vaste contractgrootte, wat betekent dat handelaren met volumes van elke omvang kunnen werken.

- -uiteenlopende liquiditeit

De prijzen van CFD's zijn een directe weerspiegeling van wat er op de onderliggende markt gebeurt. Dus als u een asset kiest met een lage liquiditeit, zal het instrument dat niet veranderen.

- -gebrek aan eigendom

Handelaren kunnen eigenaar zijn van het contract, maar niet van de activa, wat kan betekenen dat zij de voordelen van eigendom mislopen. Het is minder relevant voor valuta's, maar zeer relevant voor activa zoals aandelen en indexen.

- -risico van te veel handelen

Omdat CFD's in vergelijking met sommige onderliggende activa lagere toetredingsdrempels hebben (dat wil zeggen minder inzet van kapitaal), kunnen handelaren de neiging hebben om te veel te handelen. Dit kan leiden tot roekeloze beslissingen en grotere verliezen.

Welk handelsinstrument moet u kiezen?

Als het gaat om forex vs CFD trading, is er geen definitief antwoord op de vraag welk instrument beter is. Zij vertonen veel verschillen op technisch niveau, maar ook veel gelijkenissen. Voordat u zich laat overtuigen, is het belangrijk om beide systemen te onderzoeken en ermee te oefenen om zo dicht mogelijk bij de echte handelservaring te komen. Misschien begrijpt u op papier wel hoe bepaalde instrumenten werken, maar krijgt u er een heel ander beeld van als u ze eenmaal in actie ziet.

Handelen in zeer liquide markten en instrumenten is gewoonlijk een goede introductie tot de handelswereld. Als beginner kunt u dus beter handelen in FX-paren of CFD's op liquide instrumenten. Maar verder zijn er geen duidelijke richtlijnen die gevolgd moeten worden. U zult moeten proberen het type instrument te vinden dat het beste bij uw persoonlijkheid, vaardigheidsniveau, vermogen, risicotolerantie en doelstellingen past.

Het is niet ongebruikelijk dat handelaren met meerdere instrumenten tegelijk werken. U hoeft dus misschien helemaal niet te kiezen tussen forex en CFD's. Misschien vindt u een manier om hun sterke punten te benutten en hun zwakke punten te minimaliseren. Maar vergeet niet dat u niet kunt ontkomen aan het risico van verlies, voor welke instrumenten u ook kiest.

Hoe begin ik met handelen in forex of forex-CFD's?

Ongeacht uw standpunt in het CFD vs forex-debat, zorg ervoor dat u deze basisprincipes volgt:

- Handelaren met beperkte of geen ervaring in forex of forex-CFD's, kunnen het beste valutaparen kiezen met hoge handelsvolumes. In het algemeen zullen deze de valuta's omvatten van de grootste economieën ter wereld, zoals de Verenigde Staten, de Europese Unie, het Verenigd Koninkrijk, Japan en Zwitserland.

- Volg alle economische gebeurtenissen die van invloed kunnen zijn op uw activa/onderliggende activa. Valuta's kunnen worden beïnvloed door zaken als bekendmakingen van macro-economische gegevens over grote wereldeconomieën en economische beslissingen van de Centrale Banken die ze hebben uitgegeven. Kennis van dit soort ontwikkelingen kan u veel vertellen over de sterkte of zwakte van uw valuta's.

- Stel voor uzelf een handelsschema op. De beste handelsuren zijn de uren waarop de volumes het grootst zijn. Deze vallen gewoonlijk samen met de openings- en sluitingstijden van de handel op de grootste valutabeurzen, zoals New York, Londen en Tokio.

- Maak gebruik van technische analyse. Deze vorm van analyse maakt gebruik van grafieken om de huidige prijstrends te bestuderen en te anticiperen op toekomstige bewegingen.

- Als u een hefboom gaat gebruiken, doe het dan correct. U moet bijvoorbeeld een stop-loss instellen, dit is een niveau van beheersbaar verlies voor elke transactie. Op die manier kunt u een deel van de verliezen vermijden door een positie te sluiten die niet loopt zoals verwacht.

De volgende stap is het aanmaken van uw eigen gratis forexdemoaccount. Zodra u een account heeft, kunt u oefenen valutaparen of CFD's te kiezen voor activa die u wilt en kunt u virtuele trades openen. Naarmate u geleidelijk nieuwe strategieën leert, zult u beter voorbereid zijn om met echt geld te gaan handelen. Bedenk echter wel dat zelfs ervaren handelaren verliezen kunnen lijden wanneer zij live handelen, en dat u altijd de juiste strategieën voor risico- en geldbeheer moet toepassen.

Veelgestelde vragen

Wat betekent forex?

Forex is de afkorting van "foreign exchange" en is het verhandelen van de ene valuta tegen een andere valuta.

Wat is forex en hoe werkt het?

De termen forex, forex trading en valutahandel verwijzen naar de handel in valuta. Forex wordt niet verhandeld op een beurs zoals aandelen, maar op "over the counter" (OTC) markten. Dit betekent dat valutatransacties rechtstreeks tussen banken en andere instellingen plaatsvinden. Forexhandelaren hebben toegang tot de forexmarkt via platforms die door brokers worden aangeboden.

Wat betekent CFD?

CFD betekent Contract for Differences.

Wat zijn CFD's en hoe werken ze?

CFD's zijn afgeleide financiële instrumenten, wat betekent dat u geen eigenaar bent van de onderliggende waarde waarin u handelt, maar dat u kunt speculeren op de waarde ervan. Bij deze regeling betaalt de handelaar het verschil in de afwikkelingsprijs tussen de open en de gesloten transacties, dat zowel voordelig als nadelig kan uitvallen.

Wat is het verschil tussen forex en CFD's?

Forex omvat alleen valuta's, terwijl CFD's (contracts for difference) andere activacategorieën omvatten, zoals aandelen en grondstoffen, evenals valuta's. U kunt dus rechtstreeks in forex handelen, of u kunt CFD's verhandelen op forexparen.

Hoe kan ik meer te weten komen over forex of CFD-trading?

Er zijn veel gratis tutorials en video's online. Een goede plaats om te beginnen is door de Libertex-blog met educatieve inhoud te lezen en te oefenen met een demoaccount.

Is handelen moeilijk?

Het hangt ervan af hoeveel tijd en moeite u in het leerproces steekt. Het zal soms zeker een uitdaging zijn, maar het proces zou soepeler moeten verlopen naarmate u de handelsstijl vindt die voor u werkt en uw eigen beleggingsstijl ontwikkelt.

Waarom slaan handelaren de plank mis?

De meeste handelaren slaan de plank mis wanneer zij proberen om van de ene dag op de andere een succes te boeken en hun risico's niet naar behoren beheersen.

Is forexhandel oplichterij?

Nee, de valutamarkt is legitiem en is in feite de grootste financiële markt ter wereld. Er zijn echter frauduleuze forexbrokers en handelsplatformen, dus zorg ervoor dat het door u gekozen platform een goede reputatie heeft en over een vergunning beschikt.

Is forex- of forex-CFD-handel illegaal?

Elk land heeft andere voorschriften met betrekking tot de regelgeving voor brokers en de mate van hefboomwerking die voor particuliere cliënten beschikbaar is. Sommige verbieden echter de ene vorm van handelen en de andere niet. De CFD-handel is bijvoorbeeld illegaal in de VS, wat betekent dat CFD's op forex niet beschikbaar zijn voor Amerikaanse burgers. Forexhandel is echter wel legaal in de VS.

Is handelen veilig?

Elke vorm van handelen brengt risico's met zich mee. Het bedrag dat u kunt verliezen hangt af van uw eigen risicobeheer en discipline. Dat gezegd hebbende, handelen met ongereguleerde brokers is niet veilig, ongeacht uw risicobeheer.

Hoe wordt forex belast?

De manier waarop forexhandel wordt belast, verschilt van land tot land. In de meeste gevallen moeten Forexhandelaren vermogenswinstbelasting betalen over alles wat ze verdienen.

Waarom handelen met Libertex?

- Krijg gratis toegang tot een gratis demorekening.

- U krijgt technische ondersteuning van een operator, 5 dagen per week, van 9 uur 's morgens tot 9 uur 's avonds (Centraal Europese Standaard Tijd).

- Maak gebruik van een vermenigvuldiger tot 1:30 (voor particuliere klanten).

- Werk op een platform voor elk apparaat: Libertex en MetaTrader.

85% van de rekeningen van particuliere beleggers verliest geld