Der Unterschied zwischen CFDs und Forex: Was Anfänger wissen sollten

Der Begriff "Forex" - auch bekannt als Devisenhandel, Währungsumtausch oder unter dem Akronym "FX" - bezieht sich auf den Devisenhandel oder auf Transaktionen zwischen Währungen.

Heute gilt der Devisenmarkt als der wichtigste Markt der Welt, auf dem jeden Tag mit Währungen im Wert von über 5 Billionen US-Dollar gehandelt wird. Die Volumina aller Aktienmärkte der Welt zusammengenommen reichen nicht einmal annähernd an diese Zahl heran. Aber auch der CFD-Markt ist recht umfangreich. Die Zahl der Kunden, die jeden Monat mit CFD-Produkten handeln, hat allein im Vereinigten Königreich 560.000 erreicht. Es lohnt sich also, einen genaueren Blick auf beide Märkte zu werfen.

Jedermann ist wohl schon einmal mit einem Währungsumtausch in Berührung gekommen. Das naheliegendste Beispiel ist, wenn man in ein anderes Land reist und seine Währung in die Landeswährung umtauscht. Aber wenn es um den Handel geht, gibt es mehr Nuancen zu berücksichtigen.

Hintergrundinformationen

Beginnen wir damit, die Grundlagen des Devisenhandels zu erarbeiten. Der Kurs jeder Währung schwankt je nach ihrer Nachfrage im Verhältnis zu anderen Währungen. Mit anderen Worten: Je gefragter eine bestimmte Währung ist, desto höher wird ihr Kurs sein und umgekehrt. Und wenn Sie Zugang zu einem dezentralen Währungsmarktplatz haben, können Sie alle wichtigen Weltwährungen handeln. Sie werden mit einer Vielzahl von Marktteilnehmern zu tun haben, von den größten Finanzinstituten der Welt, die große Geldtransaktionen durchführen, bis hin zu einfachen Leuten, die hier und da ein paar Dollar umtauschen. Aber sie haben alle das gleiche Ziel - sie wollen entweder eine Währung kaufen und sie dann für mehr Geld verkaufen, als sie bezahlt haben, oder sie wollen eine Währung verkaufen und sie dann für weniger Geld zurückkaufen.

Bei CFDs handelt es sich um zeitlich befristete Kontrakte, die ihren Wert aus der Marktentwicklung von Vermögenswerten ableiten, bei denen es sich um Währungspaare oder andere Vermögenswerte (Aktien, Indizes, Rohstoffe, Kryptowährungen usw.) handeln kann. Da der CFD-Handel eine beliebte Form des Derivatehandels ist, kaufen Sie nicht die Vermögenswerte selbst, weshalb wir den Begriff "Basiswert" verwenden. Im Falle eines CFD-Trades auf EUR/GBP zum Beispiel besitzen Sie diese Währungen nicht. Stattdessen handeln Sie nur den steigenden oder fallenden Kurs innerhalb einer bestimmten Zeitspanne. In der Regel erstreckt sich die Laufzeit eines solchen Kontrakts über einen relativ kurzen Zeitraum.

Um sich in die Riege derjenigen einzureihen, die bereits an den Devisen- oder CFD-Märkten handeln, brauchen Sie nur einen Computer, eine Internetverbindung und ein Handelskonto, um Ihre Transaktionen durchzuführen. Natürlich müssen Sie auch etwas über den CFD-Handel lernen und üben.

Wie funktioniert der Devisenhandel?

Das Ziel des Devisenhandels ist es, auf die Wertveränderungen einer Währung im Verhältnis zu einer anderen zu spekulieren. Sie können dies tun, indem Sie eine Währung kaufen und sie dann zu einem höheren Kurs verkaufen, oder indem Sie sie zuerst verkaufen und dann zu einem niedrigeren Kurs zurückkaufen.

Um zu verstehen, wie dies in der Praxis funktioniert, müssen Sie wissen, was genau ein Währungspaar ist. Währungen werden im Verhältnis zu anderen Währungen bewertet. Wenn Sie Euro (EUR) kaufen, hängt der Kurs, den Sie zahlen, davon ab, ob Sie US-Dollar (USD), britische Pfund (GBP) oder eine andere Währung für diese Euros eintauschen.

Ein Währungspaar besteht aus einer Basiswährung und einer Gegen- oder Referenzwährung. Die Basiswährung ist die erste Währung im quotierten Kurs, während die Gegenwährung die zweite ist. Die Gegenwährung ist die Referenzwährung, in der die Basiswährung notiert wird.

Nehmen wir ein Beispiel für EUR/USD, das bei 1,1017-1,1019 notiert. In diesem Beispiel ist der EURO die Basiswährung und der USD die Referenzwährung. Der Kurs des Euro wird in USD angegeben. Sie würden also 1,1019 USD zahlen, um 1 Euro zu kaufen. Wenn Sie 1 Euro verkaufen wollten, würden Sie 1,1017 USD erhalten.

Bei den meisten Paaren wird die liquideste Währung in der Regel zuerst notiert. Wird der USD jedoch mit dem Britischen Pfund, dem Euro, dem Neuseeländischen Dollar oder dem Australischen Dollar gepaart, so steht der USD an zweiter Stelle.

Handelt es sich bei der Basiswährung um eine Fremdwährung, wird die Notierung als direkte Notierung bezeichnet. Falls die Basiswährung die Landeswährung ist, wird die Notierung als indirekte Notierung bezeichnet.

Währungspaare werden in drei Kategorien unterteilt:

- Die weltweit am häufigsten gehandelten Währungspaare werden als Majors bezeichnet. Dazu gehören EUR/USD, USD/JPY, GBP/USD, AUD/USD, USD/CHF, NZD/USD und USD/CAD. Sie werden feststellen, dass diese Paare alle den USD enthalten.

- Währungspaare, die zwei der oben genannten Währungen enthalten, aber nicht den USD, werden als Nebenwährungspaare (Minors) bezeichnet. Diese Paare werden auch als Cross-Währungspaare oder Crosses bezeichnet. Beispiele sind EUR/GBP, AUD/JPY and GBP/CAD.

- Exotische Währungspaare umfassen eine Major-Währung und eine weitere. Die zweite Währung ist in der Regel die Währung eines Schwellenlandes wie der Türkei, Thailands oder Südafrikas. Zu den exotischen Währungen gehören aber auch die Währungen von recht entwickelten Ländern wie Singapur und Hongkong.

Ein wichtiger Aspekt des Devisenhandels ist die Liquidität. Wenn zwei Länder eine gesunde Handelsbeziehung haben, sollte das Währungspaar mit den beiden jeweiligen Währungen sehr liquide sein. Andererseits kann ein Währungspaar, das die Währungen von zwei Ländern enthält, die keine Handelsbeziehungen unterhalten, illiquide sein.

Die Major- und Minor-Währungspaare werden aufgrund der hohen Liquidität am häufigsten gehandelt. Diese Paare können mit jedem Zeithorizont gehandelt werden, da der Spread eng ist. Exotische Paare können gehandelt werden, erfordern aber größere Kursbewegungen, um die Handelskosten zu decken. Das bedeutet, dass Sie ein hohes Maß an Volatilität oder einen längeren Zeitrahmen benötigen.

Wie funktioniert der Handel mit CFDs?

Wie bereits erwähnt, ermöglicht Ihnen der Handel mit CFDs die Spekulation auf das Steigen und Fallen von sich schnell bewegenden Finanzmärkten (oder Finanzinstrumenten), wie z. B. Aktien, Indizes, Rohstoffen, Währungen und anderen liquiden Vermögenswerten. Aber wir haben noch nicht erklärt, wie der Handel abläuft.

Wenn Sie einen CFD-Trade abschließen, kaufen oder verkaufen Sie eine Anzahl von Einheiten des von Ihnen gewählten Finanzinstruments, je nachdem, in welche Richtung sich der Kurs Ihrer Meinung nach in Zukunft bewegen wird. Wenn Sie davon ausgehen, dass der Kurs des Basiswerts steigen wird, gehen Sie einen Long-Trade ein. Wenn Sie glauben, dass der Kurs fallen wird, gehen Sie einen Short-Trade ein.Für jeden Punkt, den sich der Kurs des Basiswerts in die erwartete Richtung bewegt, gewinnen Sie ein Vielfaches der Anzahl der zuvor gekauften oder verkauften CFD-Einheiten. Bewegt sich der Kurs in die entgegengesetzte Richtung als erwartet, machen Sie einen Verlust.

Im Falle von CFDs auf Währungspaare bedeutet eine Long-Position, dass Sie die Basiswährung kaufen und auf die Referenzwährung faktisch short sind. Der Kurs wird steigen, wenn die Basiswährung stärker oder die Gegenwährung schwächer wird. Sie profitieren, wenn Sie die Position zu einem höheren Kurs schließen (dies wäre das beste Szenario und wird nicht garantiert).

Wenn Sie eine Short-Position eröffnen, verkaufen Sie die Basiswährung und kaufen die Referenzwährung. Der Kurs fällt, wenn die Basiswährung schwächer oder die Gegenwährung stärker wird. Sie können einen Gewinn erzielen, indem Sie die Position zu einem niedrigeren Kurs schließen (aber auch dieses Szenario kann nicht garantiert werden).

Es ist auch erwähnenswert, dass CFDs zu einer Gruppe von derivativen Finanzprodukten gehören, die den Einsatz von Hebeln erlauben. Allerdings sollten Trader über eine gewisse Erfahrung im Umgang mit Hebeln verfügen, bevor sie es mit CFDs versuchen, da Gewinne oder Verluste den investierten Betrag erheblich übersteigen können.

Beispiel für den Kauf eines CFD auf ein Währungspaar

Sie möchten CFD-Einheiten für EUR/GBP (0,8480/0,8490) im Wert von 20.000 € kaufen und erwarten, dass der Basiswert steigen wird. Nehmen wir an, der Broker hat für EUR/GBP einen Margin-Satz von 3,24 %. Sie müssen also 3,24 % des gesamten Positionswertes als Einschuss (Margin) hinterlegen, um den Trade eröffnen zu können. Bei diesem Trade beträgt Ihre Margin: (3,24 % * (20.000 * 0,8485)) = 549,82 £

Wenn Sie die Kursentwicklung richtig einschätzen:

Angenommen, der Kurs steigt in der nächsten Stunde um 50 Punkte. In diesem Fall verdienen Sie: 20.000 £ * 0,0050 = 100 £

Wenn Sie die Kursentwicklung falsch einschätzen:

Wenn der Kurs um 50 Punkte fällt, verlieren Sie 100 £.

Beispiel für den Verkauf eines CFD auf ein Währungspaar

In diesem Szenario erwarten Sie, dass der Kurs von EUR/USD (1,0680/1,0690) fallen wird, eventuell aufgrund von wirtschaftlichen Turbulenzen in Europa. Sie möchten also CFD-Einheiten im Wert von 20.000 € verkaufen.

Die Berechnungen sind ähnlich, wobei die Margin für die Position 3,24 % des gesamten Handelswertes beträgt: (3,32 % * (20.000 * 1,0685)) = 709,48 $.

Wenn der Kurs um 50 Punkte fällt, verdienen Sie 100 $. Wenn der Kurs um 50 Punkte steigt, verlieren Sie 100 $. Bitte bedenken Sie, dass Sie in all diesen Beispielen möglicherweise mehr verlieren als Sie einzahlen.

Arten von Handelsstrategien für Forex und CFDs

Es gibt mehrere Ansätze für die Analyse und den Handel mit Währungspaaren und CFDs auf Währungspaare:

- Die Fundamentalanalyse betrachtet die Unterschiede zwischen den Volkswirtschaften zweier Länder und wie sich diese auf die relative Stärke der einzelnen Währungen auswirken können. Dazu gehören Zinssätze, die Geldmenge und Handelsbilanzen.

- Die Technische Analyse betrachtet die Kursentwicklung des Paares. Kursmuster, Indikatoren sowie Unterstützungs- und Widerstandsniveaus werden verwendet, um potenzielle Einstiegspunkte zu identifizieren.

- Trader nutzen auch Nachrichten, Marktstimmungen und Algorithmen.

- Scalping-Strategien machen Vorhersagen für kurzfristige Kursbewegungen, die Sekunden oder Minuten dauern können.

- Daytrader nutzen die technische Analyse, um Trades zu identifizieren, die sie Minuten bis Stunden halten können. Sie schließen alle Positionen am Ende des Tages.

- Swing Trader halten Positionen für einige Tage in der Hoffnung auf größere Kursausschläge.

- Positionstrader und Trendfolger halten ihre Positionen bis zu einigen Jahren lang. Sie folgen größeren Trends oder Kursmustern.

Wichtige Begriffe

Bevor wir fortfahren, wollen wir uns auf die Begriffe und Konzepte konzentrieren, die Sie sowohl beim Forex-Handel als auch beim Handel mit Forex-CFDs benötigen.

Lotgrößen und wie man die Positionsgröße berechnet

Einer der verwirrendsten Aspekte des Forex-Handels und des Handels mit Forex-CFDs ist die Berechnung der Größe einer Position. Die Größe einer Position, d. h. die Höhe ihres Engagements auf dem Markt, hängt vom gehandelten Kurs, der Lotgröße und der Anzahl der Lots ab.

Was ist also ein Lot? Ein Lot ist die standardisierte Handelsgröße für Währungen. Ein Lot entspricht 100.000 Einheiten der Basiswährung. Wenn Sie also 1 Lot EUR/USD zu 1,1019 kaufen, kaufen Sie 100.000 EUR, während Sie 110.190 USD bezahlen müssen.

Sie können auch kleinere Lots handeln:

- Mini-Lots entsprechen 10.000 Einheiten der Basiswährung

- Mikro-Lots sind 1.000 Einheiten der Basiswährung

- Nano-Lots sind 100 Einheiten der Basiswährung

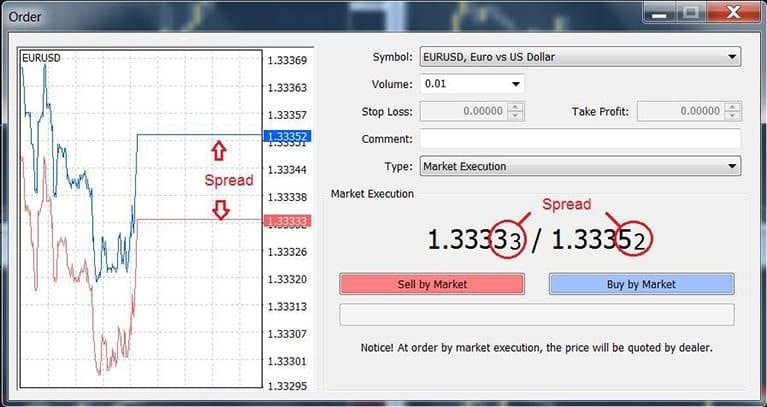

Was bedeutet Spread?

Sicherlich haben Sie das Wort "Spread" im Zusammenhang mit den Finanzmärkten schon oft gehört, aber kennen Sie auch seine genaue Bedeutung?

Nun, auf den meisten Finanzmärkten gibt es drei Kurse: den Marktkurs, den Kaufkurs und den Verkaufskurs.

Der Begriff Spread bezeichnet die Differenz zwischen dem Angebots- (oder Verkaufs-) und dem Nachfrage- (oder Kauf-) Kurs und wird für alle Vermögenswerte und ihre Derivate verwendet.

Kurz gesagt, der Spread ist die Differenz zwischen dem Verkaufskurs und dem Kaufkurs.

Am Rand des Charts sehen Sie den Kurs, zu dem Sie die erste Währung kaufen können, und vergleichen ihn dann mit der zweiten Währung.

Angenommen, der Verkaufskurs für EUR/USD liegt bei 1,300. Wenn Sie 1 € kaufen möchten, müssen Sie 1,30 $ bezahlen. Daher wäre es ratsam, den Kauf zu tätigen, wenn Sie der Meinung sind, dass der EUR gegenüber dem USD steigen wird. Mit anderen Worten: Sie sollten nur dann kaufen, wenn Sie der Meinung sind, dass Sie in der Zukunft Ihren 1 € für einen höheren Betrag verkaufen können als die 1,30 $, die Sie dafür bezahlt haben.

Wenn Sie verkaufen möchten, zeigt Ihnen der Chart den Kurs, zu dem Sie die erste Währung für die zweite verkaufen können.

Wenn der Verkaufskurs für EUR/USD bei 1,300 liegt, könnten Sie 1 € zu diesem Preis verkaufen. Es ist jedoch nur ratsam zu verkaufen, wenn Sie der Meinung sind, dass der Kurs des EUR gegenüber dem US-Dollar fallen wird. Denn dann könnten Sie denselben Euro für weniger als die 1,30 Dollar zurückkaufen, die Sie bei der Eröffnung der Position bezahlt haben.

Was ist ein Pip?

Ein Pip - die Abkürzung für Punkt in Prozent - ist ein sehr kleines Maß für die Kursveränderung eines Währungspaares. Er kann entweder in Form des quotierten Kurses oder in Form der zugrunde liegenden Währung ausgedrückt werden. Ein Pip ist eine standardisierte Einheit und stellt den kleinsten Betrag dar, um den sich der Kurs einer Währung ändern kann.

Wenn Sie sehen, dass der Kurs des Währungspaares EUR/USD von 1,3600 auf 1,3650 gestiegen ist, können Sie dies als einen Anstieg von 50 Pips beschreiben. Wenn Sie also bei 1,36 gekauft haben und dann bei 1,3650 verkaufen, beträgt Ihr Gewinn 50 Pips. Dies soll natürlich nur als Beispiel dienen.

Der tatsächliche Gewinn oder Verlust, den Sie erhalten, hängt vom Betrag der Währung ab, die Sie gekauft haben. Wenn Sie beispielsweise Mikro-Lots (1.000 Einheiten) kaufen und mit einem auf US-Dollar lautenden Konto handeln, beträgt der Pip-Wert 0,1 $. Wenn Ihr Gewinn/Verlust also 50 Pips betrug, bedeutet dies, dass Sie 5 $ gewonnen/verloren haben. Wenn Sie Mini-Lots (eine Einheit von 10.000) gekauft haben, erhöht/verringert sich der Pip-Wert auf 1 $, sodass Ihr Gewinn/Verlust 50 $ beträgt. Ähnlich verhält es sich beim Kauf eines Standard-Lots (100.000 Einheiten): Der Pip-Wert steigt/fällt auf 10 $, was einem Gewinn/Verlust von 500 $ entspricht.

Der gleiche Pip-Wert gilt für alle Paare, bei denen der US-Dollar an zweiter Stelle steht. Wenn der US-Dollar jedoch als erste Währung aufgeführt ist, sieht der Pip-Wert anders aus. Um diesen neuen Pip-Wert zu berechnen, müssen Sie den normalen Pip-Wert durch den aktuellen Wechselkurs dividieren. Wenn Ihr Währungspaar z.B. USD/CHF ist, müssen Sie 0,10 $ (Wert eines Mikro-Lots) durch 0,9435 (der aktuelle Wechselkurs für CHF) dividieren, um 0,1060 $ (neuer Pip-Wert) zu erhalten. Wenn der JPY Teil Ihres Währungspaares ist, wie z. B. USD/JPY, müssen Sie die gleichen Schritte befolgen und Ihr Ergebnis am Ende mit 100 multiplizieren.

Was ist ein Hebel?

Ein Hebel bedeutet im Wesentlichen, etwas Kleines einzusetzen, um etwas Größeres zu bewirken. Im speziellen Fall des Devisenhandels bedeutet dies, dass Sie einen kleinen Kapitalbetrag auf Ihrem Konto haben, mit dem Sie einen größeren Betrag an anderer Stelle auf dem Markt bewegen.

Wenn Ihnen beispielsweise ein Hebel von 1:100 angeboten wird, bedeutet dies, dass Sie mit 100 Mal mehr Geld handeln können, als Sie ursprünglich eingezahlt haben. Das heißt, wenn Sie in 100.000 EUR/USD investieren wollen, benötigen Sie nur noch 1.000 €. Diese Art von Trades sind jedoch mit einem viel höheren Risiko verbunden. Nehmen wir an, Sie verwenden einen Hebel von 1:100: Ihre Verluste würden dann mit einem Faktor von 100 multipliziert werden. Entscheiden Sie sich also nur dafür, wenn Sie sich ganz sicher sind.

Vor- und Nachteile des Einsatzes eines Hebels

- +Erhöhung des Gewinnpotenzials

Der erste und wahrscheinlich wichtigste Vorteil des Handels mit einem Hebel ist, dass er die Möglichkeit bietet, mehr zu verdienen, wenn sich der Markt zu Ihren Gunsten entwickelt.

- -Erhöhung der potenziellen Verluste

Ebenso werden die Auswirkungen des Trades erhöht, wenn er Verluste macht. Es besteht also die Möglichkeit, dass Sie viel mehr verlieren, als Sie ursprünglich eingezahlt haben.

- +Erhöhung der Kapitaleffizienz

Betrachten Sie es so: Wenn es zwei Tage dauert, um mit Positionen ohne Hebel 100 £ zu verdienen, braucht es mit einem Hebel eine viel kürzere Zeit, um das gleiche Ergebnis zu erzielen. Das bedeutet, dass Ihr Kapital häufiger reinvestiert werden kann (nur wenn Sie gewinnbringende Trades haben).

- -Erhöhung des Risikos auf Ihrem Konto

Gehebelte Positionen sind nicht auf den Betrag Ihres Trades und das Guthaben auf Ihrem Handelskonto beschränkt. Ihr Broker kann also Ihr Handelsguthaben so lange sperren, bis Sie die geforderte Margin leisten.

- +Gleicht eine geringe Volatilität aus

Ein weiterer wichtiger Vorteil des Hebels, insbesondere beim Devisenhandel, besteht darin, dass er eine geringe Volatilität ausgleicht. Und da sich volatile Märkte in größeren Zyklen bewegen als stabile Instrumente, kann dies für Spekulanten von Vorteil sein.

- -Es fallen mehr Gebühren an

Es fallen Kreditgebühren und die Margin an, die Ihre Gewinne aufzehren können (sofern Sie überhaupt welche erzielen, was ebenfalls nicht garantiert ist).

Bullen und Bären: Long-Positionen vs. Short-Positionen

Die Begriffe "Bulle" und "Bär" werden verwendet, um die beiden Arten von Tradern zu bezeichnen, denen wir auf dem Devisenmarkt begegnen.

Es überrascht nicht, dass Bullen am häufigsten in Bullenmärkten zu finden sind. Sie sind optimistisch und erwarten steigende Kurse, weshalb sie Long-Positionen eröffnen. Eine Long-Position auf den Devisen- oder Forex-CFD-Märkten bezieht sich auf den Kauf eines Währungspaares in der Hoffnung, dass dessen Kurs steigen wird.

Bären hingegen sind in der Regel in Bärenmärkten anzutreffen, in denen die Trader pessimistisch sind und mit fallenden Kursen rechnen, so dass sie sich für Short-Positionen entscheiden. Bei Devisen und Forex-CFDs werden Short-Positionen eröffnet, wenn der Trader ein Währungspaar oder einen Kontrakt für das Paar verkauft, in der Hoffnung, dass dessen Wert fällt.

Wie man den Handel mit Devisen und CFDs lernt

Jede Art des Handels erfordert ständiges Lernen. Auch wenn Sie bereits über einige Erfahrung verfügen, gibt es immer Bereiche, in denen Sie Ihre Fähigkeiten verbessern können.

Sie können mit einem Demokonto beginnen (was Sie bei Libertex kostenlos tun können), und je mehr Sie üben, desto weniger schwierig werden neue Märkte für Sie sein. Einige der wichtigsten Lektionen, die Sie lernen werden, haben mit der Art und Weise zu tun, wie Sie reagieren, wenn Sie Geld verdienen und wenn Sie Geld verlieren. Es ist also eine gute Idee, auf ein Live-Konto umzusteigen, nachdem Sie mit einem Demokonto die Höhen und Tiefen erlebt und Ihre ersten Verluste erlitten haben, wenn auch in einer Übungsumgebung.

Um Ihr Trading zu verbessern, können Sie Bücher über die technische Analyse und Fundamentalanalyse, Strategien und mehr lesen. Es lohnt sich auch, etwas über Wirtschaft und Geldpolitik zu lernen, denn beides beeinflusst den Wert von Währungen. Außerdem gibt es im Internet zahlreiche Lehrvideos und Artikel zu diesen Themen.

Darüber hinaus sollten Sie ein Tagebuch führen, sich Ziele setzen und Ihre Fortschritte verfolgen. Je systematischer Sie den Lernprozess angehen, um so effizienter wird er sein.

Die wichtigsten Unterschiede zwischen Forex und CFDs

Lassen Sie uns nun die wichtigsten Unterschiede zwischen den beiden Instrumenten aufzeigen. Sehen Sie sich die nachstehende Tabelle an.

|

Forex vs. CFD |

||

|

Forex |

CFD |

|

|

Auswahl an Instrumenten |

Begrenzt auf Währungen |

Ein breites Spektrum an Basiswerten |

|

Kontraktgrößen |

Einheitlich für verschiedene Währungen |

Unterschiedlich je nach Basiswert (Lots, Aktien, Unzen usw.) |

|

Denomination des Kontrakts |

In der quotierten Währung |

In der Währung des Kontrakts |

|

Wie Trades abgewickelt werden |

Durch die Lieferung eines bestimmten Betrags der Basiswährung |

Barausgleich, basierend auf der Differenz zwischen dem Kurs bei Eröffnung und bei Schließung der Transaktion |

|

Markteinflüsse |

Fundamentale Faktoren, wie globale makroökonomische Ereignisse und wirtschaftliche Faktoren |

Faktoren, die sich auf das gehandelte Instrument auswirken, häufig das Angebot und die Nachfrage |

|

Kosten beim Handel |

Abhängig vom Spread |

Abhängig vom Spread + Handelskonditionen für einen bestimmten Trade |

Vor- und Nachteile des Forex-Handels

- +Hohe Liquidität

Der Devisenmarkt ist der liquideste Markt der Welt mit einem Handelsvolumen im Wert von über 5 Billionen US-Dollar. Das bedeutet, dass Sie mehr Positionen eröffnen und schließen können als auf anderen, weniger liquiden Märkten.

- +Geringe Volatilität

Es gibt weniger Variablen, die den Kursunterschied zwischen zwei Währungen beeinflussen.

- +24-Stunden Verfügbarkeit

Der Devisenmarkt ist 24 Stunden am Tag und 5 Tage die Woche geöffnet, so dass Sie Ihre Trades nicht so genau timen müssen wie bei Aktien.

- +Schwer manipulierbar

Der Devisenmarkt ist so groß, dass kein einzelnes Unternehmen den Marktkurs über einen längeren Zeitraum hinweg steuern kann.

- -Marktrisiken

Alle Handelsinstrumente sind mit zahlreichen Marktrisiken verbunden. Politische, wirtschaftliche und geopolitische Faktoren können zu einer erhöhten Volatilität beitragen, die den Handel schwierig und unrentabel machen kann.

- -Gaps am Wochenende

Da die Devisenmärkte 24 Stunden am Tag gehandelt werden, müssen sich Devisenhändler nicht um die nächtlichen Gaps sorgen, die an anderen Märkten auftreten. Allerdings sind die Devisenmärkte an den Wochenenden geschlossen, was zu Gaps bei den Kursen führen kann. Forex-Trader sollten vorsichtig sein, wenn sie über das Wochenende Positionen halten.

- -Kontrahentenrisiken

Devisen werden nicht wie Aktien und andere Instrumente an zentralen Börsen gehandelt. Dies hat zur Folge, dass der Handel weniger überwacht wird und die Trader im Falle der Insolvenz eines Brokers möglicherweise nicht geschützt sind.

- -Regulatorische Risiken

Forex-Broker werden von verschiedenen Aufsichtsbehörden reguliert, abhängig vom Land, in dem der Broker ansässig ist. Trader sollten immer darauf achten, dass ihr Broker von einer seriösen Aufsichtsbehörde zugelassen ist.

Vor- und Nachteile des Handels mit CFDs

- +Große Auswahl an Märkten

CFDs bieten die Möglichkeit, von einem Konto aus auf verschiedenen Finanzmärkten zu handeln. Viele Broker, die sich auf diese Instrumente spezialisiert haben, bieten CFDs auf Währungen, Aktien aus verschiedenen Märkten der Welt sowie auf andere Arten von Finanzinstrumenten wie Gold, Silber, Öl, Aktienindizes, Sektoren, Rohstoffe, Staatsanleihen, Währungen usw. an. Dies ermöglicht den Tradern, zu diversifizieren und sich abzusichern.

- +Zugang zu Vermögenswerten, die in Ihrer Region nicht verfügbar sind

CFDs ermöglichen ein Engagement auf verschiedenen Märkten weltweit, selbst wenn der direkte Handel in Ihrer Region nicht erlaubt ist. Weltweites Engagement und Diversität sind keine Schlupflöcher, sondern eher erfreuliche Eigenschaften.

- +Verlängerte Handelszeiten

Viele Broker bieten ihren Kunden verlängerte Handelszeiten an, was bedeutet, dass sie mit bestimmten Instrumenten oder Märkten, wie dem FTSE und dem Dow, arbeiten können, auch wenn der zugrunde liegende Markt für den Tag geschlossen ist.

- +Flexibilität

Händler können so lange ihre Positionen halten, wie sie wollen: CFDs haben kein festgelegtes Fälligkeitsdatum. Es gibt auch keine feste Kontraktgröße, was bedeutet, dass Trader mit beliebig großen Volumina arbeiten können.

- -Variierende Liquidität

Die Preise von CFDs spiegeln direkt das Geschehen auf dem zugrunde liegenden Markt wider. Wenn Sie also einen Vermögenswert mit geringer Liquidität wählen, wird das Instrument daran nichts ändern.

- -Kein Eigentum

Händler können den Kontrakt besitzen, aber nicht den Vermögenswert, was bedeuten kann, dass sie auf die Vorteile, die mit dem Besitz einhergehen, verzichten müssen. Für Währungen ist dies weniger relevant, für Vermögenswerte wie Aktien und Indizes jedoch sehr wichtig.

- -Risiko der übermäßigen Handelstätigkeit

Da CFDs im Vergleich zu einigen Basiswerten niedrigere Einstiegshürden (d. h. einen geringeren Kapitaleinsatz) haben, können Trader dazu neigen, zu viel zu handeln. Dies kann zu leichtsinnigen Entscheidungen und größeren Verlusten führen.

Welches Handelsinstrument sollten Sie wählen?

Wenn es um Forex- vs. CFD-Handel geht, gibt es keine eindeutige Antwort darauf, welches Instrument besser ist. Sie haben viele Unterschiede auf technischer Ebene, aber auch viele Gemeinsamkeiten. Bevor Sie sich für einen der beiden Wege entscheiden, sollten Sie sich über beide informieren und mit beiden üben, um möglichst realitätsnahe Handelserfahrungen zu sammeln. Sie verstehen vielleicht, wie bestimmte Instrumente auf dem Papier funktionieren, haben aber eine ganz andere Vorstellung von ihnen, wenn Sie sie in Aktion sehen.

Der Handel auf hochliquiden Märkten und mit hochliquiden Instrumenten ist in der Regel ein guter Einstieg in den Handel. Wenn Sie also ein Anfänger sind, sollten Sie lieber mit Devisenpaaren oder CFDs auf liquide Instrumente handeln. Aber ansonsten gibt es keine klaren Leitlinien, an die man sich halten könnte. Sie müssen versuchen, die Art von Instrument zu finden, die am besten zu Ihrer Persönlichkeit, Ihren Fähigkeiten, Ihrem Kapital, Ihrer Risikotoleranz und Ihren Zielen passt.

Es ist nicht ungewöhnlich, dass Trader mit mehreren Instrumenten gleichzeitig arbeiten. Sie müssen sich also möglicherweise gar nicht zwischen Forex und CFDs entscheiden. Vielleicht finden Sie einen Weg, ihre Vorteile zu nutzen und ihre Nachteile zu minimieren. Aber denken Sie daran, dass Sie sich dem Risiko von Verlusten nicht entziehen können, ganz gleich, für welche Instrumente Sie sich entscheiden.

Wie beginne ich den Handel mit Devisen oder CFDs auf Devisen?

Unabhängig davon, wo Sie in der Debatte CFD vs. Forex stehen, sollten Sie diese Grundprinzipien beachten:

- Trader, die keine oder nur wenig Erfahrung mit Forex oder CFDs auf Devisen haben, sollten Währungspaare mit hohem Handelsvolumen wählen. Im Allgemeinen sind dies die Währungen der größten Volkswirtschaften der Welt, wie die Vereinigten Staaten, die Europäische Union, das Vereinigte Königreich, Japan und die Schweiz.

- Verfolgen Sie alle wirtschaftlichen Ereignisse, die sich auf Ihre Vermögenswerte/Basiswerte auswirken können. Währungen können unter anderem durch die Veröffentlichung von makroökonomischen Daten großer globaler Volkswirtschaften und durch wirtschaftliche Entscheidungen ihrer Notenbanken beeinflusst werden. Das Wissen um diese Art von Entwicklungen kann Ihnen viel über die Stärke oder Schwäche Ihrer Währungen verraten.

- Legen Sie einen Zeitplan für den Handel fest. Die optimale Zeit für den Handel ist die Zeit, in der das Volumen am höchsten ist. Diese fällt in der Regel mit den Eröffnungs- und Schlusszeiten des Handels an den größten Devisenbörsen, z. B. in New York, London und Tokio, zusammen.

- Nutzen Sie die technische Analyse. Bei dieser Art der Analyse werden Charts verwendet, um aktuelle Kurstrends zu studieren und zukünftige Trends zu antizipieren.

- Wenn Sie einen Hebel einsetzen wollen, dann tun Sie es richtig. So müssen Sie beispielsweise einen Stop-Loss festlegen, also einen überschaubaren Verlust für jeden Trade. Auf diese Weise können Sie einen Teil der Verluste vermeiden, indem Sie eine Position schließen, die sich nicht wie erwartet entwickelt hat.

Der nächste Schritt ist die Einrichtung eines kostenlosen Forex-Demokontos. Sobald Sie über ein Konto verfügen, können Sie üben, indem Sie Währungspaare oder CFDs auf beliebige Vermögenswerte auswählen und virtuelle Trades eröffnen. Wenn Sie nach und nach neue Strategien erlernen, werden Sie immer besser darauf vorbereitet sein, mit echtem Geld zu handeln. Wenn Sie jedoch in den Live-Handel einsteigen, denken Sie daran, dass auch erfahrene Trader Verluste erleiden, und Sie sollten immer angemessene Risiko- und Geldmanagementstrategien anwenden.

Häufig gestellte Fragen

Was bedeutet Forex?

Forex ist die Abkürzung für "Foreign Exchange" (Devisenhandel) und beinhaltet den Handel einer beliebigen Währung gegen eine andere Währung.

Was ist Forex, und wie funktioniert es?

Die Begriffe Forex, Forex-Handel und Devisenhandel beziehen sich auf den Handel mit Währungen. Devisen werden nicht wie Aktien an einer Börse, sondern im Freiverkehr (OTC-Markt) gehandelt. Das bedeutet, dass Währungstransaktionen direkt zwischen Banken und anderen Institutionen stattfinden. Forex-Trader können über Plattformen, die von Brokern bereitgestellt werden, Zugang zum Devisenmarkt erlangen.

Was bedeutet CFD?

CFD bedeutet Contract for Difference (Differenzkontrakt).

Was sind CFDs und wie funktionieren sie?

CFDs sind Finanzderivate, was bedeutet, dass Sie den Basiswert, mit dem Sie handeln, nicht besitzen, sondern auf dessen Wert spekulieren können. In diesem Fall zahlt der Trader die Differenz zwischen dem Abrechnungskurs bei Eröffnung und Schließung des Trades, die sich entweder zu seinen Gunsten oder zu seinen Ungunsten entwickeln kann.

Was ist der Unterschied zwischen Forex und CFDs?

Forex umfasst nur Währungen, während CFDs (Contracts for difference) neben Währungen auch andere Anlageklassen wie Aktien und Rohstoffe umfassen. Sie können also direkt mit Devisen handeln, oder Sie können CFDs auf Devisenpaare handeln.

Wie kann ich mehr über den Forex- oder CFD-Handel erfahren?

Es gibt viele kostenlose Anleitungen und Videos im Internet. Ein guter Anfang ist das Lesen des Libertex-Blogs mit lehrreichen Inhalten und das Üben auf einem Demokonto.

Ist das Handeln schwierig?

Es hängt davon ab, wie viel Zeit und Mühe Sie dem Lernen widmen. Es wird sicherlich manchmal eine Herausforderung sein, aber der Prozess sollte reibungsloser verlaufen, wenn Sie den Handelsstil finden, der für Sie funktioniert, und Ihren eigenen Ansatz für den Handel entwickeln.

Warum scheitern Trader?

Die meisten Trader scheitern, wenn sie versuchen, über Nacht erfolgreich zu sein, und ihr Risiko nicht richtig einschätzen.

Handelt es sich beim Forex-Trading um Betrug?

Nein, der Devisenmarkt ist legitim und in der Tat der größte Finanzmarkt der Welt. Es gibt jedoch auch betrügerische Forex-Broker und Handelsplattformen. Vergewissern Sie sich daher, dass die von Ihnen gewählte Plattform seriös und lizenziert ist.

Ist der Handel mit Devisen oder CFDs auf Devisen illegal?

Jedes Land hat unterschiedliche Vorschriften bezüglich der Regulierung von Brokern und der Höhe der für Kleinanleger verfügbaren Hebel. Einige Länder verbieten jedoch die eine Form des Handels, nicht aber die andere. Zum Beispiel ist der CFD-Handel in den USA illegal, d.h. CFDs auf Devisen sind für US-Bürger nicht erhältlich. Der Devisenhandel selbst ist jedoch in den USA legal.

Ist das Handeln sicher?

Jede Art von Handel ist mit Risiken verbunden. Der Betrag, den Sie verlieren können, hängt von Ihrem eigenen Risikomanagement und Ihrer Disziplin ab. Der Handel mit unregulierten Brokern ist jedoch unabhängig von Ihrem Risikomanagement nicht sicher.

Wie wird Forex besteuert?

Die Art und Weise, wie der Devisenhandel besteuert wird, ist von Land zu Land unterschiedlich. In den meisten Fällen müssen Forex-Trader eine Kapitalertragssteuer auf ihre Gewinne zahlen.

Haftungsausschluss: Die Informationen in diesem Artikel sind nicht als Anlageberatung gedacht und stellen keine andere Form der Beratung oder Empfehlung dar, die von Libertex angeboten oder unterstützt wird. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

Warum sollten Sie mit Libertex handeln?

- Erhalten Sie Zugang zu einem kostenlosen Demokonto.

- Sie bekommen an 5 Tagen in der Woche von 9 bis 21 Uhr (mitteleuropäische Standardzeit) technische Unterstützung durch einen Mitarbeiter.

- Verwenden Sie einen Hebel von bis zu 1:30 (für Kleinanleger).

- Arbeiten Sie mit einer Plattform, die für jedes Gerät geeignet ist: Libertex und MetaTrader.

85 % der Konten von Kleinanlegern verlieren Geld