Beste kurzfristige Geldanlagen im Jahr 2023

Der durchschnittliche Zinssatz für Sparkonten liegt aktuell bei nur 0,19 %, viel ist es nicht. Wenn Sie den einfachen Sparrechner von Bankrate nutzen, um ein paar simple Kennzahlen zu berechnen, wird das Problem ziemlich schnell deutlich werden. Stellen Sie sich vor, Sie zahlen 10.000 € auf ein Sparbuch ein und noch zahlen monatlich 300 € für die nächsten 10 Jahre zusätzlich ein. Mit einem Jahreszins von 0,06 % verdienen Sie an dem angelegten Kapital über die Laufzeit von 10 Jahren nur 532,61 € an Zinsen.

Bitte beachten Sie folgende Information: Wir bieten keine Finanzberatung an. Unsere Artikel dienen dem reinen Bildungszweck. Wir hoffen, dass dieser Artikel Ihnen als Ausgangspunkt für weitere Nachforschungen dienen wird, bevor Sie sich dann für eine Strategie entscheiden, die am besten zu Ihrer individuellen Situation passt.

Was sind kurzfristige Geldanlagen?

Kurzfristige Geldanlagen – auch als temporäre Anlagen oder marktgängige Wertpapiere bekannt – sind Anlagen, die eine hohe Liquidität vorweisen können. Darunter versteht man die Möglichkeit, diese Anlagen bei Bedarf leicht in Bargeld umwandeln zu können. Einige kurzfristige Investitionsmöglichkeiten, wie z. B. ein Cash Management Konto, werden häufig von Händlern in Anspruch genommen, die in kommenden 2 Jahren oder sogar in einem kürzerem Zeitraum liquide Mittel benötigen. Andere Anlagen, wie CDs, sind eher für einen Zeitraum von 3 bis 5 Jahre geeignet.

3-5 Jahre sehen zwar wie ein langer Zeitraum aus, aber für der Welt des Investments ist ein relativ kurzer Zeithorizont. Als langfristig gelten in der Regel Anlagen mit einer Laufzeit von 7 bis 10 Jahren, wobei es dazu keine festen Regelungen gibt.

Die folgende Tabelle beinhaltet alle in diesem Artikel besprochenen kurzfristigen Anlagemöglichkeiten, sortiert nach den jeweiligen Laufzeiten.

|

Laufzeit |

Anlageformen |

|

2 Jahre oder weniger |

|

|

2 bis 3 Jahre |

|

|

3 bis 5 Jahre |

|

Und jetzt werden wir jede erwähnte Art der kurzfristigen Geldanlage im Vergleich besprechen. Für eine bessere Orientierung sind sie nach Laufzeit sortiert, Sie können einfach zu der Anlageart und Laufzeit gehen, der Ihren Bedürfnissen am ehesten entspricht.

Kurzfristige Geldanlage mit einer Laufzeit von 2 Jahren oder weniger

Cash Management Konten

Diese Konten verbinden in sich die Eigenschaften und Vorteile von Giro-, Spar- und Anlagekonten. Der Zugriff darauf erfolgt von einer bequemen Plattform. Diese Konten werden nicht den Banken, sondern von anderen Finanzdienstleistern wie mobilen Trading-Apps, Robo-Advisors und Online-Investmentunternehmen angeboten.

Mithilfe eines Cash Management Kontos können Sie die üblichen Banking-Geschäfte wie das Bezahlen von Rechnungen und den Empfang von Einzahlungen erledigen. Zusätzlich können Sie aber auch über das Konto eine Investition tätigen. Je nach Anbieter erhalten Sie zu dem Konto eine Debitkarte, ein Scheckbuch oder sogar beides.

Im Gegensatz zu vielen klassischen Banken verlangen die Betreiber der Cash Management Konten üblicherweise keine Gebühren für die Bankdienstleistungen. Dafür verdienen sie Ihr Geld dank der Investitionsgebühren und durch zusätzliche Angebote wie Finanzcoaching usw.

Eine Zusammenfassung zu Cash Management Konten:

- Möglicher Zinssatz: 0,25 % bis 0,5 %

- Risiko: Gering

- Liquiditätsniveau: Hoch

Vorteile: Viele Konten erheben keine Gebühren und diese kurzfristige Geldanlage ist mit einer FSCS-Versicherung bis zu einer Million Euro abgesichert.

Nachteile: Die Renditen können bei dieser Art der kurzfristigen Geldanlage niedriger sein als die von hochverzinslichen Sparkonten.

Sparkonten mit hoher Rendite

Wir haben bereits erwähnt, dass ein übliches Sparkonto einen Jahreszins von nur 0,06 % bieten kann. Aber es ist nicht der Fall, falls Sie sich für ein Sparkonto mit hoher Rendite entscheiden sollten. Diese Art von Konten bieten in der Regel das 20- bis 25-fache an Zinsen für ihre Kunden.

Warum investieren dann nicht alle ihr Kapital in diese kurzfristige Geldanlage mit hoher Rendite? Nun, es hat schon bestimmte Gründe: Die Banken, die diese Konten anbieten, haben sonst recht wenige Funktionen und Dienstleistungen, die für ihre Kunden nützlich sein können. Viele dieser Banken sind auf Investitionen spezialisiert und bieten daher kein Girokonto, Tagesgeldkonto oder Bankkarten an. Manchmal wird sogar verlangt, dass alle Kontobewegungen per elektronischer Banküberweisung erfolgen sollen. Darüber hinaus können diese Banken auch ein bestimmtes Guthaben auf dem Konto sowie eine monatliche Einzahlung in einer bestimmten Höhe von den Kunden verlangen. Also, deswegen müssten Sie unbedingt einen Vergleich starten und dabei viele Banken einbeziehen, wenn Sie ein Sparkonto mit hoher Rendite in einer Bank, die Ihren Vorstellungen entspricht, eröffnen möchten.

Eine Zusammenfassung zu Sparkonten mit hoher Rendite:

- Möglicher Zinssatz: über 0,5 %

- Risiko: Gering

- Liquiditätsniveau: Hoch

Vorteile: Die FSCS-Versicherung schützt bei der Nutzung dieses Kontos bis zu 250.000 €. Über mobile Banking-Apps können Sie Ihr Kapital jederzeit von unterwegs verwalten. Eine kurzfristige Geldanlage mit Zinsen.

Nachteile: Obwohl diese Sparkonten sehr liquide sind, können Sie nur 6 Mal pro Monat Geld abheben oder überweisen. Andernfalls könnte die Bank das Geschäftsverhältnis mit Ihnen beenden.

Kurzfristige Staatsanleihen oder Treasury Bills

Es gibt drei Arten von Staatsanleihen, aber für sehr kurzfristige Geldanlage werden wir uns auf Treasury Bills (auch T-Bills genannt) konzentrieren. Diese Art von Anlage ist sehr sicher, da sie von der US-Bundesregierung ausgegeben und akzeptiert werden, die ein AAA-Kreditrating hat.

Sie können T-Bills in 100 €-Schritten erwerben und sie werden über TreasuryDirect oder über eine Bank bzw. einen Makler angeboten. Die meisten T-Bills haben feste Laufzeiten von 4, 13, 26 bzw. 52 Wochen. Tatsächlich gibt es auch bestimmte Arten von T-Bills, die schon nach wenigen Tagen fällig werden.

Eine Zusammenfassung zu Treasury Bills:

- Möglicher Zinssatz: 0,05 % - 0,4 %, je nach gewählter Laufzeit.

- Risiko: Gering

- Liquiditätsniveau: Hoch

Vorteile: Treasury Bills haben eine relativ kurze Laufzeit und gelten als eine kurzfristige sichere Geldanlage. Eine gute Wahl für eine kurzfristige Geldanlage für 1 Jahr.

Nachteile: Je kürzer die Laufzeit, umso niedriger ist der Zinssatz der kurzfristigen Geldanlage.

Kurzfristige Geldanlagen mit einer Laufzeit von 2 bis 3 Jahren

ETFs für kurzfristige Unternehmensanleihen

Große Unternehmen geben manchmal Unternehmensanleihen aus, um das daraus gewonnene Kapital zur Finanzierung ihrer eigenen Investitionen zu verwenden. Üblicherweise werden die Renditen aus diesen Anleihen in regelmäßigen Abständen an die Inhaber ausgezahlt, z. B. halbjährlich oder einmal pro Quartal.

Sie können in eine Unternehmensanleihe von einem bestimmten Unternehmen investieren oder die börsengehandelten Rentenfonds (ETF) als eine Investitionsmöglichkeit in Betracht ziehen. In ETFs sind Unternehmensanleihen von mehreren Unternehmen zusammengefasst, die alle unterschiedlicher Größe haben und aus verschiedenen Branchen stammen. Der bedeutendste Vorteil bei den ETFs ist, dass Sie damit Ihr Portfolio sehr gut diversifizieren können. Wenn ein Unternehmen aus vielen bankrott geht, sind die Verluste bei einem ETF nicht so hoch, als wenn Sie Ihr gesamtes Kapital in die Anleihen dieses einen Unternehmens angelegt hätten. Hinzu kommen noch regelmäßige Renditeauszahlungen von den Rentenfonds: In der Regel erhalten Sie einmal im Monat einen Zinsertrag.

Eine Zusammenfassung zu den kurzfristige Unternehmensanleihen-ETFs:

- Möglicher Zinssatz: 2 % oder mehr

- Risiko: Mittel

- Liquiditätsniveau: Hoch

Vorteile: Eine kurzfristige Geldanlage in ETF ist eine starke Möglichkeit, das eigene Portfolio zu diversifizieren und regelmäßige Zinsausschüttungen.

Nachteile: Es gibt keine Absicherung seitens des Staates, Sie könnten also das angelegte Kapital unter Umständen verlieren.

ETFs für kurzfristige Staatsanleihen

Staatsanleihen sind den Unternehmensanleihen sehr ähnlich, werden aber von der US-Regierung und ihren Behörden ausgegeben. Sie können, wie auch bei Unternehmensanleihen, einzelne Staatsanleihen erwerben oder sich stattdessen für einen Staatsanleihen-ETF entscheiden: Diese ETFs enthalten T-Bills, T-Notes, T-Bonds und Wertpapiere, die durch Hypotheken gesichert sind.

Eine Zusammenfassung zu den kurzfristigen US-Staatsanleihen-ETFs:

- Möglicher Zinssatz: 0,05 %-2 %

- Risiko: Gering

- Liquiditätsniveau: Hoch

Vorteile: Staatsanleihen werden von der US-Regierung ausgegeben und gelten als sehr sicher. Dies gilt auch für die ETFs.

Nachteile: Die Auswahl an ETFs ist relativ begrenzt. Es gibt nur 43 Staatsanleihen-ETFs im Vergleich zu den 86 Unternehmensanleihen-ETFs.

Geldmarktfonds

Ein Geldmarktfonds tätigt Investitionen in verschiedene Bankschuldverschreibungen, Staatsanleihen, Kommunal- und Unternehmenskredite und andere kurzfristige Wertpapiere. Die interessierten Investoren können die Anteile an den Fonds entweder direkt bei der Investmentfondsgesellschaft oder über einen Makler beziehen.

Da es sich dabei um einen Investmentfonds handelt, müssen Sie eine Gebühr zahlen, um die Verwaltungs- und Betriebskosten des Fonds zu decken. Die Höhe dieser Gebühr wird üblicherweise als Prozentsatz des Betrages gerechnet, den Sie in den Fonds investieren möchten. Wenn Sie also zum Beispiel in einem Jahr 1.000 € in einen Fonds investieren möchten und die jährliche Prozentsatz bei 0,75 % liegt, müssten Sie eine Gebühr in Höhe von 7,50 € bezahlen. Dafür wird keine Rechnung für diese Gebühr erstellt. Denn wenn Sie in einen Fonds investieren, wird die Gebühr direkt von Ihren Renditen abgezogen.

Eine Zusammenfassung zu Geldmarktfonds:

- Möglicher Zinssatz: 1 % bis 2 %

- Risiko: Mittel

- Liquiditätsniveau: Hoch

Vorteile: Einige Fonds beinhalten auch kommunale Wertpapiere, für die keine staatlichen oder bundesstaatlichen Steuern fällig werden.

Nachteile: Anleger müssen eine Gebühr zahlen, die die Rendite verringert. Die Fonds sind auch nicht durch eine FSCS-Versicherung geschützt.

Kurzfristige Geldanlagen mit einer Laufzeit von 3 bis 5 Jahre

Einlagenzertifikate

Ein Einlagenzertifikat (CD) ist ein Finanzprodukt, das oft Kreditgenossenschaften und Banken angeboten wird. Unter Umständen wird diese kurzfristige Geldanlage von der Sparkasse angeboten. Wenn Sie sich dafür entscheiden, müssen Sie eine Einzahlung machen und das Geld für eine bestimmte Zeit unberührt lassen. So erhalten Sie einen sehr guten Zinssatz auf Ihr angelegtes Geld. Banken bieten eine große Auswahl an verschiedenen Tarifen für CDs an, also schauen Sie sich gut um, vergleichen Sie sorgfältig und finden einen Zertifikat mit den besten Konditionen.

Eine Zusammenfassung zu Einlagenzertifikaten:

- Möglicher Zinssatz: 0,8 %

- Risiko: Gering

- Liquiditätslevel: Mittel

Vorteile: Die Anbieter von CDs bieten einen garantierten Zinssatz, daher ist es eine äußerst sichere kurzfristige Geldanlage für 3 Jahre.

Nachteile: Wenn Sie Geld vor der Ablauf der Frist abheben, werden Sie unter Umständen bestraft. Üblicherweise beträgt die Höhe der Strafe 3 bis 6 Zinsmonaten.

Ist die Börse ein guter Ort für kurzfristige Geldanlagen?

Ihnen ist eventuell bereits aufgefallen, dass wir die Aktien nicht in unsere Liste der besten kurzfristigen Geldanlagen aufgenommen haben. Die Erklärung dafür ist recht einfach: Ein Versuch, den Aktienmarkt zu timen, verheerende Folgen mit sich bringen kann. Manche Menschen lernen jahrzehntelang alles über den kurzfristigen Aktienhandel und Daytrading. Dabei werden manche sehr erfolgreich darin, während andere hohe Verluste erleben können.

Wenn die Zinsen niedrig sind, kann der Aktienmarkt sehr verlockend erscheinen, um kurzfristig Renditen zu erzielen. Aber Sie sollten dieser Verlockung widerstehen, wenn Sie kein professioneller Händler mit jahrelanger Ausbildung und Erfahrung sind. Grundsätzlich ist der Aktienmarkt eher für langfristige Investitionen geeignet.

Das sind die Gründe dafür:

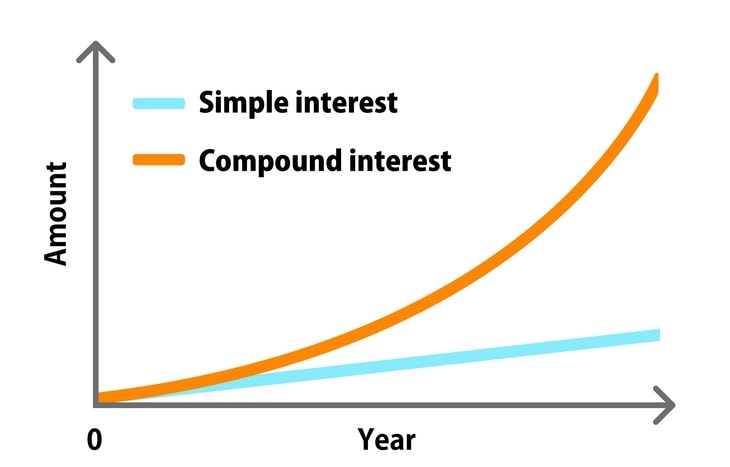

- Überwinden Sie Höhen und Tiefen: Aktien sind ziemlich volatil. Es also ist nichts Ungewöhnliches, dass sie in kürzester Zeit mehr als 10 % an Wert verlieren können. Und meistens erholen sich die Preise relativ schnell wieder. Daher machen die langfristigen Investitionen in Aktien Sinn, denn so können die Höhen und Tiefen über viele Jahre hinweg geglättet und bessere Renditen erzielt werden. Wenn Sie sich historische Daten von den 1920er Jahren bis heute ansehen, werden Sie feststellen, dass Anleger selten Geld verloren haben, wenn sie über einen Zeitraum von 20 Jahren die Aktien als eine Investition gehalten haben. Es kann sich also durchaus lohnen, auf Nummer sicher zu gehen.

- Höhere Rendite: Laut einer Studie von Dalbar hatte der S&P 500 für den Zeitraum vom 31. Dezember 2001 bis 2021 einen durchschnittlichen Jahreszins von 6 % zu bieten. Während dieser Zeit bekamen die Anleger im Durchschnitt nur einen Jahreszins von 2,5 %. Sprich, wenn sie ihre Aktien die vollen 20 Jahre im Portfolio gehalten hätten, würden sie von einem um 3,5 % höheren Jahreszins profitieren können.

- Vermeiden Sie emotionale Entscheidungen: Emotionale Käufe und Verkäufe können großen Schaden anrichten. Informieren Sie sich über die Psychologie des Tradings. Dann werden Sie erkennen, wie Angst und Gier die Menschen dazu bewegen können, hoch zu kaufen und niedrig zu verkaufen, wodurch ihre Renditen erheblich verringert werden.

- Niedrigere Steuern: Wenn Wertpapiere als kurzfristige Geldanlage gekauft und dann innerhalb eines Kalenderjahres nach dem Kauf wieder verkauft werden, gelten die daraus resultierenden Gewinne als „kurzfristige Kapitalgewinne“ und werden besteuert. Der maximale Steuersatz für diese Art von Gewinne kann 37 % betragen. Sind die Wertpapiere länger als 1 Jahr im Portfolio geblieben, werden die Gewinne aus ihrem Verkauf maximal mit 20 % besteuert. Je nach Ihrer Steuerklasse können Sie sogar für einen Steuersatz von 0 % infrage kommen.

- Kostengünstig: Neben der Steuern gibt es noch weitere Ausgaben, die kurzfristige Aktiengeschäfte mit sich bringen können. Je länger die Aktien bei Ihnen verweilen, umso mehr Gebühren können Sie einsparen. Doch wenn Sie häufiger Aktien kaufen und verkaufen, werden Sie hohe Transaktionsgebühren und Provisionen bezahlen müssen.

- Profitieren Sie von den Dividenden: Einige Unternehmen bieten Aktien an, deren Inhaber regelmäßig Dividenden erhalten, üblicherweise einmal pro Quartal. Sie könnten in Versuchung geraten, sich diese Dividenden jedes Quartal auszuzahlen zu lassen, um Ihre kurzfristigen Gewinne zu steigern. Aber in der Regel ist es steuerlich sinnvoller, sich in dieser Situation zurückzuhalten. Warum? Wegen Zinseszins! Wenn Sie diese Dividenden zu Ihrem Aktienportfolio hinzufügen, werden sie Zinseszinsen generieren. Alle Dividenden, die Sie bekommen, werden Ihrem Portfolio hinzugefügt und sie werden dann ebenfalls Zinsen generieren. Es ist also wie großer Schneeballeffekt, wenn Sie mit Dividenden weitere Zinsen auf Ihrem Portfolio heraus generieren.

Geld nach Laufzeit anlegen

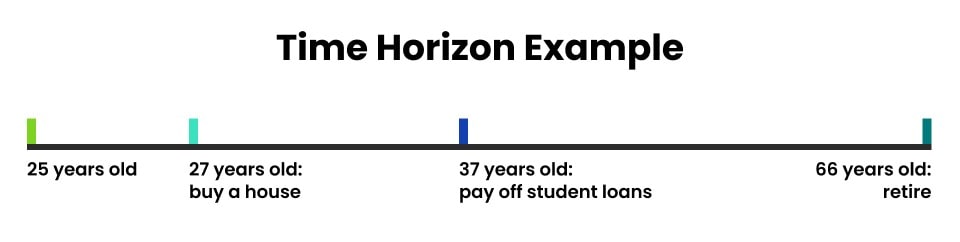

Wenn Sie eine Entscheidung darüber getroffen haben, welche kurzfristige Geldanlage Sie bevorzugen würden, müssen Sie sich nun für eine Laufzeit entscheiden.

Laufzeit: Der Zeitraum, in dem Sie die getätigte Investition voraussichtlich halten wollen, bevor Sie das angelegte Geld wiederbekommen werden.

Als kurzfristig werden die Investitionen betrachtet, deren Laufzeit 5 Jahre oder weniger andauert. Für diese kurzfristige Geldanlage entscheiden sich in der Regel Menschen, die in absehbarer Zeit eine bestimmte Summe an Bargeld wieder benötigen werden oder kurz vor dem Ruhestand stehen.

Unter mittelfristigen Investitionen ist ein Anlagehorizont von 3 bis 10 Jahre zu verstehen. Diese Laufzeit ist besonders bei den Menschen beliebt, die ihr ersten Eigenheim erwerben möchten und dafür ansparen wollen.

Zu guter Letzt kommen wir zu den langfristigen Investitionen. Hier ist eine Laufzeit von 10 oder mehr Jahre gemeint. Der häufigste Grund für Investitionen in dieser Kategorie ist sicherlich die Altersvorsorge.

Hier sind ein paar Fragen, die Sie dabei unterstützen können, Ihre bevorzugte Laufzeit für kurzfristige Geldanlage bestimmen zu können:

- Welche finanziellen Ereignisse planen Sie in den kommenden Jahren zu erleben und wie weit sind sie vom jetzigen Zeitpunkt entfernt? Wann würden Sie ein Haus kaufen wollen, eine Hochzeit finanzieren, Studiengebühren für Ihr Kind übernehmen usw.? Wenn zwischen heute und Ihrer nächsten geplanten großen Finanzierung noch viele Jahre liegen sollten, könnte eine mittelfristige oder auch eine langfristige Laufzeit die richtige Entscheidung sein. Sollten Sie allerdings für eine Hochzeit sparen, die bereits in zwei Jahren stattfindet wird, ist es vielleicht am besten, sich für eine kurzfristige Geldanlage zu entscheiden.

- Wie sieht Ihr Einkommen jetzt aus? Wie wird es sich in 5 Jahren verändern? Und wie sieht es in 10 Jahre aus? Was könnte sich verändern? Sie könnten Ihre finanziellen Ziele zu einem finalen, globalen Ziel machen, und Ihre Investitionen sind Teil des Motors, der Sie zu diesem großen Ziel bringen wird. Und Ihr Einkommen ist dann der Treibstoff, der diesen Motor antreiben soll. Wenn Sie also einen Berufswechsel oder den Aufstieg in Ihrem aktuellem Beruf planen, wird sich mit dieser Entscheidung auch Ihre Einkommenssituation verändern. Dies hat dann nicht nur eine Auswirkung auf den Umfang Ihrer finanziellen Ziele. Es kann zu einer Verkürzung oder Verlängerung der Laufzeit beitragen.

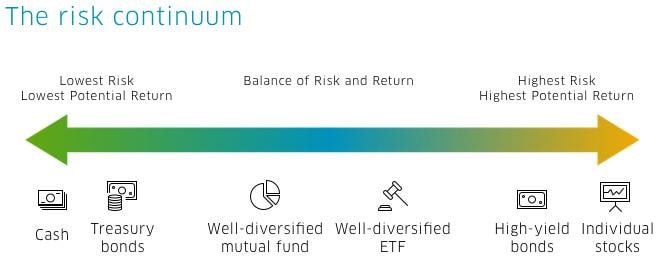

- Wie viel Risiko würden Sie akzeptieren können? Mit kurzfristigen Investitionen ist viel mehr Geld zu verdienen, aber die Verluste können dabei auch entsprechend hoch ausfallen.

Vielleicht haben Sie beim Lesen von diesem Artikel bereits festgestellt, dass längerfristige Investitionen besser zu Ihnen, zu Ihrer Lebenssituation und zu Ihren finanziellen Zielen passen. Doch in diesem Artikel geht es in erster Linie um kurzfristige Investitionen, daher haben wir im Folgenden die eine oder andere Anlagestrategie mit einer Laufzeit von 5 Jahren oder weniger zusammengestellt.

Was Sie wissen sollten, wenn Sie Geld für weniger als 5 Jahre anlegen möchten

Wenn Sie kurzfristig Geld anlegen möchten, müssen Sie die Dinge ganz anders als bei längerfristigen Investitionen angehen. Hier sind ein paar Tipps:

Konzentrieren Sie sich auf die Risikominimierung

Bei kurzfristigen Anlagen bleibt den Anlegern meistens nicht viel Zeit übrig, bis die Kurse sich nach einem Zusammenbruch wieder erholen. Stellen Sie sich vor, Sie investieren eine erhebliche Summe in Aktien an und planen, in zwei Jahren ein Haus zu erwerben. Zwischenzeitlich gibt es aber einen großen Marktcrash, und Sie werden Ihr ursprünglich investiertes Kapital nicht komplett wieder herausbekommen können, wenn die 2 Jahre Laufzeit vorbei sind. Damit wären Sie in einer wirklich unangenehmen Situation. Genau aus diesem Grund ist es wichtig, sich auf Investitionsstrategien zu konzentrieren, die wenig Risiko mit sich bringen und von der Regierung bzw. dem FSCS abgesichert sind. Je geringer die Laufzeit ist, desto weniger Risiko sollten Sie eingehen. CDs gehören zu den besten Optionen für sichere kurzfristige Anlagen mit einer Laufzeit von 5 Jahren oder weniger, weil dabei der Zinssatz garantiert wird, solange Sie auf das Geld erst nach dem Ende der Laufzeit zugreifen.

Bitte beachten Sie, dass nicht alle kurzfristigen Anlagen das gleiche Risikoniveau haben und die gleiche Rendite bieten.

So sind die Produkte, die von den Banken angeboten werden, durch den FSCS abgesichert. Dagegen kann es bei Produkten, die frei auf dem Markt angeboten werden, innerhalb kürzester Zeit zu Wertminderungen kommen. Ein Sparkonto mit hoher Rendite ist also im Vergleich zu beispielsweise Unternehmensanleihen-ETFs als wesentlich risikoärmer einzustufen.

Wissen Sie, worauf Sie bei einer kurzfristigen Investition achten müssen?

Wenn Sie auf der Suche nach einer kurzfristigen Investitionsmöglichkeit sind, sollten Sie folgende Faktoren unbedingt berücksichtigen:

- Risiko: Wie bereits im Beispiel oben angesprochen, wenn Sie das Geld relativ zeitnah in ein anderes Projekt investieren möchten, sollten Sie kein großes Risiko eingehen.

- Liquidität: Bei einigen Investitionsarten mit kurzer Laufzeit wie z.B. CDs können Strafgebühren anfallen, wenn Sie Geld vorzeitig abheben. Ihr Sparkonto mit hoher Rendite kann von der Bank gekündigt werden, wenn Sie mehr als sechs Abhebungen innerhalb eines Monats vornehmen. Fragen Sie sich also vor der Investition: Wie schnell muss ich auf Geld zugreifen können? Ist es für Sie wichtig, es bei Bedarf vorzeitig abheben zu können?

- Stabilität: Wenn Sie die Möglichkeit haben, eher in Richtung mittelfristiger Investitionen zu gehen (3-5 Jahre), haben Sie bei Ihren Anlageentscheidungen etwas mehr Entscheidungsfreiheit. Aber wenn Sie Ihr Kapital in den nächsten 6-12 Monaten wieder benötigen, sollte die Stabilität eine wichtige Rolle spielen.

- Kosten: Einige Sparkonten mit hoher Rendite erheben monatliche Kontoführungsgebühren. Bei einem Geldmarktfonds müssen Sie eine einmalige Gebühr entrichten. Lohnt es sich für Sie, diese Kosten zu haben? Auf lange Sicht gesehen sieht es nicht nach einem Problem aus, aber ist es auch bei kurzfristigen Investitionen der Fall?

Synchronisieren Sie die Anlagen, die Ihre Ziele erfüllen könnten

Wenn Sie zum Beispiel für sich eine kurzfristige Geldanlage für 6 Monate als passend bestimmt haben, sollten Sie nach Produkten Ausschau halten, die in diesem Zeitraum die größten Renditen bieten. Staats- und Unternehmensanleihen sind äußerst beliebte Anlagen für diesen Zeithorizont. Wenn Ihr festgelegter Zeithorizont bis zu einem Jahr geht, könnten Sie sich nach Produkten umsehen, die unterschiedliche Laufzeiten, etwa 6 bis 12 Monaten bieten. In diesem Szenario sind CDs als kurzfristige Geldanlage eine von den Anlegern häufig getroffene Wahl.

Modelle für kurzfristige Portfolios und Bestimmung der Risikoniveaus

|

Risikotoleranz |

Anteile im Portfolio |

|

Hohes Risiko |

10 % Bargeld 30 % Anleihen 60 % Aktien |

|

Mittleres Risiko |

10 % Bargeld 40 % Anleihen 40 % Aktien |

|

Niedriges Risiko |

35 % Bargeld 40 % Anleihen 25 % Aktien |

Fazit

Wer nach kurzfristigen Anlagemöglichkeiten sucht, hat nur einen kleinen Spielraum für Fehler. Um sicher zu sein, dass Ihr Portfolio immer noch gut aufgestellt ist, nachdem Sie die gewählte Laufzeit von 1, 3 oder 5 Jahren erreicht haben (oder für welchen Zeitrahmen Sie sich auch immer entscheiden sollten), ist es am besten, sich für FSCS- oder staatlich gesicherte Vermögenswerte zu entscheiden, die ein möglichst kleines Risiko darstellen. Liquidität, geringes Risiko und Stabilität sind die wichtigsten Attribute, die Sie sich bei Auswahl und Bewertung der kurzfristigen Investitionsmöglichkeiten ansehen sollten.

In Abhängigkeit der von festgelegten Zielen und einem genauen Zeitrahmen können Sie das Verhältnis dieser Faktoren entsprechend optimieren. Wie gesagt, allgemein gesehen sind Sparkonten mit hoher Rendite, ETFs, T-Bills und Cash Management Konten beliebte Optionen für eine kurzfristige Geldanlage.

Weitere spannende Informationen rund um das Thema Finanzen finden Sie in den anderen Beiträgen in unserem Blog! Bei Libertex veröffentlichen wir regelmäßig Artikel für Anleger, damit sie bestens informiert sind und mehr über ihre Möglichkeiten erfahren können. Von Prognosen für Kryptowährungen von anerkannten Analysten bis hin zu CFD-Leitfäden verfügt unsere Online-Handelsplattform über eine umfangreiche Bibliothek. Bitte beachten Sie, dass Krypto-CFDs nicht für Privatkunden verfügbar sind

FAQ

Wie soll ich meine 10.000 € kurzfristig anlegen?

Finden Sie zunächst heraus, was Sie unter „kurzfristig“ tatsächlich meinen. 6 Monate? 2 Jahre? 4 Jahre? Für 2 Jahre oder weniger könnte ein Sparkonto mit hoher Rendite, ein Cash Management Konto oder Staatsanleihen infrage kommen. Ist es eine längere Laufzeit? Dann könnten CDs und Geldmarktfonds die bessere Alternative für eine kurzfristige Geldanlage sein

Ist eine Rendite von 6 % gut?

Ein kurzfristiger ROI in Höhe von 6 % ist in Ordnung. Für langfristige Investitionen sollten es am besten 10 % und mehr als sein, um als “gut” bezeichnet zu werden.

Welche Aktien bringen hohe Renditen?

Auf diese Frage würden Sie keine richtige Antwort finden, da der Aktienmarkt extrem volatil ist. Die Investoren können Geld verdienen, aber sie können auch über Nacht erhebliche Verluste einfahren. Investitionen in Aktien sind risikoreich, und Sie sollten sorgfältige Recherchen betreiben, bevor Sie sich für ein Unternehmen entscheiden, in das Sie investieren möchten.

Wie viel Geld muss ich investieren?

Beachten Sie, dass wir an dieser Stelle keine Anlageberatung anbieten und diese Aussagen rein informativer Natur sind. Der folgende Ansatz findet häufig Anwendung, ist aber unter Umständen nicht für jeden Investor geeignet. An sich hängt die Höhe der Investition von der Anlageart ab, für die Sie sich entscheiden.

Haftungsausschluss: Die Informationen in diesem Artikel sind nicht als Anlageberatung gedacht und stellen keine andere Form der Beratung oder Empfehlung dar, die von Libertex angeboten oder unterstützt wird. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

Warum sollten Sie mit Libertex handeln?

- Erhalten Sie Zugang zu einem kostenlosen Demokonto.

- Sie bekommen an 5 Tagen in der Woche von 9 bis 21 Uhr (mitteleuropäische Standardzeit) technische Unterstützung durch einen Mitarbeiter.

- Verwenden Sie einen Hebel von bis zu 1:30 (für Kleinanleger).

- Arbeiten Sie mit einer Plattform, die für jedes Gerät geeignet ist: Libertex und MetaTrader.

85 % der Konten von Kleinanlegern verlieren Geld