Notre série d'analyses techniques est de retour avec un tout nouvel indicateur à découvrir. Tant les investisseurs à long terme que les traders à court terme peuvent potentiellement bénéficier de l'intégration de cette technique analytique utile dans leurs stratégies respectives. L'analyse technique aide les acteurs du marché à trouver les points d'entrée et de sortie potentiellement optimaux et constitue donc un élément précieux dans la boîte à outils de tout trader ou investisseur. Après avoir examiné plusieurs indicateurs de volatilité, dont l'Average True Range (ATR), nous allons aujourd'hui passer à l'indicateur de retournement peut-être le plus puissant : le canal Keltner.

Qu'est-ce qu'un canal Keltner ?

Développés à l'origine par le technicien de marché Chester Keltner dans son livre de 1960 « Comment gagner de l'argent avec les matières premières » (en anglais « How to Make Money in Commodities »), les canaux de Keltner ont été utilisés par les traders et les investisseurs depuis lors. Comme les bandes de Bollinger que nous avons examinées au printemps, le canal Keltner est un indicateur basé sur la méthode de l'enveloppe. Ils ont tous deux une limite supérieure et inférieure pour vous aider à identifier les niveaux potentiels de surachat et de survente. Reflétant largement l'Average True Range (ATR), ces bandes basées sur la volatilité sont placées de part et d'autre du prix d'un actif donné et peuvent ensuite être utilisées pour déterminer la direction de la tendance. La moyenne mobile exponentielle (EMA) d'un canal de Keltner est généralement de 20 à 60 périodes, bien que cela puisse être modifié par l'utilisateur. Les bandes supérieures et inférieures d'un canal de Keltner sont généralement fixées à deux fois la moyenne des écarts réels (ATR) au-dessus et au-dessous de l'EMA.

Pourquoi l'utiliser ?

Les canaux Keltner donnent aux traders une carte visuelle rapide du prix moyen et de la volatilité d'un titre, qu'ils peuvent ensuite utiliser pour identifier les actifs qui ont évolué bien en dehors de leur fourchette normale. Il pourrait alors y avoir une opportunité de négocier l'actif lors de son retour dans la zone de tendance. Au contraire, si le prix se maintient en dehors du canal Keltner, cela pourrait signaler un changement de tendance ou un « breakout », ce qui présenterait un ensemble différent de possibilités de trading en fonction de la direction de la tendance préexistante. En raison de son applicabilité à court et moyen terme, le canal Keltner est apprécié des swing traders et constitue un élément central d'un certain nombre de stratégies associées, telles que la tendance Pullback ou Breakout. Essentiellement, il est utilisé pour identifier les opportunités de trading en swing lorsque les prix évoluent dans une bande supérieure et inférieure. Comme pour la grande majorité des autres indicateurs, il est préférable de l'utiliser en combinaison avec d'autres indicateurs d'inversion pour une plus grande fiabilité.

La stratégie de la tendance pullback

Cette stratégie consiste à acheter pendant une tendance haussière lorsque le prix revient vers la ligne médiane. Un stop loss doit être placé à peu près à mi-chemin entre la bande médiane et la bande inférieure, avec un objectif proche de la bande supérieure. Si le prix touche constamment votre stop loss, vous pouvez le déplacer un peu plus près de la bande inférieure.

Dans une tendance à la baisse, l'objectif est de vendre à découvert lorsque le prix remonte vers la ligne médiane. Cette fois, votre stop loss doit se situer à peu près à mi-chemin entre la bande médiane et la bande supérieure, avec un objectif proche de la bande inférieure. En cas de stop out fréquent, déplacez votre stop loss un peu plus près de la bande supérieure.

Cette stratégie vise à exploiter la tendance à la hausse et à générer des signaux de trading avec un ratio risque-récompense d'environ 0,5 puisque le point Stop-Loss est environ la moitié de la longueur du prix cible. On ne doit pas négocier tous les pullbacks vers la bande médiane. Parfois, il n'y a pas de tendance, et dans ce cas, cette méthode n'est pas efficace. Si le prix fait des allers-retours, touchant la bande supérieure et inférieure, alors cette méthode ne sera pas non plus efficace.

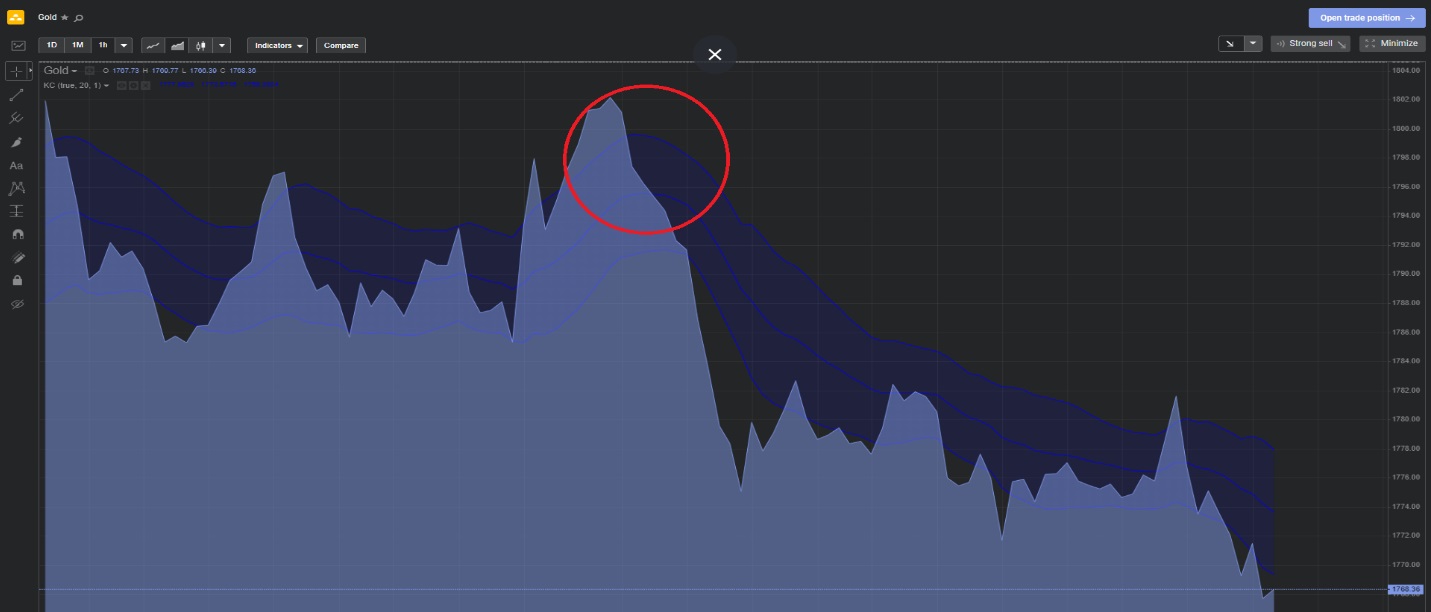

Dernier graphique hebdomadaire de l'or, avec le canal Keltner en surimpression:

Comme nous pouvons le voir dans le cercle rouge, le prix se déplace brusquement vers la bande centrale de Keltner, et peu de temps après, une nette tendance à la baisse s'ensuit.

La stratégie de breakout

La stratégie de breakout du canal Keltner recherche les grands mouvements que la stratégie de tendance pullback pourrait manquer. Il peut être utilisé à proximité d'une ouverture majeure du marché, car c'est à ce moment-là que le marché effectue ses mouvements les plus radicaux.

L'objectif de base de la stratégie est d'acheter si le prix dépasse la bande supérieure ou de vendre à découvert s'il tombe en dessous de la bande inférieure dans les 30 premières minutes après l'ouverture du marché. La bande médiane, quant à elle, est utilisée comme signal de sortie.

La stratégie Breakout n'a pas d'objectif de profit à proprement parler. La démarche potentielle la plus sage consiste à sortir de la position dès que la bande médiane est touchée, qu'ils aient réalisé un profit ou une perte. L'ouverture du marché étant un moment de grande volatilité, il pourrait bien y avoir plusieurs signaux dans les 30 premières minutes de négociation. Toutefois, s'il n'y a pas de mouvement important après les deux premiers breakouts, il n'y en aura probablement pas.

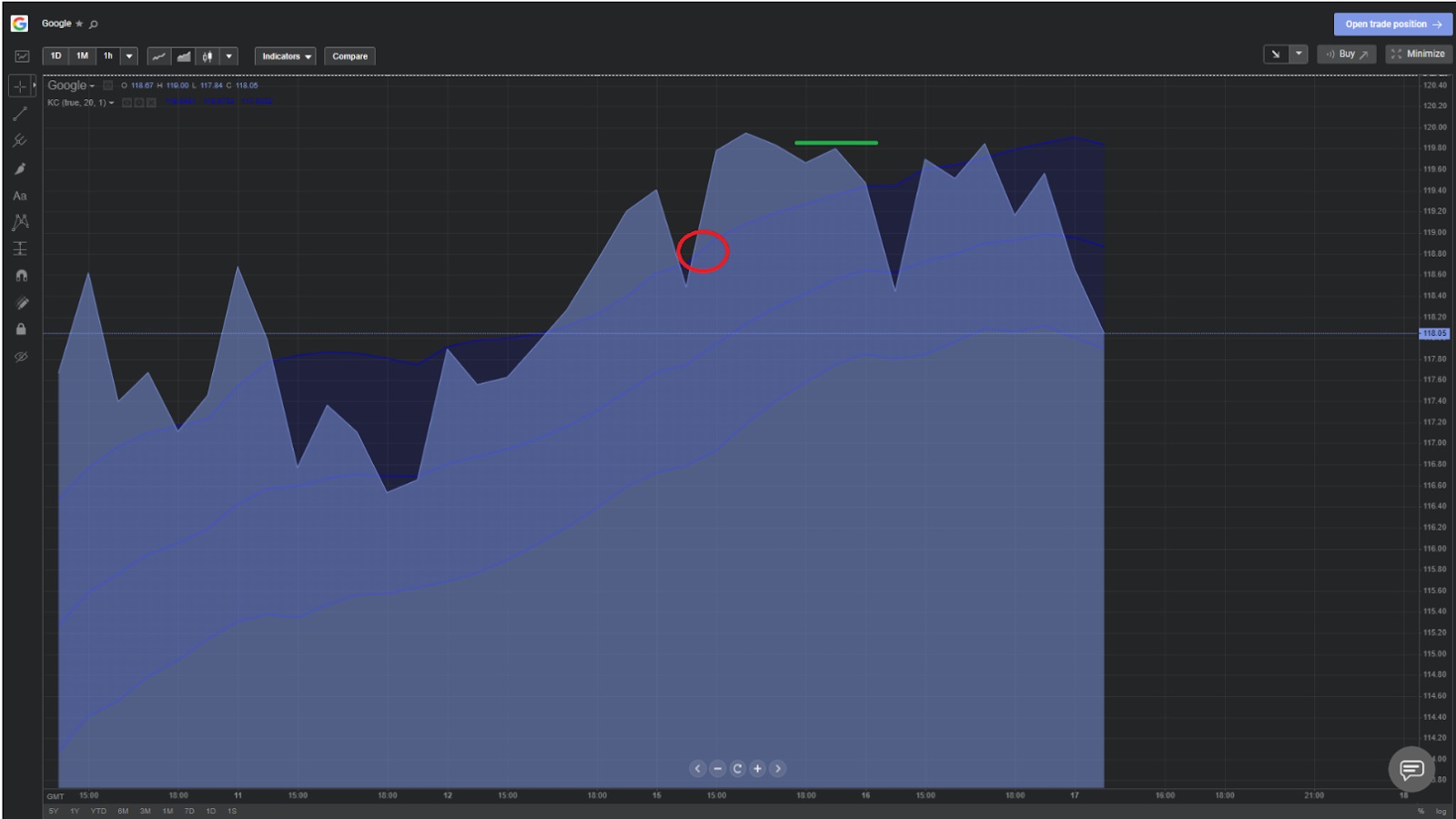

Regardez le graphique Google ci-dessous pour voir comment la stratégie de breakout marche en pratique:

Si nous nous concentrons sur l'après-midi du 16 (15:00 GMT), nous pouvons voir un mouvement brusque au-dessus de la limite supérieure de Keltner dans les 30 premières minutes ou moins de la négociation. Si nous avions suivi la stratégie et acheté ici (cercle rouge), nous aurions réalisé un bénéfice raisonnable. Le prix ne s'approche pas de la bande médiane de toute la journée, donc en supposant une vente rapide avant la clôture de la négociation, la ligne verte représente notre niveau de vente.

Si, toutefois, nous avions choisi de conserver la position pendant la nuit et de vendre le lendemain matin, nous aurions en fait perdu de l'argent (voir le creux immédiatement après notre point de vente proposé). Cela montre à quel point les marges sont étroites dans les transactions à court terme : La moindre déviation par rapport à votre plan peut faire la différence entre réaliser un bénéfice et subir une perte.

Ne cessez jamais d'apprendre avec Libertex

Comme pour tous les autres outils de TA que nous avons couverts dans ce segment, nous ne prétendons pas que ces stratégies sont un moyen sûr de faire des profits. Cela dit, il n'est jamais inutile d'avoir des stratégies utiles comme de ce type dans son manuel de jeu. Comme pour toute stratégie de trading à court terme, la gestion du risque est essentielle. Tous les indicateurs que nous avons examinés jusqu'à présent doivent être utilisés ensemble pour une précision maximale, et vous pouvez le faire sans risque en utilisant votre compte démo Libertex gratuit et en pratiquant vos compétences.

Avertissement sur les risques : les CFD sont des instruments complexes et comportent un risque élevé de perdre rapidement de l'argent en raison de l'effet de levier. 62,2 % des comptes d’investisseurs de détail perdent de l’argent lors de la négociation de CFD avec ce fournisseur. Des spreads serrés s'appliquent. Veuillez vérifier nos spreads dans la plateforme. Disponible pour les clients de détail sur la plateforme de trading Libertex. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre le risque de perdre votre argent.