Rückblick auf das Jahr 2021 und Prognosen für das Jahr 2022

Bereit loszulegen?

Schließen Sie sich Tausenden von Libertex-Nutzern an.

85 % der Konten von Kleinanlegern verlieren Geld

EINLEITUNG

2021

Wenn wir auf das vergangene Jahr zurückblicken, können wir sagen, dass es für die meisten Aktienindizes, Rohstoffe, den US-Dollar und die Kryptowährungen ein Jahr des Aufschwungs war. Nach dem chinesischen Kalender war es das Jahr des weißen Metallstiers. Eines ist sicher: Wir alle mussten starke Nerven haben, um die Volatilität und den Inflationsdruck des Jahres 2021 zu bewältigen.

Wir als Unternehmen haben 2021 stolz auf uns sein können. Im Jahr 2021 erhielt die Libertex-Unternehmensgruppe eine Reihe von neuen Auszeichnungen, darunter jene als "Beste Handelsplattform" von Forex Report, als "Bester Forex-Broker" von European CEO und als "Vertrauenswürdigster Broker in Europa" von Ultimate Fintech. Unsere Handelsplattform wurde mit zahlreichen neuen Funktionen ausgestattet, und unsere Kunden haben jetzt Zugang zu einem neuen Kontotyp: Libertex Invest, ein spezielles Anlagekonto für diejenigen, die traditionelles Investieren ohne den Einsatz eines Hebels bevorzugen.

Wie sich die verschiedenen Segmente entwickeln werden, erfahren Sie in unserem Rückblick auf das Jahr 2021 und in den Prognosen für das Jahr 2022.

WÄHRUNGEN

Zu Beginn des Jahres 2021 präsentierte sich der US-Dollar recht stark, und der US-Dollar-Index konnte um mehr als 4 % zulegen. Der US-Dollar konnte gegenüber den meisten seiner wichtigsten Konkurrenten zulegen.

In Zeiten der Instabilität erfährt die US-Währung in der Regel eine verstärkte Nachfrage. Im Jahr 2021 wurde die Welt gleich mehrfach erschüttert: Es gab Einschränkungen durch das Coronavirus, neue Coronavirus-Stämme, zunehmende geopolitische Spannungen und Zahlungsausfälle. Angesichts all dessen versuchten die Anleger, ihre Portfolios zu diversifizieren, indem sie einen Teil ihres Vermögens in US-Dollar umschichteten.

Darüber hinaus hat die US-Notenbank signalisiert, dass sie ihr Programm zur massiven Lockerung der Geldpolitik auslaufen lassen wird. Dies ist eine weitere gute Nachricht für den US-Dollar. Als wäre das nicht genug, ist die EZB nach wie vor nicht bereit, der Wahrheit ins Auge zu sehen und entschlossene Maßnahmen zur Bekämpfung der Inflation zu ergreifen, obwohl diese die von der Aufsichtsbehörde festgelegte Zielvorgabe von 2 % bereits um mehr als das Doppelte überschritten hat. Außerdem steht Europa am Rande einer Energiekrise, was ebenfalls eine Aufwertung der Währungen Euro und Pfund behindert. Der australische und der neuseeländische Dollar werden traditionell als risikofreudige Vermögenswerte betrachtet. Genau aus diesem Grund haben sie gegenüber dem US-Dollar an Wert verloren, obwohl die RBNZ bereits eine Zinserhöhung für 2021 in Aussicht gestellt hatte.

Prognose für das Jahr 2022

Bei den Währungen wird sich im Jahr 2022 diejenige durchsetzen, der es gelingt, ein ideales Gleichgewicht zwischen Inflationsbekämpfung und wirtschaftlicher Stabilität herzustellen. Es ist kein Geheimnis, dass sich die Weltwirtschaft in den letzten Jahren in einem Zustand fortwährender Konjunkturprogramme befunden hat. Ein plötzliches Anhalten der Gelddruckmaschine würde eine massive Krise auslösen, die mit der Großen Depression vergleichbar wäre. Daher ist die Inflation eines der wenigen Instrumente, mit denen die Schuldenlast gesenkt werden kann.

Dies gilt in erster Linie für die Schuldenlast der Vereinigten Staaten. Die US-Staatsverschuldung nähert sich bereits der 29-Billionen-Dollar-Marke, und der Kongress wird demnächst darüber entscheiden, ob die Schuldenobergrenze weiter angehoben werden soll. Gelingt dies nicht, steuern die USA unweigerlich auf eine Rezession zu.

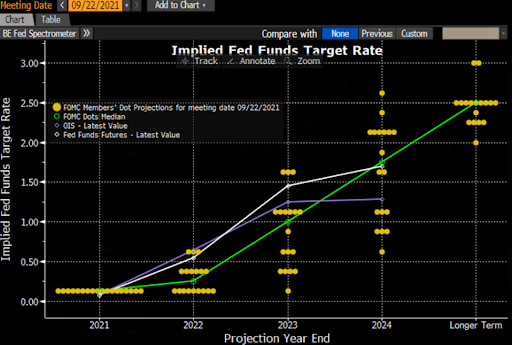

Bis auf Weiteres dürfte der US-Dollar jedoch eine der stärksten Währungen bleiben. Entsprechend den Ergebnissen ihrer letzten Sitzungen im Jahr 2021 hat die Fed bereits deutlich gemacht, dass sie bereit ist, die Zinsen im Jahr 2022 anzuheben.

Abb. Die Zinsprognosen der Mitglieder der US-Notenbank. Quelle: Bloomberg

Die Entwicklung der Weltleitwährungen gegenüber dem Dollar wird also durch die unterschiedliche Ausrichtung der Geldpolitik bestimmt. Vor allem der Euro könnte die Schwachstelle bleiben. Das liegt daran, dass EZB-Präsidentin Christine Lagarde deutlich gemacht hat, dass die europäische Zentralbank die Zinsen im Jahr 2022 voraussichtlich nicht anheben wird. Sie hat erklärt, dass jede geldpolitische Straffung zum jetzigen Zeitpunkt die wirtschaftliche Erholung abwürgen könnte, was bedeutet, dass der Euro weiter auf etwa 1,0910 fallen könnte.

Im Gegensatz zum Euro könnte sich das Pfund Sterling gegenüber dem Dollar gut behaupten, vorausgesetzt, die Energiekrise und die Herausforderungen im Zusammenhang mit COVID-19 können bewältigt werden. Insgesamt erholt sich die Wirtschaft, und die Bank of England bereitet sich darauf vor, ihre Geldpolitik aus Sorge über die steigende Inflation (4,2 % auf Jahresbasis) zu straffen. Folglich könnte sich der Kurs des Währungspaares GBP/USD in einer Bandbreite zwischen 1,3300 und 1,4000 bewegen.

Die Entwicklung der rohstoffgebundenen Währungen - des kanadischen, australischen und neuseeländischen Dollars - wird weitgehend von den Rohstoffpreisen bestimmt. Wenn man davon ausgeht, dass sich die Lage in Bezug auf das Coronavirus stabilisieren und die Konjunktur weltweit allmählich anziehen wird (auch im Tourismussektor), könnten sich diese drei Währungen etwas erholen.

METALLE

Das Jahr 2021 war für Edelmetalle nicht das beste. Gold und Silber wurden über weite Strecken des Jahres innerhalb recht breiter Bandbreiten gehandelt, während die Platinmetalle unter Druck standen, obwohl sie zu Beginn des Jahres versuchten, eine gewisse positive Dynamik zu entfalten.

Diese fehlende Homogenität ist das eigentliche Problem des Metallsektors. Einerseits dienen Edelmetalle als defensive Instrumente und erfahren in Zeiten der Instabilität eine höhere Nachfrage. Und davon gab es im Jahr 2021 reichlich: Lockdowns durch das Coronavirus, Unsicherheit über die Geldpolitik der Zentralbanken, das Risiko größerer Unternehmensinsolvenzen, politische Instabilität und Unterbrechungen der Lieferketten, um nur einige zu nennen. Die Tatsache, dass sich die Märkte auf renditestärkere Anlagen wie Aktien konzentrierten, die angesichts der Liquiditätsspritzen durch die wichtigsten Zentralbanken zulegen konnten, verhinderte jedoch, dass sich die Edelmetallpreise positiv entwickelten.

Außerdem werden praktisch alle Metalle in gewissem Umfang industriell verwendet, und die rückläufige Nachfrage der Industrie wirkte sich daher negativ auf ihre Preise aus. So entfallen etwa 90 % der weltweiten Palladiumnachfrage auf den Automobilsektor, und das Jahr 2021 gehörte nicht zu den besten Jahren, die diese Branche je erlebt hat. Die Produktionszahlen gingen überall zurück. Im August 2021 gab Toyota bekannt, dass die Produktion um 40 % gesunken ist. Im Oktober 2021 lag die Produktionsleistung des Vereinigten Königreichs auf demselben Niveau wie 1956, was einem Rückgang von 41 % gegenüber 2020 entspricht. Es wird erwartet, dass die Daten für das gesamte Jahr (die erst Anfang 2022 veröffentlicht werden) einen Rückgang der weltweiten Automobilproduktion um 7 Millionen Fahrzeuge im Jahr 2021 zeigen werden. All dies hat dazu geführt, dass der Preis von Palladium im Laufe des Jahres 2021 um 26,5 % gefallen ist.

Prognose für das Jahr 2022

Zunächst ist festzuhalten, dass einer der wichtigsten Risikofaktoren, der das Potenzial hat, die Karten neu zu mischen, das Coronavirus ist. Es mutiert ständig, neue Stämme tauchen auf, Ausbrüche treten in verschiedenen Regionen auf, und all dies führt zu neuen Restriktionen und negativen wirtschaftlichen Folgen.

Es ist unwahrscheinlich, dass das Jahr 2022 für Industriemetalle besser sein wird als das Jahr 2021. Eine mögliche Straffung der Geldpolitik durch die Zentralbanken könnte zumindest zu einer kurzfristigen Abkühlung in der Realwirtschaft führen. Dies hätte natürlich einen negativen Einfluss auf die Industriemetalle. Platin wird derzeit im Automobilbau nicht so häufig verwendet wie Palladium, so dass die Aussichten für Platin noch negativer sind. Es wird erwartet, dass im Jahr 2022 ein Angebotsüberschuss von 637.000 Unzen Platin bestehen wird. Infolgedessen könnte der Kurs auf etwa 754,80 $ fallen, wo er eine starke Unterstützung finden dürfte.

Palladium könnte sich etwas besser schlagen, da eine Stabilisierung des Automobilsektors bis Mitte 2022 erwartet wird. Daher könnte sich in diesem Zeitraum der Bedarf an diesem Metall erhöhen. Demzufolge liegt die geschätzte Fehlmenge für dieses Jahr bei 200.000-300.000 Unzen. Außerdem wird das Metall auch zur Herstellung neuer Prozessoren verwendet, wobei es sich um einen sehr großen Markt handelt. Wir sollten auch nicht vergessen, dass sowohl China als auch die USA aufgrund der negativen Auswirkungen auf die Umwelt strenge Beschränkungen für die Förderung, Verhüttung und Verwendung von Palladiumerz erlassen haben. Während die erste Jahreshälfte 2022 angesichts des Preisrückgangs auf etwa 1500 $ pro Unze nicht allzu optimistisch aussieht, könnte Palladium seine Verluste bis Ende des Jahres wieder wettmachen und in den Bereich von 2300 $ bis 2400 $ zurückkehren.

Für Gold und Silber sieht es noch besser aus. Diese Metalle werden auf dem Markt traditionell als defensive Vermögenswerte betrachtet. Und die Anleger werden sich auf jeden Fall gegen einige Dinge schützen müssen.

Erstens scheint der Aktienmarkt überkauft zu sein. Angesichts der riesigen Mengen an Liquidität, die von den Zentralbanken seit Beginn der Pandemie in das System gepumpt wurden, ist dies jedoch kaum überraschend. Die Bilanz der US-Notenbank ist innerhalb von 18 Monaten um 3,5 Billionen Dollar auf ein Rekordhoch von über 8,5 Billionen Dollar angewachsen.

Abb. Die Bilanz der US-Notenbank. Quelle: federalreserve.gov

Sobald der Liquiditätshahn zugedreht wird (und die Zentralbanken verkünden bereits, dass es an der Zeit ist, ihre QE-Programme zu reduzieren, und viele haben bereits Schritte unternommen, um genau dies zu tun), werden die Anleger nach Vermögenswerten suchen, die sie während eines fallenden Aktienmarktes halten können.

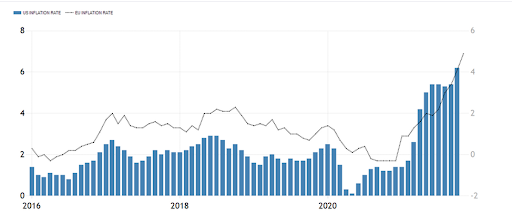

Zweitens haben die Liquiditätsspritzen in Verbindung mit den durch das Coronavirus verursachten Restriktionen, welche die Lieferketten für Materialien und Komponenten unterbrochen und die Transportzeiten verlängert haben, zu einem starken Anstieg der Inflation geführt. In den USA stieg der Verbraucherpreisindex auf den höchsten Stand seit 30 Jahren und erreichte 6,2 %. Die Inflation im Euroraum ist ebenfalls über die Zielvorgabe der EZB gestiegen und liegt bei 4,9 %. Unterdessen ist die Inflation im Vereinigten Königreich bereits doppelt so hoch wie die von der Bank of England angestrebte Inflationsrate.

Abb. Auf das Jahr hochgerechnete Inflation in den USA (blaue Balken) und im Euroraum (schwarze Linie). Quelle: Trading Economics

Obwohl die US-Notenbank zuversichtlich ist, dass die hohe Inflation nur vorübergehend ist, gibt es Grund zu der Annahme, dass dies nicht der Fall ist und die hohen Inflationsraten für einen längeren Zeitraum, mindestens bis Ende 2022, anhalten werden. Auch der Fed-Vorsitzende Jerome Powell hat deutlich gemacht, dass sich die neue COVID-19-Variante negativ auf die Inflationsrisiken auswirken könnte.

Die hohen Energiepreise werden aufgrund der steigenden Inflation, die u. a. durch die europäische Energiekrise verursacht wird, weiter anhalten. Betrachtet man darüber hinaus den UN-Erzeugerpreisindex, so sieht die Entwicklung hier alles andere als erfreulich aus. Die jüngsten Daten (für Oktober 2021) zeigen, dass dieser Indikator um 31,3 % über dem Niveau des Vorjahres liegt, ein Höchststand, der seit Juli 2011 nicht mehr erreicht wurde.

Abb. Nahrung und Landwirtschaft: Nahrungsmittel-Preisindex. Quelle: Bloomberg

Die steigende Inflation könnte die US-Notenbank und andere Zentralbanken dazu veranlassen, die Zinsen früher als geplant anzuheben. Allerdings sind bei Gold bereits zwei Zinserhöhungen für das Jahr 2022 eingepreist. Aus diesem Grund dürfte selbst der Beginn einer geldpolitischen Straffung kaum zu einem langfristigen Preisrückgang bei Gold und Silber führen. Alles in allem könnte der Kurs von XAU/USD bzw. XAG/USD bis Ende 2022 bei etwa 2000 $ bzw. 28,40 $ pro Unze liegen.

ÖL

Rohöl der Sorte Brent verzeichnete im Jahr 2021 einen beeindruckenden Preisanstieg. Die kurzfristigen Brent-Futures begannen das Jahr bei etwa 51 $ pro Barrel und beendeten es bei etwa 80 $.

Der Hauptgrund dafür war das kräftige weltweite Wirtschaftswachstum und die damit einhergehenden positiveren Prognosen für diesen Indikator. Tatsächlich wurden die Prognosen für das globale BIP-Wachstum im Laufe des Jahres 2021 größtenteils von 5,2 % auf 6,0 % angehoben.

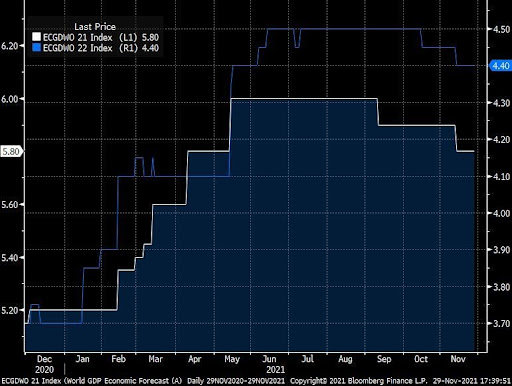

Abb. Prognosen zum globalen BIP-Wachstum für 2021 (weiß, linke Skala) und 2022 (blau, rechte Skala). Quelle: Bloomberg

Darüber hinaus wurden die positiveren Prognosen für das Weltwirtschaftswachstum in einer Zeit erstellt, in der die weltweite Produktion um mehr als 20 % zurückging.

Einflussfaktoren für die Nachfrage im Jahr 2022

Im Jahr 2022 wird die Nachfrage nach Öl weiter steigen. Die von Bloomberg veröffentlichte Konsensprognose der Ökonomen liegt bei +4,4 %. Ein zusätzlicher Impulsgeber für eine steigende Nachfrage könnte die Erdgaskrise sein. Laut Citibank und Goldman Sachs könnten steigende Erdgaspreise eine zusätzliche Ölnachfrage von bis zu 1 Million Barrel pro Tag erzeugen.

Einflussfaktoren für das Angebot im Jahr 2022

Da die Nachfrage steigt, wird auch das zusätzliche Angebot nur sehr zögerlich auf den Markt kommen. Während die OPEC-Produktion zu Beginn der Krise 34 Mio. bpd betrug, liegt sie nach den neuesten Zahlen für November 2021 bei nur 27,5 Mio. bpd. Und nicht nur die OPEC ist bestrebt, die Fördermenge niedrig zu halten, denn auch die USA sind nicht bereit, die Fördermenge zu erhöhen. Während die Fördermenge in den USA vor der Pandemie bei 13 Mio. bpd lag, betrug sie im November 2021 nur noch 11,1 Mio. bpd.

Abb. Ölfördermenge in den USA. Quelle: Bloomberg

Vor diesem Hintergrund erscheint die drohende Rhetorik des US-Präsidenten, er verfüge über eine Vielzahl von Instrumenten zur Preissenkung, nicht mehr als eine populistische Floskel zu sein.

Aus heutiger Sicht können wir sagen, dass die Preise endlich ein Niveau erreicht haben, das es den OPEC-Ländern ermöglicht, ihre Staatshaushalte auszugleichen. Deshalb werden sie auch weiterhin mit aller Kraft für die Beibehaltung dieser Situation kämpfen. Aus diesem Grund hat die OPEC+ auf den Verkauf von 30 Millionen Barrel aus den strategischen Reserven der USA mit der Ankündigung reagiert, das Tempo ihres Programms zur Steigerung der Fördermenge zu drosseln.

Zugegebenermaßen ist der Verkauf strategischer Reserven eine höchst fragwürdige und unwirksame Maßnahme, die nur vorübergehend wirken kann und gleichzeitig eine künftige Nachfrage aufstaut. Schließlich müssen die Reserven früher oder später wieder aufgefüllt werden. Deshalb nennt man sie auch "strategisch".

Prognose für das Jahr 2022

Nach Angaben des IWF dürfte der Ölpreis, der es Saudi-Arabien ermöglichen würde, seinen Haushalt im Jahr 2022 auszugleichen, bei etwa 70 $ pro Barrel liegen. Im Jahr 2021 lag dieser Wert bei 76 $ pro Barrel.

Wir sind davon überzeugt, dass Riad und seine Verbündeten den erforderlichen jährlichen Durchschnittspreis erreichen können. Sie haben alle Hebel in der Hand, die sie dafür brauchen, und ihre Käufer haben ihnen derzeit nichts entgegenzusetzen. Die Preisvolatilität dürfte jedoch weiterhin bestehen bleiben. Die Intensität dieser Schwankungen kann leicht 20 % in beide Richtungen erreichen. Dementsprechend reicht unsere prognostizierte Preisspanne für 2022 von 66 $ bis 84 $ pro Barrel.

Je näher der Kurs an 66 $ herankommt, desto attraktiver wird die Kaufgelegenheit. Je näher der Preis jedoch an 84 $ bis 90 $ herankommt, desto eher sollten Sie eine Leerverkaufsposition (Short-Position) bei Öl in Betracht ziehen.

Die COVID-Korrektur

Der wichtigste Faktor, der unsere Schätzungen möglicherweise verändern könnte, wären zukünftige Mutationen von COVID-19. Es werden immer wieder neue Varianten des Virus auftauchen, wie es bei Viren, auch bei der Grippe, immer wieder geschieht. Die Besorgnis über die Unwirksamkeit von Impfstoffen wird zunehmen, so dass das wichtigste Detail in diesem Informationsfluss sein wird, ob tatsächlich neue Maßnahmen zur sozialen Distanzierung beschlossen werden. Damit würden die Prognosen ihre Relevanz verlieren.

Die Erdgaskrise im Jahr 2022

Im Jahr 2021 erlebte Europa eine noch nie dagewesene Erdgaskrise. Zudem kam die Krise so plötzlich, dass sie eine Reihe von Beschwerden gegen Europas größten Gaslieferanten, Russland, nach sich zog.

Im Jahr 2021 erfüllte Gazprom pflichtgemäß seine Verpflichtungen zur Lieferung von Gas nach Europa. Dies geschah jedoch auf Kosten der Reserven im Speicher Rehden, dem größten in Deutschland und Europa. Ende 2021 war er deshalb nur noch zu 5 % gefüllt. Natürlich ist ein solcher Rückgang der Reserven vor dem Winter geradezu katastrophal.

Wir verzichten darauf, darüber zu philosophieren, ob dies beabsichtigt war oder nicht. Wir sind allerdings der Meinung, dass diese echte Energiekrise dem Ruf Russlands als zuverlässiger Gaslieferant für Europa sehr geschadet hat, was dazu geführt hat, dass sich der Alte Kontinent auf teureres Gas aus anderen Regionen, einschließlich Flüssigerdgas aus den USA, verlegt hat. Das kann sich Moskau einfach nicht leisten. Wir sind daher überzeugt, dass Gazprom gezwungen sein wird, die Liefermenge im Jahr 2022 zu erhöhen, was die Situation stabilisieren und einen deutlichen Preisrückgang bewirken dürfte.

Der Beginn des Preisrückgangs wird höchstwahrscheinlich im Januar-Februar 2022 erfolgen, also in der Zeit, in der saisonale Preisrückgänge typischerweise zu beobachten sind.

Abb. Entwicklung des Preises für Henry Hub Erdgas nach Monaten. Quelle: Bloomber

AKTIEN

2021

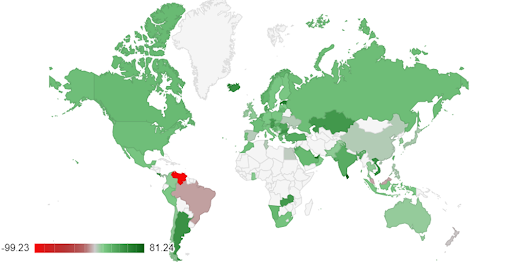

Dieses Jahr war ein recht erfolgreiches Jahr für die Anleger an den Aktienmärkten. Anfang Dezember verzeichneten die Aktienindizes der meisten Länder im Jahresvergleich starke Kursanstiege. Zu den größten Gewinnern zählten die USA, Europa und Asien, während China zu den Schlusslichtern gehörte.

Abb. Prozentuale Veränderung der Aktienindizes nach Ländern für 2021. Quelle: Countryeconomy.com

Zu den wichtigsten Auslösern dieses kräftigen Anstiegs zählen die folgenden:

- Lockere Geldpolitik der Zentralbanken, insbesondere in den USA und der EU. Wenn Geld "billig" ist, belebt dies sowohl die Ausgaben der Unternehmen als auch die der Verbraucher.

- Konjunkturprogramme. Viele Länder haben beträchtliche Summen bereitgestellt, um ihre Wirtschaft anzukurbeln und die Folgen von COVID-19 zu bekämpfen. Die USA haben zum Beispiel mehr als 4 Billionen Dollar für solche Programme bereitgestellt.

- Die Erholung des Arbeitsmarktes. Nach der Massenimpfung begannen sich die Unternehmen zu erholen und neue Mitarbeiter einzustellen, was das Wirtschaftswachstum ankurbelte.

- Steigende Rohstoffpreise. Dies hat den meisten Ländern mit rohstoffbasierten Volkswirtschaften Auftrieb gegeben.

- Inflation. Der starke Anstieg der Inflation im Jahr 2021 lenkte das Kapital weg von festverzinslichen Anlagen und hin zu Unternehmensaktien, die eine Art Schutz vor der steigenden Inflation boten.

Was können wir vom Jahr 2022 erwarten?

Viele Skeptiker sind der Meinung, dass der Aktienmarkt seinen Höhepunkt bereits erreicht hat und kein weiterer Anstieg mehr möglich ist. Das Gleiche wurde auch 2019 gesagt, als der S&P 500 in einem einzigen Jahr um 31,5 % stieg - aber seitdem hat er sich fast verdoppelt. Und das liegt daran, dass es nicht viele Alternativen gibt, die ohne die Volatilität von Kryptowährungen das gleiche Renditepotenzial wie der Aktienmarkt bieten. Geld sollte immer arbeiten, vor allem wenn es so billig ist wie im Moment. Solange die Zentralbanken ihre Konjunkturprogramme nicht auslaufen lassen und die Zinsen nicht anheben, werden die Aktienmärkte daher weiterhin Treibstoff für weitere Anstiege haben. Unseren Schätzungen zufolge wird das Potenzial für weitere Kursanstiege mindestens bis Mitte 2022 anhalten.

Die wichtigsten Impulsgeber für Kursanstiege im Jahr 2022

Was könnte für zukünftige Kursanstiege sorgen?

- Anhaltend niedrige Zinssätze. Solange die Zentralbanken die Zinssätze nicht anheben, werden die Unternehmen weiterhin Zugang zu günstigen Krediten haben, was ihnen eine Maximierung ihrer Gewinne ermöglicht. Den jüngsten Prognosen zufolge werden die USA die Zinssätze bis Ende 2022 niedrig halten, während die EU sie in diesem Zeitraum überhaupt nicht anheben wird.

- Steigende Unternehmensgewinne. Zu den zentralen Problemen, auf die Unternehmen in diesem Jahr in ihren Quartalsberichten hingewiesen haben, gehören Beschaffungsprobleme aufgrund von Unterbrechungen der Lieferketten, wobei ein bemerkenswertes Beispiel die Verknappung von Mikrochips ist, deren Nachfrage stark angestiegen ist. Dies war auf eine Kombination aus Stagnation bei der Produktion und inflationären Prozessen zurückzuführen. Glücklicherweise handelt es sich nur um eine vorübergehende Auswirkung, die den Prognosen zufolge im Jahr 2022 wieder verschwinden dürfte. Die Unternehmen werden also anfangen, mehr zu verdienen, was zu einem Anstieg der Aktienkurse und des Index führen wird.

- Verbesserung der Pandemiesituation. Dank der Impfkampagnen haben viele Menschen ihre Arbeit wieder aufgenommen, aber in zahlreichen Ländern bestehen nach wie vor Arbeitsbeschränkungen. Dennoch wird sich die Situation allmählich verbessern. Die bevorstehende Verfügbarkeit neuer Medikamente für COVID-19 in allen medizinischen Einrichtungen ist eine weitere positive Entwicklung in diesem Bereich. Dies wird das Arbeits- und Geschäftsklima verbessern und neue Wachstumsmöglichkeiten schaffen.

Welche Sektoren sollten wir im Jahr 2022 im Auge behalten?

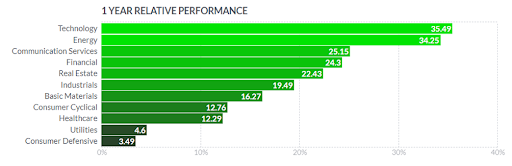

Dieses Jahr war für viele Wirtschaftszweige ein erfolgreiches Jahr. Was die US-Wirtschaft betrifft, so waren die Sektoren Technologie und Energie angesichts der Digitalisierung vieler Geschäftsabläufe und steigender Energiepreise die größten Gewinner.

Abb. Prozentuale Veränderung der US-Wirtschaft nach Sektoren. Quelle: Finviz

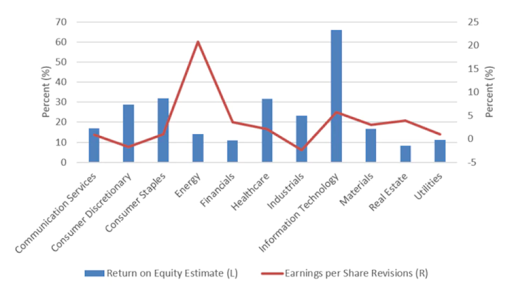

Um herauszufinden, welche Sektoren im Jahr 2022 am besten abschneiden werden, müssen wir sie anhand grundlegender Kriterien analysieren: Umsatz und Gewinn der Unternehmen der jeweiligen Branche. Ein guter Indikator für die fundamentale Stärke ist die Eigenkapitalrendite (ROE), die misst, wie effizient die Unternehmen eines bestimmten Sektors im Vergleich zu ihren Investitionsausgaben Gewinne erwirtschaften. Die Prognosen von Bloomberg und Charles Schwab für das Jahr 2022 zeigen, dass der Technologiesektor von allen untersuchten Sektoren (blaues Histogramm) die höchste Eigenkapitalrendite aufweist, und die positive Anpassung der EPS-Prognosen für das Jahr 2022 macht ihn erneut zu einem der stärksten Sektoren (rote Linie).

Abb. Prognose der Eigenkapitalrendite für 2022 (blaues Histogramm) und dreimonatige prozentuale Veränderung des EPS (rote Linie) für jeden Sektor des S&P 500. Stand: 12.11.2021. Quelle: Bloomberg und Charles Schwab

Glaubt man den Prognosen, so ist es ratsam, im Jahr 2022 auf die Sektoren Energie, Finanzen, Werkstoffe und Gesundheit zu achten.

Welche Indizes sollten wir im Jahr 2022 im Auge behalten?

Die größten Kursgewinne könnten im kommenden Jahr die Indizes in den USA, Europa und einer Reihe von rohstoffbasierten Volkswirtschaften verzeichnen. Der größte Teil des Anstiegs der US-Indizes wird in der ersten Jahreshälfte erfolgen, solange die Fed ihr Anleihekaufprogramm noch nicht beendet hat, was die Märkte stimulieren wird. Auch Europa hat die Chance, das Jahr mit einem positiven Ergebnis abzuschließen, sofern es seine Energiekrise lösen kann und sich die Pandemiesituation verbessert. Die Zinssätze auf dem Alten Kontinent werden noch einige Zeit nahe bei Null bleiben, und die EZB hat noch nicht damit begonnen, ihr Konjunkturprogramm zu reduzieren. Aus diesem Grund ist es ratsam, die großen europäischen Indizes im Auge zu behalten. Verschiedenen Einschätzungen zufolge werden die Rohstoff- und Energiepreise auch im Jahr 2022 hoch bleiben, was die Wirtschaft und die Aktienmärkte der rohstoffproduzierenden Länder beflügeln wird, wo sich die steigenden Preise im Wert der heimischen Indizes niederschlagen werden.

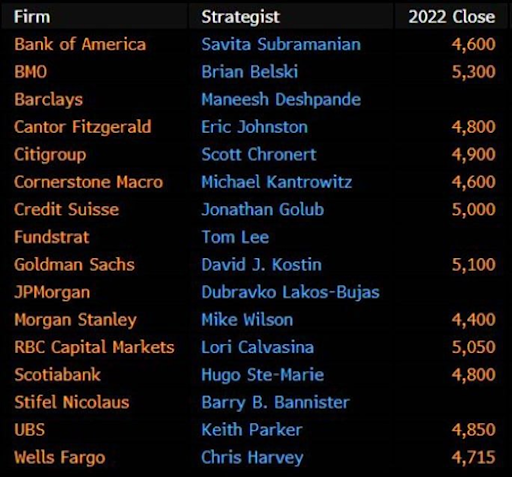

Abb. Prognosen der Investmentbanken für den S&P 500 zum Jahresende 2022.

Daraus lässt sich schließen, dass das Jahr 2022 wahrscheinlich kein Bärenmarktjahr werden wird. Zumindest könnten wir bis Juni beim S&P 500 einen Anstieg und sogar neue Allzeithochs sehen. Die Prognosen vieler Investmentbanken decken sich mit unseren Schlussfolgerungen. Im zweiten Halbjahr 2022 könnte es jedoch zu einer leichten Korrektur kommen. Dennoch dürften die Kurse bis zum Ende des Jahres stabil bleiben.

Einige Prognosen sprechen jedoch auch von einem möglichen weltweiten Konjunkturrückgang. Deshalb ist es wichtig, dass wir die potenziellen Risiken wie die Energiekrise, die Pandemie und die Inflation nicht außer Acht lassen. Um das potenzielle Risiko zu minimieren, sollten Sie jene Unternehmen und Sektoren auswählen, die gegenüber den betreffenden Risiken am widerstandsfähigsten sind, da diese sich besser als der Markt entwickeln werden.

Kryptowährungen. Rückblick auf das Jahr 2021

Die Rallye des Kryptowährungsmarktes im Jahr 2020 setzte sich bis Anfang 2021 fort, was für einen positiven Nettogewinn über das gesamte Jahr gesehen sorgte. Zwar war das Jahr 2021 von unglaublicher Volatilität geprägt, aber die Kryptowelt hat es dennoch mit einer weitgehend positiven Note beendet.

Wenn wir über den allgemeinen Trend im Jahr 2021 sprechen, muss ein wichtiger Orientierungspunkt die Kryptowährung Bitcoin sein, deren Wert sich seit Anfang des Jahres praktisch verdoppelt hat. In der Zwischenzeit hat sich die Rangliste der zehn wichtigsten Kryptowährungen nach Marktkapitalisierung ziemlich verändert. Sowohl Solana als auch Cardano haben ihren Platz in der Rangliste als "Ethereum-Killer" gefestigt, aber die auffälligste Entwicklung war unserer Meinung nach das Vordringen der Meme-Coins Dogecoin und Shiba Inu in die Top 10. Die digitalen Hündchen von Elon Musk sind aus dem Leben eines jeden Krypto-Traders nicht mehr wegzudenken und sorgten für die Schlagzeilen des Jahres 2021.

Abb. Prozentuale Kursveränderungen bei den Kryptowährungen im Jahr 2021. Top 10 nach Marktkapitalisierung. Quelle: Libertex

Zum Abschluss des Jahres 2021 möchten wir uns einen Moment Zeit nehmen, um alle wichtigen marktbeeinflussenden Ereignisse dieses Jahres in Erinnerung zu rufen. Diese Liste ist bei weitem nicht vollständig, aber sie umfasst:

- Allzeithochs der Kurse

- Chinas Schürfverbot

- Die bisher höchste institutionelle Beteiligung am Kryptomarkt

- Die Meme-Coins Dogecoin und Shiba Inu

- Das Gerichtsverfahren von Ripple

- Der erste von der SEC zugelassene Bitcoin-Futures-ETF

- Der Börsengang der größten Kryptobörse der Welt, Coinbase

- Das London-Upgrade von Ethereum

- NFT-Token und Gaming-Mania

- Die Aufnahme digitaler Währungen bei PayPal

- Die Anerkennung von Bitcoin als gesetzliches Zahlungsmittel in El Salvador

Dies sind nur die wichtigsten Meilensteine, die die Kryptoindustrie im Jahr 2021 zu verzeichnen hatte. Es ist schwer vorstellbar, was wir im Jahr 2022 erwarten können, aber wir werden trotzdem versuchen, eine Vorhersage zu treffen.

Einflussfaktoren für 2022

Nach der dritten Halbierung im Jahr 2020 geht Bitcoin nun in das zweite Jahr. Wenn wir diesen Zeitraum mit der vorherigen Halbierung vergleichen, sehen wir, dass Bitcoin Allzeithochs erreichte, dann aber eine starke Korrektur erlitt. Dieses Muster könnte sich während der aktuellen Halbierungsphase wiederholen, d. h. 2022 könnten neue Höchststände erreicht werden, gefolgt von einer deutlichen Korrektur.

Wie bereits mehrfach erwähnt, dürfte die Ära des billigen Geldes bis Ende 2022 anhalten. Die Zentralbanken haben es nicht eilig, die Zinssätze zu erhöhen, insbesondere angesichts des Auftretens weiterer infektiöser Coronavirus-Stämme. Die "Risk-on"-Phase wird wahrscheinlich bis Mitte des nächsten Jahres anhalten, was sich positiv auf die digitalen Währungen auswirken und ihnen zu neuen Höchstständen verhelfen dürfte.

Die weltweite Inflationsrate wird im Jahr 2022 wahrscheinlich weiter steigen. Die Preise für Rohstoffe und Dienstleistungen werden also weiter rasant steigen, ebenso wie der Kryptomarkt, der sich traditionell als sicherer Hafen vor der Abwertung von Fiat-Währungen erwiesen hat. Als erstes werden die Währungen der Entwicklungsländer betroffen sein. Ein Beispiel für dieses Phänomen ist die Abwertung der türkischen Lira, die sowohl zu massiven zivilen Unruhen im Land als auch zu einem starken Anstieg bei den Käufen von Kryptowährungen durch die breite Bevölkerung führte.

Die geopolitischen Risiken werden auch im kommenden Jahr ganz oben auf der Tagesordnung stehen. Zunehmende Spannungen in so genannten "geopolitischen Krisenherden" könnten zu einer höheren Nachfrage nach Kryptowährungen als defensive Vermögenswerte führen.

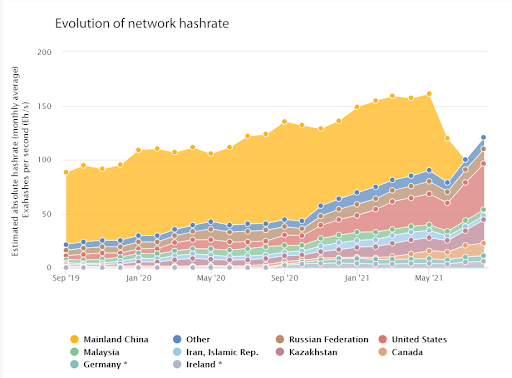

Die weltweite Krypto-Community hat sich bereits mit dem chinesischen Schürfverbot abgefunden, und die meisten Miner haben ihren Betrieb entweder eingestellt oder an andere Standorte wie die USA, Kasachstan, Kanada oder Russland verlagert. Somit dürfte der eigentliche Prozess des Schürfens im Laufe des nächsten Jahres relativ stabil verlaufen.

Eine wichtige Voraussetzung für diese Stabilität werden nachhaltige Energiepreise sein, was 2022 möglicherweise nicht der Fall sein wird. Die massiven Preissteigerungen bei den Energierohstoffen, insbesondere bei Gas und Kohle, machen eine Rückkehr der Energiepreise auf ihr früheres Niveau schon jetzt nahezu unmöglich. Daher werden die Kosten für das Schürfen steigen, was wiederum die Schließung kleinerer Mining-Farmen erzwingen und das Angebot an BTC auf dem Markt verringern könnte. Infolgedessen würden die Preise für Kryptowährungen steigen.

Abb. Übersicht über die Verteilung der Bitcoin-Mining-Hashrate nach Ländern. Quelle: https://ccaf.io/cbeci/mining_map

Prognosen für das Jahr 2022

Die Prognosen von Branchenexperten schwanken derzeit innerhalb einer breiten Spanne von 10.000 $ bis 1.000.000 $ pro BTC bis Ende 2022, während die meisten im Bereich von 120.000 $ bis 150.000 $ liegen. Angesichts der weltweiten Inflation könnte Bitcoin diese Niveaus in der ersten Jahreshälfte erreichen, während es in der zweiten Jahreshälfte zu einer tiefgreifenden Korrektur kommen könnte, sobald die Fed die Zinsen anhebt.

Es ist unwahrscheinlich, dass der Kursrückgang bei den Kryptowährungen so dramatisch sein wird wie in der Vergangenheit. Wir schätzen, dass sich bei einer Verdoppelung der Energiepreise auch die Kosten für das Schürfen verdoppeln werden. Dadurch wird der Preis für das Schürfen von 1 BTC auf 45.000 $ bis 55.000 $ steigen, so dass es unwahrscheinlich ist, dass der Preis unter diese Grenze fallen wird.

Der Markt für Kryptowährungen beginnt zu reifen, und wir wissen bereits, dass institutionelle Anleger bestrebt sind, seine Expansion fortzusetzen. Sie werden alles daran setzen, ihren Marktanteil zu erhöhen, indem sie den Markt mit "intelligenter" Liquidität überschwemmen. Aktuellen Schätzungen zufolge liegt der Anteil der institutionellen Akteure an der Marktkapitalisierung von Bitcoin bei rund 10 %. Natürlich ist das nicht viel. Bekanntlich mag das große Geld keine Volatilität, und wir gehen davon aus, dass der allmähliche Anstieg der Großanleger die Häufigkeit starker Marktbewegungen verringern und die Amplitude der Schwankungen abschwächen wird. Aller Wahrscheinlichkeit nach werden wir keine kurzen impulsiven Kursanstiege und plötzlichen extremen Einbrüche mehr erleben.

OUTRO

Überblick für das Jahr 2022

Das Jahr 2022 hat drei 2er in sich. Das ist ein ziemlich seltenes Vorkommnis. Denken Sie darüber nach. In den letzten zweitausend Jahren ist dies nur zwei Mal geschehen: 222 n. Chr. und 1222 n. Chr. Und 2022 ist das dritte Mal.

Numerologen sagen, dass die Zahl 2 eine "Symmetrieachse" ist, ein Punkt des Gleichgewichts. Alles, was sie aus dem Gleichgewicht bringt, stellt eine direkte Bedrohung für das eigene Glück dar und erfordert schnelles Handeln, um Ordnung und Harmonie wiederherzustellen.

In den vergangenen Jahrzehnten haben sich in der Weltwirtschaft und auf den Finanzmärkten erhebliche Ungleichgewichte angesammelt, die durch COVID-19 noch verstärkt wurden. Jetzt ist es an der Zeit, die Ordnung wiederherzustellen und das Finanzsystem wieder ins Gleichgewicht zu bringen. Ganz oben auf der Tagesordnung stehen die hohe Inflation (die in den USA ein 30-Jahres-Hoch erreicht hat), die Unterbrechung der Lieferketten, die exorbitante Verschuldung, die während der Nullzinsperiode angehäuft wurde, überhitzte Aktienmärkte als Folge der Konjunkturmaßnahmen der Zentralbanken und neue Coronavirus-Stämme. Wir gehen davon aus, dass das Jahr 2022 den Wendepunkt und einen Schritt in Richtung Normalisierung der Situation und Wiederherstellung des Gleichgewichts markieren wird.

Seit 2009 stehen die Märkte unter dem nahezu ständigen Einfluss von Konjunkturprogrammen und Kapitalspritzen der Zentralbanken. Leider scheinen die Zentralbanken einfach nicht zu wissen, wie sie außerhalb der Paradigmen der monetären Stimulierung arbeiten können, um die wirtschaftliche Erholung nicht zu beeinträchtigen und gleichzeitig die Inflation in Schach zu halten. Daher haben sie keine andere Wahl, als die Wirtschaft und die Märkte am Liquiditätstropf zu halten und auf eine Stabilisierung der Preise zu warten. Sollte es ihnen nicht gelingen, die Preise zu zügeln, bleibt nur die Möglichkeit, die Geldpolitik zu straffen.

Eine hohe Inflation spielt den Zentralbanken jedoch direkt in die Hände. Es gibt nicht viele Methoden auf dieser Welt, um die Schuldenlast zu verringern und das Geld zu entwerten: eigentlich nur Krieg, Zahlungsausfall und Inflation. Und im Vergleich zu den ersten beiden scheint die Inflation die schmerzloseste Option zu sein. Auf jeden Fall wird das Jahr 2022 vom Kampf gegen die Inflation geprägt sein, wobei dieser Indikator weiterhin im Mittelpunkt stehen wird. In der zweiten Hälfte des Frühjahrs werden die Märkte ihre Inflationserwartungen neu bewerten, und sollte es zu keiner Abschwächung kommen, könnte dies ein Korrektursignal sein. Sollte es zu einer neuen Welle von Lockdowns kommen, könnte die weltweite Inflation kurzzeitig zurückgehen, aber dann würde sie sich zu einem weiteren Tsunami aufschaukeln, da neue Restriktionen zu weiteren Unterbrechungen der Lieferketten führen würden. Langfristig gesehen werden die globalen Inflationssorgen daher nur noch größer.

Als unvermeidliche Folge der Krisenjahre infolge des Coronavirus, der hohen Energiepreise, der galoppierenden Inflation und der Straffung der Geldpolitik wird die Zahl der Zahlungsausfälle im Jahr 2022 zunehmen. Vor diesem Hintergrund werden zuverlässige Kreditnehmer noch wertvoller werden.

Die Augen der Welt werden auf China gerichtet sein, dessen Wirtschaft sich nach einem mehrjährigen Boom aufgrund geringerer Konsumausgaben, eines verschärften Wettbewerbs und Änderungen der Antimonopolgesetze abschwächen wird.

Osteuropa (Weißrussland, Ukraine, Russland und Polen), die Eurozone, der Südkaukasus, Taiwan, China, die USA, Süd- und Nordkorea, Japan, Afghanistan und der Nahe Osten werden auch 2022 geopolitische Brennpunkte bleiben. Wir rechnen jedoch nicht mit einem direkten Konflikt zwischen großen Staaten oder Militärbündnissen.

Naturkatastrophen und die globale Erwärmung werden auch in diesem Jahr ganz oben auf der Tagesordnung stehen. Wir erwarten, dass die Regierungen auf der ganzen Welt im Jahr 2022 klarere und praktischere Schritte im Kampf für höhere Umweltstandards unternehmen werden. Darüber hinaus wird der Anstieg der Energiepreise den Übergang zu grünen Technologien beschleunigen.

Außerdem ist das Jahr 2022 das Jahr des schwarzen Tigers. Das ist eine ziemlich unerwartete Kombination, nicht wahr? Man sagt jedoch, dass dieses Tier Gerechtigkeit und Weisheit verkörpert, aber auch Tapferkeit und ein ruhiges Temperament.

Es sieht so aus, als gäbe es keine Möglichkeit, die Volatilität zu verhindern.

Wenn Sie sich nicht sicher sind, wo Sie anfangen sollen, welche Instrumente Sie auswählen sollen oder was Sie auf dem Markt erwartet, können Sie sich einige Produkte der Libertex Academy ansehen.

WIR WÜNSCHEN IHNEN ALLEN GESUNDHEIT UND WOHLSTAND FÜR DAS JAHR 2022!

LIBERTEX ACADEMY

Bereit loszulegen?

Schließen Sie sich Tausenden von Libertex-Nutzern an.

85 % der Konten von Kleinanlegern verlieren Geld