Bullenflaggen-Muster im Handel – Long-Trades eröffnen

Es gibt zwei unterschiedliche Flaggenmuster: Bulle und Bär. In diesem Artikel sprechen wir über das Bullen-Flaggenmuster, das auf eine Fortsetzung des Aufwärtstrends hindeutet. Dieses Muster ist nicht so einfach, wie es aussieht. Deshalb haben wir Tipps und Hinweise gesammelt, die Ihnen helfen werden, mit diesem technischen Instrument effektiv zu arbeiten.

Was ist die Bullenflagge, und wie funktioniert sie?

Bevor wir einen detaillierten Blick auf die Bullenflagge werfen, möchten wir Sie daran erinnern, was das Flaggenmuster ist.

Eine Flagge ist ein kurzfristiges Fortsetzungs-Chartmuster, das vorhersagt, dass der bestehende Trend in Kraft bleiben wird. Das Flaggenmuster wird von Investoren weltweit geliebt, weil es starke Signale liefert und auf jedem Zeitrahmen und bei jedem Vermögenswert gefunden werden kann.

Es gibt zwei Arten von Flaggenmustern: bärisch und bullisch. Beide sehen wie ein schräges Rechteck aus, das von zwei Trendlinien eingerahmt wird. Diese Trendlinien dienen als Widerstands- und Unterstützungsniveaus.

Eine Bullenflagge stellt eine bullische Art von Muster dar. Sie entsteht durch die Schwäche der Bullen, die den Preis zuvor nach oben getrieben haben.

Dem Muster sollte immer ein starker Aufwärtstrend vorausgehen. Danach gibt es eine Korrektur. Das Muster ist kurzfristig, weil es nur eine Konsolidierung innerhalb des Gesamttrends ist. Die Dauer der Korrektur oder des Musters hängt vom Zeitrahmen ab.

Eine Bullenflagge stellt eine bullische Art von Flaggenmuster dar. Es entsteht durch die Schwäche der Bullen, die zuvor den Preis nach oben getrieben haben. Infolgedessen kommt es zu einer Korrektur: Dabei handelt es sich um ein Muster, das signalisiert, dass der Preis weiter steigen wird.

Im Allgemeinen erscheint das Bullenflaggenmuster aufgrund einer Pause im Aufwärtstrend. Es ist die Zeit der Kurskonsolidierung, nach der sich der Kurs weiter nach oben bewegt.

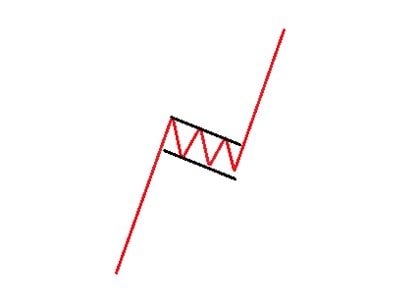

Sehen Sie sich das untere Bild an.

Die Bullenflagge ist ein schräges Rechteck, das sich abwärts bewegt. Das Rechteck wird von zwei parallelen Trendlinien gebildet, die als Unterstützungs- und Widerstandsniveaus dienen. Die Hauptidee ist, in Richtung des Gesamttrends zu handeln und niemals gegen den Trend. Ein Händler sollte eine Order oberhalb des Widerstands platzieren, wenn der Ausbruch erfolgt.

Die Idee des Bullenflaggen-Musters ist es, in Richtung des Gesamttrends zu handeln und niemals gegen den Trend. Ein Händler sollte eine Order oberhalb des Widerstands platzieren, wenn der Ausbruch erfolgt.

Das Bullenflaggen-Muster im Handel: Beispiel auf dem Forex-Markt

Beim Betrachten von Lehrbildern ist alles klar. Aber was ist mit realen Beispielen?

Wir haben ein tägliches Handels-Chart des Paares EUR/USD. Während des starken Aufwärtstrends korrigierte sich der Kurs drei Wochen lang, setzte dann aber seine Aufwärtsbewegung fort.

Das Muster kann nicht nur auf den Forex-Markt angewendet werden, sondern auch auf Aktien, Kryptowährungen, Rohstoffe usw.

Vorteile und Nachteile des Handels mit dem Bullenflaggen-Muster

Jedes technische Werkzeug hat Vorteile und Nachteile. Die Bullenflagge ist keine Ausnahme, weil sie kein einfaches Muster ist.

|

Vorteile |

Nachteile |

|

Kann für jedes Asset, einschließlich Aktien, gefunden werden |

Nicht einfach für neue Trader |

|

Kann auf jedem Zeitrahmen gefunden werden |

Selten |

|

Bietet eine Einstiegsebene |

Nicht alle Signale funktionieren |

|

Liefert eine Grenzwertstufe |

Schwierig vom Rechteckmuster zu unterscheiden |

|

Bietet Händlern ein Signal für die Fortsetzung des Aufwärtstrends |

Das Bullenmuster ist ein Schlüsselelement vieler Strategien. Es ist hilfreich, da es nicht nur ein Zeichen für die Trendfortsetzung ist, sondern auch ein Werkzeug, das Einstiegs- und Limitebenen liefert.

Das Muster kann auf verschiedenen Zeitrahmen und für jedes Wertpapier verwendet werden, einschließlich Währungen, CFDs, Futures und Aktien. Dennoch ist es für Devisen- und Aktienmärkte gebräuchlicher.

Das Muster ist für Trading-Anfänger nicht einfach zu verstehen, da es dem Rechteck-Chartmuster ähnelt. Außerdem tritt es im Preisdiagramm nicht oft auf. Wie jedes andere technische Tool kann es falsche Signale liefern.

Dennoch hat das Muster Einschränkungen. Für Anfänger ist es nicht einfach zu verstehen, da es dem Rechteck-Chartmuster ähnelt. Außerdem tritt es nicht oft im Kursdiagramm auf. Wie jedes andere technische Tool kann es falsche Signale liefern.

Bullenflagge und Rechteck-Muster im Handel

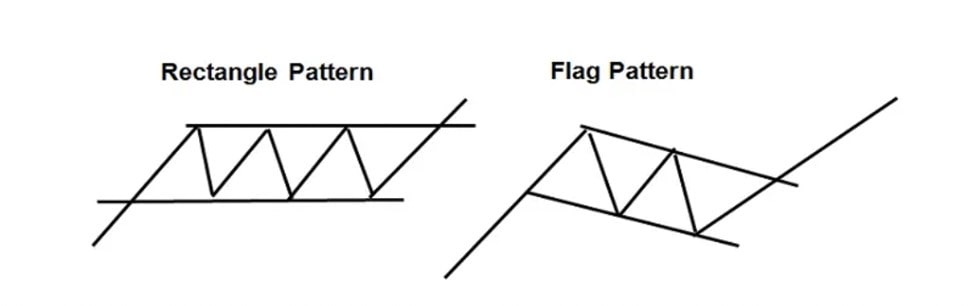

Manchmal ist es nicht einfach, das Muster der Handelsflagge von dem des Rechtecks zu unterscheiden.

|

Ähnlichkeiten |

Unterschiede |

|

Trendlinien umrahmen beide |

Das Rechteckmuster wird horizontal gebildet, während die Bullenflagge ein Rechteck ist, das sich nach unten bewegt. |

|

Beide werden während einer Pause im Trend gebildet |

|

|

Beide sind Rechtecke |

Das Rechteckmuster wird horizontal gebildet, während die Bullenflagge ein Rechteck ist, das sich nach unten bewegt.

Schauen Sie sich das Bild unten an, das beide Muster zeigt, damit Sie den Unterschied erkennen.

Wie man das Bullenflaggen-Chartmuster identifiziert

Die größte Herausforderung bei der Identifizierung eines Flaggenmusters ist, dass es einem rechteckigen Muster ähnelt. Daher sollte ein Händler bei der Definition des Bullenflaggen-Kerzenmusters vorsichtig sein.

Wir listen einige Schritte auf, die Ihnen bei der Bestimmung des Bullenflaggenmusters helfen.

- Schritt 1. Es sollte ein Aufwärtstrend vorhanden sein, da die Bullenflagge ein Fortsetzungsmuster und keine Umkehrung ist.

- Schritt 2. Die Korrektur sollte beginnen, und der Kurs sollte nachgeben. Es sollte eine Bullenflagge sein.

- Schritt 3. Wenn das Retracement unter 50% liegt, ist es wahrscheinlicher, dass es sich nicht um ein Flaggenmuster handelt. Das Retracement sollte nicht niedriger als 38% des Trends sein.

- Schritt 4. Zeichnen Sie parallele Trendlinien des Musters ein.

- Schritt 5. Am Ende sollte der Kurs über die obere Begrenzung des Musters ausbrechen.

Handelsvolumina für die Bullenflagge

Um die Bildung der Bullenflagge in Ihrem Handel zu bestätigen, können Sie den Volumen-Indikator verwenden. Die Bullenflagge ist ein Chartmuster, das sich innerhalb einer starken Aufwärtsbewegung bildet. Hohe Handelsvolumina begleiten den steilen Anstieg.

Wenn sich der Preis konsolidiert, wird der Volumen-Indikator voraussichtlich abnehmen, da die Bullen nicht mehr stark sind.

Wenn sich der Preis konsolidiert, wird erwartet, dass der Volumen-Indikator abnimmt, da die Bullen nicht mehr stark sind. Gleichzeitig signalisiert der Durchbruch des Widerstands der Flagge nach oben die Stärke der Bullen, so dass das Handelsvolumen steigen sollte. Das bestätigt, dass der Aufwärtstrend fortgesetzt wird.

Bullenflagge vs. Bärenflagge

Bullen- und Bärenflaggen sind nur zwei Arten von Flaggenmustern. Sie spiegeln sich gegenseitig.

Der wesentliche Unterschied ist, dass die Bullenflagge im Aufwärtstrend auftritt, die Bärenflagge ist ein Fortsetzungsmuster des Abwärtstrends.

- Wenn die Bullenflagge im Aufwärtstrend auftritt, ist die Bärenflagge ein Fortsetzungsmuster des Abwärtstrends.

- Das Bullen-Flaggen-Muster funktioniert nur, wenn der Kurs die obere Begrenzung durchbricht. Das Bärenmuster hat sich erfolgreich gebildet, wenn der Kurs unter die untere Begrenzung bricht.

- Die Ähnlichkeit besteht darin, dass Bullen- und Bärenflaggen das Take Profit-Ziel in Bezug auf die Länge des Flaggenmastes definieren.

Die Abbildung unten zeigt die wichtigsten Unterschiede.

Wie Sie eine Bullenflagge im Handel verwenden - Top Strategie

Das Bullenflaggenmuster ist nicht besonders schwierig. Deshalb wird es in vielen Handelsstrategien verwendet.

Strategie 1: Wie Sie das Bullen-Muster verwenden

Das ist die Haupthandelsstrategie des Bullenflaggenmusters.

- Schritt 1. Da das Muster innerhalb des Aufwärtstrends gebildet wird, müssen Sie eine starke Aufwärtsbewegung finden und warten, bis der Kurs zu konsolidieren beginnt. Der Preis sollte sich abwärts bewegen, aber nicht mehr als 35%.

- Schritt 2. Um wichtige Niveaus zu definieren, sollten Sie die Differenz zwischen dem Start- und Endpunkt des Aufwärtstrends (vor der Konsolidierung) êrmitteln. Das Take-Profit-Ziel sollte im Verhältnis zu diesem Abstand stehen.

- Schritt 3. Die Strategie funktioniert nur, wenn das Muster vollständig ausgebildet ist. Die Formation wird bestätigt, wenn der Preis über die obere Begrenzung der Flagge (oder den sogenannten Widerstand) bricht.

- Schritt 4. Eröffnen Sie eine Kaufposition beim Ausbruch. Platzieren Sie den Stop Loss unterhalb der unteren Linie (der Abstand von 3-10 Pips je nach Zeitrahmen ist sehr empfehlenswert).

- Schritt 5. Jetzt ist es an der Zeit, das Take-Profit-Niveau zu definieren. Es sollte ähnlich der Länge sein, die Sie im zweiten Schritt gemessen haben. Die Pips sollten ab dem Ausbruch gezählt werden.

Die Volatilität ist ein wesentlicher Bestandteil jedes Handels. Daher kann die Take-Profit-Order im hochliquiden Markt zu weit sein. Wir empfehlen die Verwendung eines Trailing-Stop.

Strategie 2: Bullenflagge und Handelsvolumen

In dieser Strategie werden wir das Bullenflaggen-Signal mit dem Volumen-Indikator bestätigen.

- Schritt 1. Der Kurs sollte das Bullenflaggenmuster bilden. Obwohl das Muster nur bestätigt wird, wenn der Kurs über den Widerstand der Flagge durchbricht, wenn Sie eine Formation sehen, die dem Bullenflaggenmuster ähnelt, können Sie die Strategie anwenden.

- Schritt 2. Wenden Sie den Volumenindikator auf das Kursdiagramm an. Wie wir oben gesagt haben, wird das Handelsvolumen während der Kurskorrektur voraussichtlich abnehmen.

- Schritt 3. Wenn die Handelsvolumen nach der Korrektur ansteigen und der Kurs über die obere Begrenzung der Bullenflagge bricht, ist dies ein Zeichen für die Fortsetzung des Trends.

- Schritt 4. Die Stop-Loss-Order sollte unterhalb der Unterstützungslinie der Bullenflagge platziert werden.

- Schritt 5. Das Take Profit-Niveau kann durch das Risiko/Ertrags-Verhältnis definiert werden. Wir empfehlen immer die Verwendung eines 1/2 Verhältnisses. Wenn Sie also 10 Pips riskieren, sollte Ihr Gewinn 20 Pips über dem Einstiegspunkt liegen.

Strategie 3: Das Bullen-Flag-Muster und Fibonacci-Retracements

Fibonacci-Retracements werden als Unterstützungs- und Widerstandsniveaus verwendet. Bei diesen Niveaus wird erwartet, dass der Kurs zurückgeht, also wird es einen Pullback geben.

Eine Bullenflagge ist ein Muster der Marktkonsolidierung. Fibo-Levels helfen uns, das Niveau zu definieren, von dem aus der Kurs wieder abprallen wird.

- Schritt 1. Zunächst einmal sollten Sie einen Aufwärtstrend finden.

- Schritt 2. Der nächste Schritt ist die Suche nach einer Konsolidierung. Die Konsolidierung soll ein Bullenflaggenmuster sein.

- Schritt 3. Implementieren Sie die Fibonacci-Levels in den Chart. Die Fibo-Levels bestimmen Umkehrpunkte. Sie werden verwendet, um zu definieren, wann der Kurs umkehrt und sich weiter nach oben bewegt.

- Schritt 4. Warten Sie dann darauf, dass der Preis das Fibonacci-Niveau erreicht. Es wird eine mögliche Preisumkehr nach oben und die Fortsetzung des Aufwärtstrends signalisieren.

- Schritt 5. Wenn der Preis die obere Begrenzung des Bullenflaggenmusters durchbricht, sollten Sie erwarten, dass der Trend weiter steigt.

- Schritt 6. Der Stop Loss kann unterhalb der unteren Linie der Bullenflagge platziert werden.

- Schritt 7. Diese Strategie definiert kaum das Take Profit-Niveau. Dennoch können Sie die gleiche Regel anwenden, die in Strategie 1 angewendet wurde. Messen Sie den Abstand zwischen dem Beginn des Trends und dem Beginn der Konsolidierung.

Wichtige Tipps zum Bullenflaggen-Chart-Muster

Obwohl die Bullenflagge einfach zu sein scheint, haben wir einige Tipps für Sie, die Ihnen helfen werden, das Muster ohne Probleme zu handeln.

Sie sollten bedenken, dass der Rückgang von mehr als 38% des Aufwärtstrends das erste Alarmsignal für den Abwärtstrend sein kann. Wenn der Preis allerdings nicht mehr als 38% sinkt, gibt es eine höhere Chance, dass der Haupttrend weitergeht.

- Warten Sie, bis sich das Muster gebildet hat. Das Muster wird erst gebildet, wenn der Kurs über die obere Begrenzung des Musters bricht. Davor ist es nur eine Konsolidierung, die zu einer Kursumkehr führen kann.

- Quittierung des Signals. Jedes Signal sollte doppelt bestätigt werden. Oben haben wir den Volumen-Indikator erwähnt, der die Fortsetzung des Aufwärtstrends und die Wirksamkeit der Bullenflagge bestätigen kann.

- Die Bullenflagge ist eine Periode der Trendkorrektur. Der Preis geht während des Musters leicht nach unten. Infolgedessen können Händler diesen Rutsch als Beginn des Abwärtstrends betrachten. Sie sollten bedenken, dass ein Rückgang von mehr als 38% des Aufwärtstrends das erste Alarmsignal für den Abwärtstrend sein kann. Wenn der Kurs allerdings nicht mehr als 38% sinkt, besteht eine hohe Wahrscheinlichkeit, dass der Haupttrend weitergeht.

Fazit: Verwenden oder vermeiden Sie die Bullenflaggen-Muster

Abschließend lässt sich sagen, dass die Bullenflagge kein schwieriges Muster ist, das in jedem Zeitrahmen und für jeden Vermögenswert auftreten kann. Es ist eine Art von Flaggenmuster, das ein Signal für die Fortsetzung des Aufwärtstrends liefert. Die Bullenflagge ist ein bekanntes Muster auf der ganzen Welt.

Gleichzeitig ist dieses Muster nicht so häufig und kann falsche Signale liefern. Deshalb empfehlen wir die Nutzung eines Libertex-Demokontos, mit dem Trader ohne jegliches Risiko für ihr Kapital üben können. Das Konto bietet Echtzeit-Handelsbedingungen und eine breite Palette von Handelsinstrumenten, einschließlich Forex, Aktien, CFDs, etc.

Fassen wir die Informationen aus unserem Tutorial zusammen.

FAQ

Was ist ein Bullenflaggen-Muster?

Ein Bullenflaggen-Muster ist ein kurzfristiges Konsolidierungs-Chartmuster, das innerhalb einer starken Aufwärtsbewegung gebildet wird und eine Fortsetzung des Aufwärtstrends signalisiert.

Ist eine Bullenflagge bullisch?

Ja, die Bullenflagge ist bullisch, da sie signalisiert, dass sich der Aufwärtstrend fortsetzen wird.

Wie kann ich eine Bullenflagge handeln?

Ein Trader sollte warten, bis sich das Muster gebildet hat. Das Muster wird gebildet, wenn der Kurs über die obere Linie der Flagge bricht. Danach kann der Trader eine Kaufposition eröffnen.

Wie identifiziere ich ein Flaggenmuster?

Ein Flaggen-Muster ist eine Korrektur innerhalb eines starken Trends. Während der Korrektur sollte sich der Kurs leicht in die entgegengesetzte Richtung zum Haupttrend bewegen. Wenn der Kurs eine 50%ige Abweichung vom Gesamttrend nicht überschreitet, ist die Wahrscheinlichkeit hoch, dass es sich um ein Flaggenmuster handelt.

Wie messe ich die Bullenfahne?

Um das Take Profit-Ziel der Bullenflagge zu messen, müssen Sie den Abstand zwischen dem Beginn des Trends und der Korrektur zählen. Dieser Abstand sollte ab dem Ausbruch der oberen Begrenzung der Bullenflagge gezählt werden.

Haftungsausschluss: Die Informationen in diesem Artikel sind nicht als Anlageberatung gedacht und stellen keine andere Form der Beratung oder Empfehlung dar, die von Libertex angeboten oder unterstützt wird. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

Warum sollten Sie mit Libertex handeln?

- Erhalten Sie Zugang zu einem kostenlosen Demokonto.

- Sie bekommen an 5 Tagen in der Woche von 9 bis 21 Uhr (mitteleuropäische Standardzeit) technische Unterstützung durch einen Mitarbeiter.

- Verwenden Sie einen Hebel von bis zu 1:30 (für Kleinanleger).

- Arbeiten Sie mit einer Plattform, die für jedes Gerät geeignet ist: Libertex und MetaTrader.

85 % der Konten von Kleinanlegern verlieren Geld