CFD vs Optionen: Welches Finanzderivat ist besser?

In diesem Artikel werden die Besonderheiten von Derivaten wie Optionen und CDFs (Contracts for Difference) skizziert, ihre Gemeinsamkeiten und Unterschiede ermittelt und ihre Vor- und Nachteile beleuchtet. Erfahren Sie unten alles über die Möglichkeiten, CFD oder Optionen zu handeln.

Was sind Optionen und wie funktionieren sie?

Optionen sind Derivatkontrakte, die ihren Inhabern das Recht (aber nicht die Verpflichtung) einräumen, die zugrunde liegenden Vermögenswerte zu einem vereinbarten Preis an einem vorher festgelegten Datum zu kaufen oder zu verkaufen.

Käufer von Optionen nutzen die Ausübungspreise der Optionen und handeln damit, wenn dies wirtschaftlich vertretbar ist. Beispielsweise können sie eine bestimmte Gruppe von Optionen zu einem vorteilhaften Preis verkaufen, selbst wenn der Wert dieser Optionen erheblich sinkt. Es dabei geht um den im Vertrag dokumentierten Festpreis.

Ein erfahrener Trader kann mit bestimmten Taktiken erfolgreich auf die Ausführung seiner Optionen spekulieren. Apropos, die am weitesten verbreitete Taktik besteht darin, Aktien unter dem Marktwert zu kaufen und sie dann zu verkaufen, sobald ihr Preis gestiegen ist.

Optionen werden manchmal fälschlicherweise mit Futures verwechselt. Es besteht jedoch ein erheblicher Unterschied zwischen diesen beiden Instrumenten. Ein Futures-Kontrakt muss strikt an seinem Ablaufdatum ausgeführt werden. Ein Optionsschein bietet seinem Besitzer eine „Option“, er kann wählen, ob er den Handel tätigt oder nicht (daher der Name).

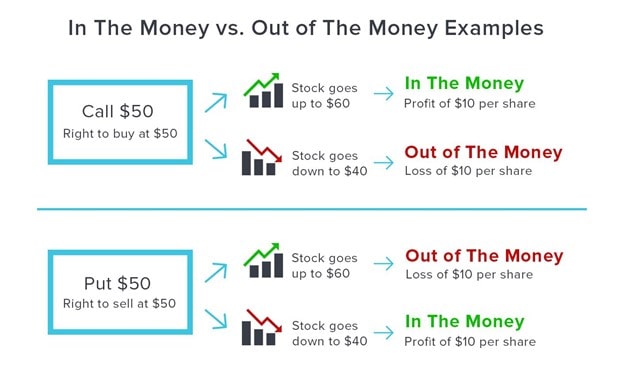

Es gibt zwei Arten von Optionen, die Sie handeln können:

- Call-Optionen. Wenn Sie Call-Optionen kaufen, hoffen Sie, dass die zugrunde liegenden Vermögenswerte an Wert gewinnen.

- Put-Optionen. Wenn Sie Put-Optionen kaufen, hoffen Sie, sie zum vorher festgelegten Preis verkaufen zu können, selbst wenn die zugrunde liegenden Vermögenswerte an Wert verloren haben.

Es spielt keine Rolle, für welchen Typ Sie sich entscheiden, Ihre Risiken bleiben immer auf der Optionsprämie fixiert. Die Optionsprämie ist der Preis, zu dem Sie den jeweilige Optionsschein kaufen. Durch die Bewegung nach oben und unten spiegelt die Prämie wider, ob der Vertrag vor dem Ablaufdatum rentabel ausgeübt werden kann. Diese Schwankungen ermöglichen es einem Option Trader, auf dem Markt zu spekulieren, ohne seine Verkaufsoption auszuführen und die zugrunde liegenden Aktien in Besitz zu nehmen.

Neben Kaufoptionen können Sie diese auch „schreiben“ (verkaufen). Auch der Verkauf einer Option bringt Ihnen eine Prämie ein. Hüten Sie sich jedoch vor den Risiken, die in diesem Fall potenziell unbegrenzt sein können:

- Das Schreiben einer Call-Option ermöglicht es Ihnen, eine Short Position zu eröffnen. Daher stimmen Sie zu, das Recht zu verkaufen, einen zugrunde liegenden Vermögenswert zu einem vorher festgelegten Preis zu kaufen.

- Das Schreiben einer Put-Option ermöglicht es Ihnen, eine Long Position zu eröffnen. Daher stimmen Sie zu, den zugrunde liegenden Vermögenswert zu einem vorher festgelegten Preis zu kaufen, wenn die Put Option ausgeübt wird.

Hier ist ein Beispiel, um Ihnen zu helfen, die Natur von Optionen besser zu verstehen. Wenn Sie eine Vermutung haben, dass der Wert der Intel-Aktie von ihrem aktuellen Preis von 50 US-Dollar steigen wird, können Sie versuchen, dem Beispiel zu folgen und einen Optionsvertrag zu kaufen, der Ihnen das Recht gibt, sie im nächsten Monat für 55 US-Dollar zu kaufen. Wenn der Wert der Aktie über 60 US-Dollar steigt, können Sie Ihre Option zum Kauf von Intel-Aktien zu einem besseren Preis ausüben.

Sie müssen eine Prämie zahlen, um die Option zu erhalten, mit der Sie Intel für 55 US-Dollar kaufen können. Wenn eine Option nichts bringt, können Sie sie verfallen lassen und verlieren nur die Kosten für die Prämie.

Bedeutendste Merkmale von Optionen

Nachdem Sie nun besser verstehen, wie die Grundlage des Optionshandels funktioniert, wollen wir uns einige ihrer bemerkenswertesten Funktionen ansehen.

Implizite Volatilität

Die implizite Volatilität des Basiswerts und somit auch von Optionen ist dynamisch. Er ändert sich entsprechend den Schwankungen auf dem Markt und hängt stark von den Erwartungen hinsichtlich zukünftiger Kursbewegungen des zugrunde liegenden Vermögenswerts ab.

Ereignisse wie die von Unternehmen veröffentlichten Jahresberichte können zu einer erhöhten oder verringerten Nachfrage nach den entsprechenden Optionen führen. Als solche beeinflussen diese Ereignisse den Preis von Optionen, selbst wenn der Kurs des Basiswerts unverändert bleibt.

Hedging

Ein Optionskontrakt kann ein großartiges Instrument zur Absicherung gegen mögliche Risiken in den zugehörigen Basiswerten sein. Die Ergebnisse der Absicherung mit Optionen können variieren. In einigen Fällen können Anleger sogar Geld verlieren, wenn der Preis der Option anders als ursprünglich erwartet entwickelt. Stellt sich ein festgelegter Preis jedoch als günstig heraus, können Optionshändler den Ablauf der Option abwarten und den vorteilhaften Marktpreis nutzen.

Keine Verpflichtungen

Alle Optionskontrakte geben ihren Inhabern das Recht, die entsprechenden Basiswerte zu kaufen oder zu verkaufen. Die Eigentümer können dieses Recht jederzeit ausüben, während der Vertrag noch aktiv ist. Dazu sind sie jedoch nicht verpflichtet. Wenn die zugrunde liegenden Aktien während der Vertragslaufzeit nicht gekauft oder verkauft würden, würde die Option verfallen.

Vor- und Nachteile von Optionen

Wie jedes andere Finanzinstrument haben Optionen ihre eigenen Stärken und Schwächen, die von Anlegern berücksichtigt werden sollten. Nachfolgend finden Sie die Hauptmerkmale dieser Anlagevehikel.

|

Vorteile |

Nachteile |

|

|

|

|

|

|

Was sind CFDs und wie funktionieren sie?

Ein CFD (Differenzkontrakt) ist ein weiteres Finanzderivat in Form einer Vereinbarung zwischen einem Anleger und einem CFD-Broker. Die Parteien vereinbaren, die Differenz im Preis des Basiswertes auszutauschen, die während eines bestimmten Zeitraums entsteht (vom Zeitpunkt der Eröffnung des Trades bis zu seiner Schließung). CFDs können nicht dazu verwendet werden, physische Produkte zu erwerben, und ein CFD-Anleger ist nicht der Eigentümer des zugrunde liegenden Vermögenswerts.

Differenzkontrakte werden oft Optionen gegenübergestellt, obwohl sie auch zum Spekulieren auf dem Markt verwendet werden. Der Kauf eines CFDs ermöglicht es Ihnen, auf die positive Kursbewegung zu spekulieren, während der Verkauf Sie vor dem Risiko schützt, Geld zu verlieren, wenn der Kurs der Aktie nach unten geht. Die Kursschwankungen des Basiswerts bestimmen Ihre möglichen Gewinne und Verluste aus jedem Trade.

Obwohl CFD-Optionen oft in fortgeschrittenen Handelsstrategien enthalten sind, können sie sowohl von aufstrebenden als auch von erfahrenen Händlern verwendet werden.

Die Einnahmen der Händler werden durch die Preisänderungen der zugehörigen Aktie beeinflusst. Das bedeutet, dass ein CFD-Investor kein Öl kauft, sondern stattdessen auf seine Preisschwankungen spekuliert. Anleger verwenden CFDs auch, um Annahmen darüber zu treffen, ob ein steigender Kurs oder ein fallender Kurs zu erwarten ist.

Hier ist ein Beispiel. Wenn Sie glauben, dass der Wert der Apple-Aktie steigen wird, können Sie einen Apple CFD zum aktuellen Preis von 280 USD kaufen. Wenn Sie dies tun und Ihre Position dann schließen, wenn Apple über 300 USD liegt, erhalten Sie die Preisdifferenz von der Eröffnung der Position bis zur Schließung. Wenn Sie sich jedoch geirrt haben und der Wert der Aktie gesunken ist, müssen Sie die Differenz an Ihren CFD-Broker zahlen.

Ein CFD ist nicht nur auf Aktien beschränkt. Es kann auch zum Kauf und Verkauf von Währungen, Rohstoffen (wie Gold oder Öl), Indizes und vielem mehr verwendet werden. Es gibt zum Beispiel auch CFD binäre Optionen.

Wichtige Merkmale von CFDs

Das Durchdringung solch komplizierter Finanzinstrumente wie CFDs kann ein wenig überwältigend sein. Sie können mehr aus der folgenden Liste erfahren und diese Kenntnisse dann beim Trading anwenden.

Margin Trading

Im Gegensatz zum traditionellen Handel ermöglicht der Margin Handel mit CFDs den Händlern, sich Geld vom Makler zu leihen, wodurch die Hebelwirkung erhöht wird. Ein Broker muss jedoch über genügend Händler verfügen, um die erforderlichen Guthaben auf seinen Konten zu halten, um diese Transaktionen abzuwickeln.

Hedging

Viele risikoscheue Anleger können CFDs zur Absicherung ihrer Investitionen einsetzen, da sie eine großartige Gelegenheit bieten, Aktienportfolios zu schützen. Aktienkurse sind von Natur aus volatil und können erheblich steigen oder fallen, wenn die Marktbedingungen dies hergeben. Welche Optionen CFD Hedging bieten kann, ist leicht beantwortet: es kann ein nützliches Instrument sein, wenn Sie wissen, wie Sie es sinnvoll einsetzen und Ihre Aktien sicher aufbewahren möchten.

Kein Ablaufdatum

In der Gegenüberstellung zwischen CFDs und Optionen haben CFDs einen großen Vorteil: Sie haben kein Ablaufdatum. Obwohl CFDs verwendet werden, um auf die Preisbewegungen anderer Derivate, z. B. Futures, zu spekulieren, sind sie selbst keine Futures. Sie werden jedoch wie andere Wertpapiere gehandelt und haben „Kauf“- und „Verkaufs“-Kurse.

Vor- und Nachteile von CDFs

CDFs haben viel mit Optionen gemeinsam, da sich einige ihrer Vor- und Nachteile mit denen überschneiden, die anderen Derivaten zugeschrieben werden. Nachfolgend finden Sie die wichtigsten Merkmale, an die Sie sich erinnern sollten:

|

Pros |

Cons |

|

|

|

|

|

|

Optionen vs CFD: Hauptunterschiede

Sowohl CFDs als auch Optionen sind effektive Handelsinstrumente, wenn Sie wissen, wie man sie richtig einsetzt. Ihre Wahl hängt letztendlich von Ihrem Endziel ab. Finden Sie heraus, was Ihre Prioritäten sind und was Sie erreichen möchten:

- CFDs sind für den Handel mit Brokern konzipiert, während Optionen an Börsen gehandelt werden.

- CFDs sind Vereinbarungen, die abgeschlossen werden, um auf die Preisschwankungen des entsprechenden Vermögenswerts zwischen dem Datum der Eröffnung des Trades und dem Datum des Abschlusses zu spekulieren. Optionen können als eine Form der Spekulation mit Vermögenswerten betrachtet werden, aber sie gewähren Ihnen nur das Recht, einen Vermögenswert in der Zukunft zu einem vorher festgelegten Preis zu kaufen.

- CFDs sind einfacher zu verwalten und werden auf einer breiteren Palette von Märkten gehandelt. Optionen wiederum können direkt gehandelt werden und bieten dem Inhaber so die Möglichkeit, höhere Gewinne zu erzielen.

- CFDs haben ein transparenteres Handelssystem als Optionen, da sich ihr Preis immer in strikter Übereinstimmung mit der Preisbewegung des zugrunde liegenden Vermögenswerts ändert.

- Sie können erfolgreich in den CFD-Handel einsteigen, selbst wenn Sie nur ein grundlegendes Verständnis dafür haben, wie Finanzmärkte funktionieren. Der Optionshandel hingegen erfordert mehr Wissen über viele Finanzprozesse.

Fazit

Nachdem Sie alle Informationen zum Unterschied CFD und Optionen gelesen haben, können Sie entscheiden, welche verschiedene Strategie für Sie vorzuziehen ist.

Nehmen wir an, Sie interessieren sich jetzt mehr für Instrumente wie CFDs. Wie und wo fangen Sie an? Wir empfehlen, ein Demokonto bei einem vertrauenswürdigen Broker wie Libertex zu eröffnen. Hier können Sie mutige oder gar riskante Entscheidungen treffen und alle Besonderheiten neu entdeckter Vermögenswerte in einer risikofreien Umgebung erfahren.

CFD vs Optionen: FAQ

Wofür steht CFD?

CFD steht für „Contract for Difference“. Es handelt sich um einen Finanzvertrag, der zwischen zwei Parteien abgeschlossen wird, die sich verpflichten, die Differenz (daher der Name) im Wert des zugrunde liegenden Vermögenswertes auszutauschen, die während eines bestimmten Zeitraums entsteht. CFDs können verwendet werden, um Aktien, Indizes, Rohstoffe, Währungen und viele andere Vermögenswerte zu kaufen.

Was sind Optionen?

Optionen sind Derivate, die ihren Besitzern das Recht (aber nicht die Verpflichtung) verleihen, die zugrunde liegenden Vermögenswerte zu einem festgelegten Preis zu einem festgelegten Datum zu kaufen oder zu verkaufen. Optionen sind fortschrittliche Finanzinstrumente, die in vielen verschiedenen Anlagestrategien implementiert werden können, vorausgesetzt, ihr Inhaber verfügt über ausreichende Kenntnisse darüber, wie man damit auf dem Markt spekuliert.

Ist der Optionshandel dasselbe wie CFDs?

Auf dem CFD-Markt besitzen Käufer und Verkäufer keine Optionskontrakte, aber sie haben die Möglichkeit, auf den Preis zu spekulieren, wenn er sich ab dem Zeitpunkt der Eröffnung des entsprechenden Optionskontrakts ändert. Ein CFD ist nicht nur auf Aktien oder Optionen beschränkt; Es kann auch zum Kauf und Verkauf von Währungen und Rohstoffen (wie Gold oder Öl) verwendet werden.

Was ist der Unterschied zwischen CFDs und Optionen?

Der CFD Optionen Unterschied ist einfach erklärt:

- CFDs, auch CDF Optionen werden über einen Makler gehandelt, während Optionen an Börsen gehandelt werden.

- CFDs sind finanzielle Vereinbarungen, die abgeschlossen werden, um auf die Preisschwankungen zwischen Eröffnungs- und Abschlussdatum zu spekulieren. Optionen hingegen geben ihren Inhabern das Recht, Vermögenswerte innerhalb eines bestimmten Zeitraums zu einem vorher festgelegten Preis in der Zukunft zu kaufen.

- CFDs sind unkomplizierter und können auf einer breiteren Palette von Märkten gehandelt werden. Optionen sind in ihrer Verwaltung deutlich komplexer. Sie können jedoch direkt gehandelt werden, wodurch mögliche Erträge maximiert werden können.

Was Sie wählen sollten: Unterschied CFD Optionen?

Die Wahl sollte davon abhängen, was Sie durch den Handel erreichen möchten. Wenn Sie jedoch ein aufstrebender Trader sind, ist es besser, eine Weile beim CFD-Handel zu bleiben, da es ein transparenteres System hat, das für Einsteiger unter Umständen besser geeignet ist. Sobald Sie mehr Finanzwissen erworben haben, können Sie auch versuchen, mit Optionen zu arbeiten, aber Sie können jetzt schon damit beginnen, indem Sie ein Demokonto bei Libertex eröffnen.

Haftungsausschluss: Die Informationen in diesem Artikel sind nicht als Anlageberatung gedacht und stellen keine andere Form der Beratung oder Empfehlung dar, die von Libertex angeboten oder unterstützt wird. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.

Warum sollten Sie mit Libertex handeln?

- Erhalten Sie Zugang zu einem kostenlosen Demokonto.

- Sie bekommen an 5 Tagen in der Woche von 9 bis 21 Uhr (mitteleuropäische Standardzeit) technische Unterstützung durch einen Mitarbeiter.

- Verwenden Sie einen Hebel von bis zu 1:30 (für Kleinanleger).

- Arbeiten Sie mit einer Plattform, die für jedes Gerät geeignet ist: Libertex und MetaTrader.

85 % der Konten von Kleinanlegern verlieren Geld