Analiza techniczna jest umiejętnością niezbędną dla każdego szanującego się daytradera. Jest ona jednak również niezwykle przydatnym narzędziem dla inwestorów długo- i średnioterminowych. Po zeszłotygodniowym spojrzeniu na oscylatory RSI i MACD, przejdźmy od razu do analizy technicznej.

Tym razem, opierając się na oscylatorach trendu przeanalizowanych tydzień temu, przyjrzymy się z bliska prawdopodobnie najużyteczniejszemu i najbardziej uniwersalnemu wskaźnikowi zmienności: wstęgom Bollingera. Niektórzy z Was być może nigdy o nich nie słyszeli, ale nie martwcie się: pod koniec tego artykułu będziecie wiedzieć wszystko, co warto wiedzieć o tych ważnych wskaźnikach!

Wstęgi Bollingera

Wstęgi Bollingera zostały opracowane przez znanego tradera technicznego Johna Bollingera i składają się z pary linii trendu, które są wykreślone w odległości dwóch odchyleń standardowych (dodatnich i ujemnych) od prostej średniej kroczącej (SMA) ceny danego papieru wartościowego. Ich celem jest zapewnienie inwestorom większego prawdopodobieństwa prawidłowej identyfikacji warunków wykupienia lub wyprzedania. To czyni je doskonałym narzędziem potwierdzającym, uzupełniającym analizę RSI lub MACD.

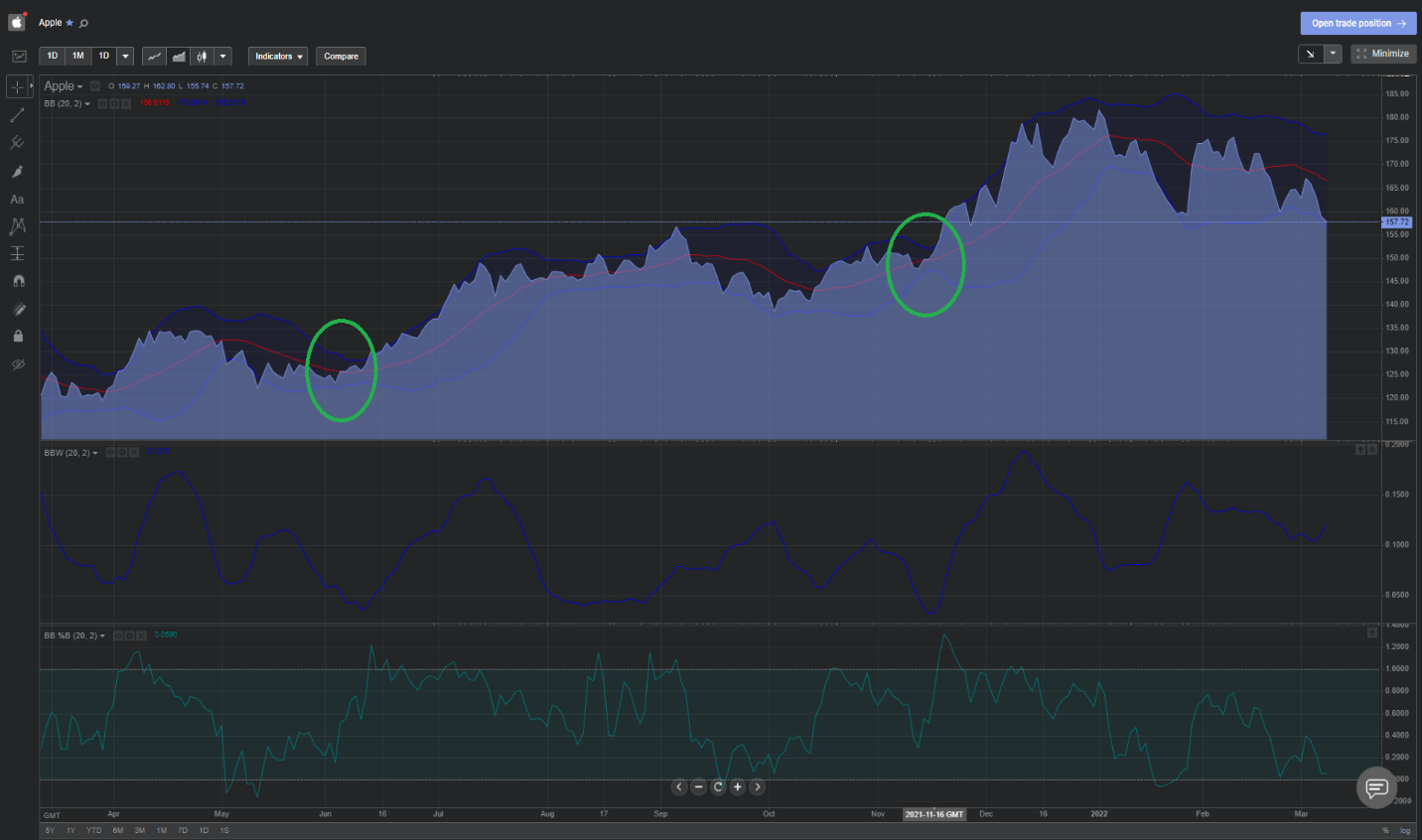

Wzór na ich obliczenie jest dość skomplikowany, ale na szczęście dla nas, platforma Libertex może obliczyć i automatycznie zastosować wstęgi, jak również dodatkowe oscylatory wyrażające szerokość i procentową różnicę pomiędzy górną i dolną wstęgą. Oto jak wygląda roczny wykres Apple (AAPL) z nałożonymi na niego wszystkimi trzema wstęgami:

Jak jednak pomagają nam w handlu?

Zgodnie z przyjętą wśród inwestorów doktryną, im bardziej ceny zbliżają się do górnej wstęgi, tym bardziej rynek jest wykupiony. I odwrotnie, ceny przesuwające się w kierunku dolnej wstęgi sygnalizują wyprzedanie. Ponadto, poszerzenie wstęgi sygnalizuje zwiększoną zmienność, podczas gdy kurczenie się wstęgi jest oznaką mniejszej zmienności. Dzieje się tak dlatego, że odchylenie standardowe samo w sobie jest miarą zmienności.

Głównym sygnałem wyprzedzającym w przypadku wstęg Bollingera jest zjawisko zwane „zacieśnieniem”. Jest to sytuacja, w której wstęgi zbliżają się do siebie, co wskazuje na zmniejszającą się zmienność i dostępność możliwości otwarcia transakcji. Z drugiej strony, rozszerzenie wstęg jest postrzegane jako oznaka rosnącej zmienności i — w zależności od wskazań wskaźnika RSI — jest często interpretowane jako sygnał do zamknięcia pozycji lub ponownej oceny poziomów zysku.

Przyjrzyjmy się jeszcze raz wykresowi AAPL:

Widzisz zielone kółka? Wskazują one nagłe zacieśnienie wstęg. Krótko po tym widzimy znaczne wychylenia w górę, co wskazuje, że zacieśnienie stanowi optymalny punkt wejścia dla pozycji długiej.

A kiedy należy sprzedać?

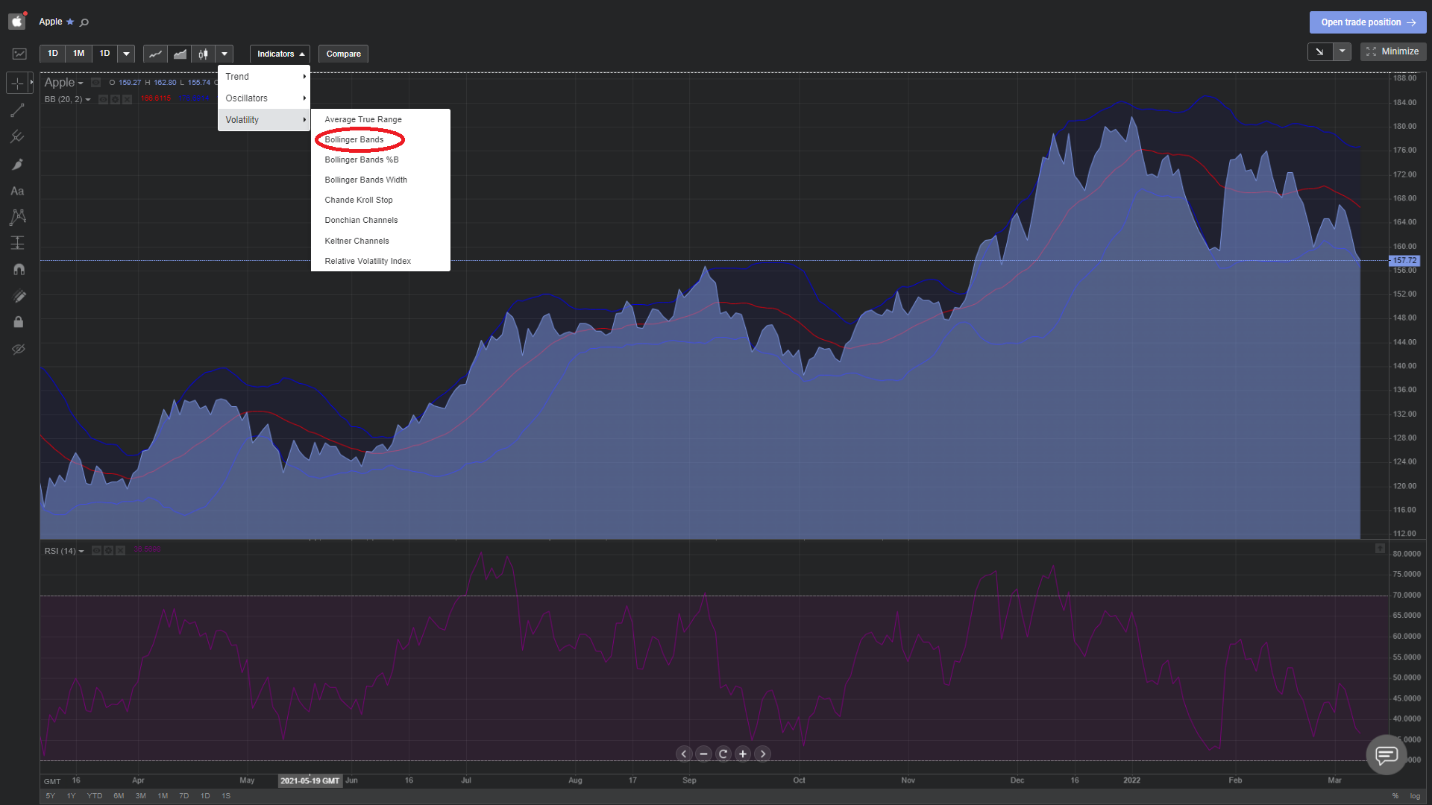

Jest to nieco bardziej skomplikowane i wymaga kombinacji wskaźników dającej pewność, że spadek jest nieuchronny. W rzeczy samej nawet sam John Bollinger twierdzi, że jego wstęgi nie są przeznaczone do stosowania jako samodzielny wskaźnik wyprzedzający i muszą być połączone z kilkoma innymi narzędziami analizy technicznej, aby zapewnić wiarygodne, możliwe do wykorzystania sygnały. Niemniej jednak, postaramy się pokazać ich użyteczność nawet w połączeniu ze wskaźnikiem RSI, któremu przyglądaliśmy się w zeszłym tygodniu. Na szczęście, pakiet analizy technicznej Libertex w aplikacji ułatwia to zadanie.

Po prostu przejdź do trybu pełnoekranowego na wykresie i postępuj zgodnie z instrukcjami z zeszłego tygodnia, aby dodać RSI (kliknij zakładkę wskaźników, najedź myszą na „Oscylatory” i wybierz RSI). Następnie wykonaj te same czynności ponownie i dodaj wstęgi Bollingera, jak pokazano poniżej:

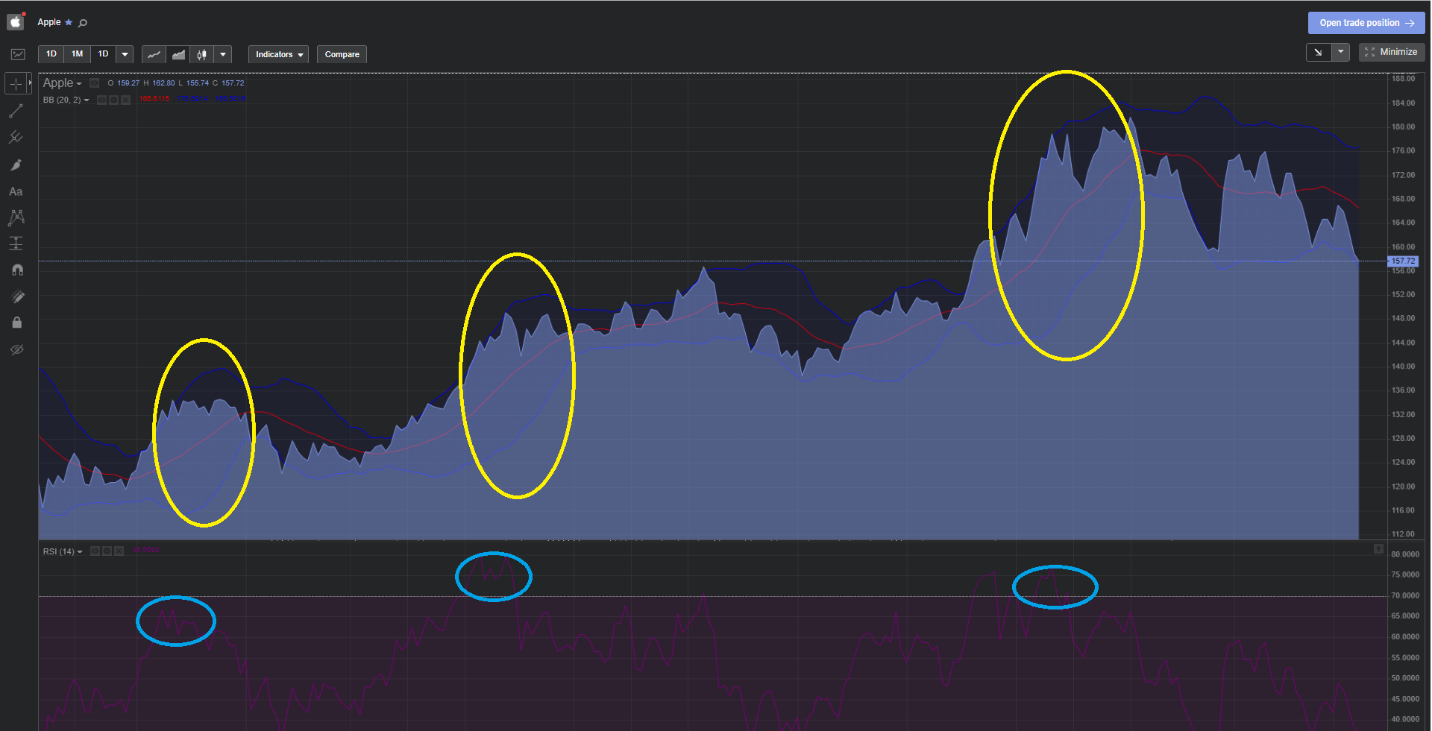

Jak już wspomnieliśmy wcześniej: rozszerzenie wstęg jest dobrym znakiem, że zmienność na rynku wzrasta i może nastąpić spadek. Problem polega na tym, że te rozszerzenia są zazwyczaj o wiele bardziej długotrwałe i mniej wyraźnie określone w porównaniu z zacieśnieniem. To znaczy, że możemy przegapić duży ruch w górę, jeśli zamkniemy pozycje przy pierwszej oznace rozszerzenia, jak pokazują żółte okręgi poniżej:

Widzisz, jak długie są okresy rozszerzenia (zmienności)? Dzieje się tak dlatego, że rosnące ceny związane z samym trendem wzrostowym reprezentują znaczną zmienność w porównaniu do 20-dniowej SMA, więc trudno jest określić, w którym momencie szerokość oznacza prawdziwe wykupienie rynku.

Jeśli jednak do naszej analizy włączymy wskaźnik RSI (szczyty zakreślone na niebiesko), zauważymy, że jest on znacznie precyzyjniejszy jako wskaźnik wyprzedzający. Łącząc szczyt RSI z wyraźnym rozszerzeniem wstęg Bollingera, możemy znacznie dokładniej przewidzieć przyszłe spadki cen. Dlatego właśnie sam Bollinger zaleca łączną analizę przy użyciu nieskorelowanych narzędzi, takich jak RSI i MACD.

Poszerz swoją wiedzę z Libertex

Mamy nadzieję, że podobała Ci się ostatnia część naszej serii poświęconej analizie technicznej. Biorąc pod uwagę współdziałanie wskaźnika Bollingera z kluczowymi oscylatorami trendu, które omawialiśmy w zeszłym tygodniu, prawdopodobnie będziesz w stanie dalej doskonalić swoje umiejętności analizy technicznej i generować jeszcze dokładniejsze sygnały handlowe w domu. Jeśli po tych dwóch poradnikach masz pewność swoich umiejętności, możesz rozważyć wypróbowanie ich na pozycji rzeczywistej. Dla osób niechętnie podejmujących ryzyko ten tydzień może być kolejną świetną okazją do przetestowania ich na rachunku demo.