Platformy transakcyjne

Podstawowa zasada handlu na platformie Libertex jest następująca: wynik transakcji zmienia się proporcjonalnie do ceny aktywów bazowych, na których opiera się transakcja.

Aby zarządzać swoim kapitałem handlowym, inwestor może skorzystać z zestawu cech mnożnika podczas otwierania transakcji. Mnożnik jest wartością, która określa, jak zmienia się wynik transakcji w stosunku do ceny aktywów bazowych.

Maksymalną możliwą wartość mnożnika poszczególnych instrumentów handlowych przedstawiają specyfikacje.

Kontrakt futures wiąże się z obowiązkiem zakupu lub sprzedaży instrumentu bazowego w określonym czasie w przyszłości, po cenie ustalonej obecnie.

Platforma handlowa Libertex umożliwia handel kontraktami CFD na futures. CFD, czyli kontrakt na różnice kursowe, jest instrumentem finansowym pozwalającym na czerpanie zysków z wahań ceny instrumentu bazowego, bez faktycznego posiadania samego instrumentu bazowego.

Warunki handlowe CFD na Futures

Okres kontraktów futures jest określany przez giełdę.

Futures posiadają także datę wygaśnięcia, gdy kontrakt jest zamykany. Aby wyświetlić daty wygaśnięcia kontraktów, zapoznaj się ze specyfikacjami instrumentu na naszej witrynie internetowej.

Po wygaśnięciu kontraktu futures wszystkie oczekujące zlecenia powiązane z kontraktem zostają anulowane.

Uwaga: Z uwagi na fakt, że w ostatnich dniach kontraktu futures jest płynność znacznie spada, firma przeprowadza rollover do kontraktu futures najbliższego do daty wygaśnięcia obracanego kontraktu.

Aby umożliwić inwestorom utrzymywanie pozycji długoterminowych w CFD w kontraktach futures, transakcje te podlegają automatycznemu rolloverowi.

Proces Rollover

Wynik transakcji jest ustalany po wygaśnięciu kontraktu.

Z technicznego punktu widzenia transakcja jest zamykana po ostatniej dostępnej cenie kontraktu.

"Stary" kontrakt jest zastąpiony "Nowym", z zastosowaniem różnych kwotowań.

Transakcja obejmująca nowy kontrakt stosuje tę samą kwotę i wartość mnożnika. Z technicznego punktu widzenia, dokonana jest nowa transakcja obejmująca nowy kontrakt, w związku z czym pobrana zostaje opłata transakcyjna.

W przypadku rollovera kontraktu, cena otwarta jest obliczana w taki sposób, że w momencie pierwszego kwotowania nowego kontraktu, wynik poprzedniej transakcji otrzymanej po wygaśnięciu kontraktu może zostać zachowany.

Aby obliczyć nową otwartą cenę na własną rękę, można skorzystać z poniższej formuły:

CenaOtwarciaNowejtransakcji' = 'CenaNowegoKontraktu' * 'OstatniaCenaOtwarcia' / 'OstatniaCenaPoprzedniegoKontraktu, gdzie:

CenaOtwarciaNowejtransakcji jest ceną otwarcia nowej zawartej transakcji

CenaNowegoKontraktu to pierwsze kwotowanie dostępne dla nowego kontraktu po wygaśnięciu poprzedniego kontraktu

OstatniaCenaOtwarcia to poprzednia cena otwarcia

OstatniaCenaPoprzedniegoKontraktu to ostatnie kwotowanie dostępne w ramach poprzedniego kontraktu

Należy pamiętać, że zgodnie z obowiązującymi przepisami ustawowymi i wykonawczymi, które regulują działalność Indication Investments Ltd („Spółka”), zasada uzupełniania depozytu zabezpieczającego będzie miała zastosowanie do transakcji, jeśli wartość 50% depozytu zabezpieczającego jest równa lub mniejsza kwocie środków zaangażowanych w transakcję.

Na przykład:

Otwierasz transakcję na BRN za 1000 EUR z mnożnikiem 10.

50% tej wartości to 500 €. Jest to wartość, na którą zostanie ustawione zlecenie Stop Out. Innymi słowy, zostanie ono wykonane, gdy pozycja osiągnie 500 €.

Uwaga: jeśli kwota aktywnej transakcji wzrośnie, wartość zlecenia Stop Out będzie wynosiła 50% nowej kwoty.

Na przykład:

Otwierasz transakcję na EUR/USD za 1000 €. Poziom Stop Loss wynosi 50%, czyli 500 €. Po zwiększeniu kwoty aktywnej transakcji o 500 € całkowita kwota wynosi 1500 €, a poziom Stop Loss jest automatycznie ustawiany na 750 €.

Wszystkie realizowane transakcje opierają się na modelu realizacji rynkowej.

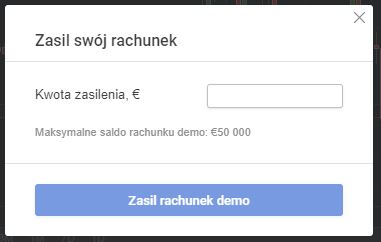

Aby zasilić rachunek demo Libertex, użyj odpowiedniej opcji. Określ żądaną kwotę i potwierdź transakcję:

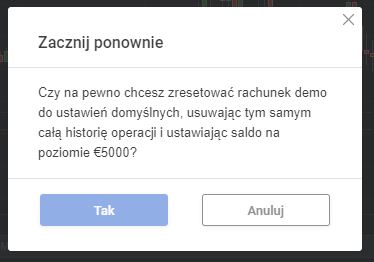

Aby zamienić swój rachunek demo Libertex na rachunek rzeczywisty, użyj odpowiedniej opcji:

Ogólne warunki obrotu instrumentami finansowymi

Aby zapoznać się z pełnymi warunkami obrotu instrumentami finansowymi, zapoznaj się ze Specyfikacjami instrumentów w naszej witrynie internetowej.

Poniżej znajdziesz niektóre z najważniejszych warunków:

Początkowa wpłata dla nowo zarejestrowanego klienta zaczyna się od 100 €/100 £/ 100 CHF lub 500 PLN.

Minimalna kwota inwestycji dla kolejnych wpłat wynosi 10 €/10 £/ 10 CHF lub 50 PLN.

Maksymalny mnożnik**, którego może użyć trader, gdy obrót zależy od konkretnego instrumentu finansowego.

Opłata transakcyjna to opłata, którą trader musi uiścić, otwierając transakcję.

Na platformie Libertex opłata ta jest zmienna.

Zmienna kwota opłaty może ulec zmianie w zależności od spreadów rynkowych.

Minimalne opłaty i prowizje są wyszczególnione w Specyfikacjach instrumentów. Podczas otwierania pozycji zostanie wyświetlona prowizja w procentach. Po jej zamknięciu możesz wyświetlić kwotę prowizji w sekcji Historia transakcji.

Maksymalny spread rynkowy jest nieograniczony, więc maksymalna prowizja, która opiera się na wartościach spreadu, również nie może być ograniczona.

Rollover lub SWAP to stopa procentowa dodawana do Twojego rachunku lub pobierana z niego codziennie o godzinie 21:00 GMT, w zależności od typu pozycji.

Godziny handlu to godziny, w których możesz dokonywać transakcji na rynkach finansowych.

Dla Twojej wygody platforma zawiera wskazówki dotyczące godzin handlu dla każdego instrumentu, którym handlujesz lub zamierzasz handlować. Jeśli obok nazwy instrumentu widzisz czerwone kółko, instrument nie jest obecnie dostępny do handlu.

*Prowizje i przyznane kwoty są obliczane na podstawie wartości mnożnika ustawionej przez klienta podczas otwierania pozycji. Prowizja handlowa może być wyższa w okresach wysokiej zmienności lub niskiej płynności danego aktywa. Zapoznaj się z kwotą prowizji wyświetlaną w momencie dokonywania transakcji.

** Maksymalna wartość mnożnika może zostać zmniejszona w okresach wysokiej zmienności lub niskiej płynności danego instrumentu handlowego.

Minimalna kwota inwestycji dla każdego instrumentu wynosi 20 EUR.

W działalności handlowej można używać dźwigni finansowej lub mnożnika, który zwiększa potencjalne zyski, ale także i straty.

W Libertex do obecnego P/L dodajemy opłaty, prowizje i rollovery. Oznacza to, że po otwarciu transakcji wszelkie opłaty etc będą natychmiast widoczne. Twój zmienny zysk musi być wyższy niż kwota prowizji, aby Twoja transakcja była "in the money".

Oferujemy naszym klientom możliwość handlu kontraktami CFD, a nie kontraktami futures, które są przedmiotem obrotu giełdowego.

Każda giełda posiada jednocześnie notowania kilku kontraktów, a nasi klienci mogą obracać tylko jednym kontraktem obejmującym dany instrument bazowy. Kiedy poziom płynności danego kontraktu spada, zastępujemy go innym. Tak jest właśnie nazywane wygaśnięciem.

Możesz uniknąć wygaśnięcia, zaznaczając pole wyboru Automatycznie Roluj do Nowego Kontraktu, co oznacza, że Twoja pozycja zostanie automatycznie ponownie otwarta po wygaśnięciu kontraktu.

Jeśli jednak nie zaznaczyłeś tego pola wyboru, Twoja transakcja wygasa po aktualnej cenie rynkowej.

Informacje na temat aktualnych terminów wygaśnięcia i miesięcy obowiązywania kontraktów znajdują się w Specyfikacjach instrumentu (https://app.libertex.com/cfd-specification).

Aby obliczyć zysk lub stratę dla transakcji długiej, użyj następującego wzoru:

PL = S * M * (Ec / E0 – 1) – C , gdzie:

PL to Twój zysk lub strata

S to kwota inwestycji

M to zastosowana wartość mnożnika

Ec to cena zamknięcia

Eо to cena otwarcia

C jest prowizją pobieraną za Twoją transakcję

Aby obliczyć zysk lub stratę dla transakcji krótkiej, użyj następującego wzoru:

PL = S * M * ( 1- Ec / E0) – C

Jeśli bieżąca strata na transakcji osiągnie 100% (lub 80% w przypadku akcji) kwoty inwestycji, transakcja podlega natychmiastowemu zamknięciu. Ma to na celu zapewnienie, że Twoje maksymalne ryzyko jest ograniczone do kwoty inwestycji, tj. transakcja nie wpłynie na Twoje środki niezainwestowane w pozycję.

Załóżmy, że otwierasz długą transakcję na indeks Dow Jones o wartości 1000 EUR z mnożnikiem 10 na poziomie 15 345 i zamykasz ją na poziomie 15 515. Opłata transakcyjna wynosi 1,70 EUR, a opłata za rolowanie wynosi -3,80 EUR.

Otrzymujemy 1000 * 10 * (15 515/15 345 – 1) – 1,70 – 3,80 = 105,28.

Twój zysk z transakcji wynosi 105,28 EUR.

Załóżmy teraz, że otwieramy identyczną transakcję, ale krótką:

1000 * 10 * (1 – 15 515 / 15 345) – 1,70 – 0,20 = -112,68

Tutaj Twoja strata wyniosłaby 112,68 EUR.

Aby obliczyć zysk lub stratę z długiej pozycji, prosimy o użycie poniższej formuły:

PL = S * M * ( Ec / E0 – 1 ) – C , gdzie:

PL to Twój zysk lub strata

S to kwota Twojej inwestycji

M to wartość użytego mnożnika

Ec to cena zamknięcia

E0 to cena otwarcia

C to prowizja pobrana za transakcję

Aby obliczyć zysk lub stratę z krótkiej pozycji, prosimy o użycie poniższej formuły:

PL = S * M * ( 1- Ec / E0) – C

Jeśli Twoja aktualna strata z transakcji osiągnie 50% kwoty inwestycji, Twoja transakcja będzie przedmiotem natychmiastowego zamknięcia. Krok ten jest wykonywany po to, aby zapewnić, że maksymalna strata będzie ograniczona do kwoty Twojej inwestycji, a strata z inwestycji nie wpłynie na środki, które nie zostały w nią zainwestowane.

Kontrakt futures wiąże się z obowiązkiem zakupu lub sprzedaży instrumentu bazowego w określonym czasie w przyszłości, po cenie ustalonej obecnie.

Platforma handlowa Libertex umożliwia handel kontraktami CFD na futures. CFD, czyli kontrakt na różnice kursowe, jest instrumentem finansowym pozwalającym na czerpanie zysków z wahań ceny instrumentu bazowego, bez faktycznego posiadania samego instrumentu bazowego.

Warunki handlowe CFD na Futures

Okres kontraktów futures jest określany przez giełdę.

Futures posiadają także datę wygaśnięcia, gdy kontrakt jest zamykany. Aby wyświetlić daty wygaśnięcia kontraktów, zapoznaj się ze specyfikacjami instrumentu na naszej witrynie internetowej.

Po wygaśnięciu kontraktu futures wszystkie oczekujące zlecenia powiązane z kontraktem zostają anulowane.

Uwaga: Z uwagi na fakt, że w ostatnich dniach kontraktu futures jest płynność znacznie spada, firma przeprowadza rollover do kontraktu futures najbliższego do daty wygaśnięcia obracanego kontraktu.

Aby umożliwić inwestorom utrzymywanie pozycji długoterminowych w CFD w kontraktach futures, transakcje te podlegają automatycznemu rolloverowi.

Proces Rollover

Wynik transakcji jest ustalany po wygaśnięciu kontraktu.

Z technicznego punktu widzenia transakcja jest zamykana po ostatniej dostępnej cenie kontraktu.

"Stary" kontrakt jest zastąpiony "Nowym", z zastosowaniem różnych kwotowań.

Transakcja obejmująca nowy kontrakt stosuje tę samą kwotę i wartość mnożnika. Z technicznego punktu widzenia, dokonana jest nowa transakcja obejmująca nowy kontrakt, w związku z czym pobrana zostaje opłata transakcyjna.

W przypadku rollovera kontraktu, cena otwarta jest obliczana w taki sposób, że w momencie pierwszego kwotowania nowego kontraktu, wynik poprzedniej transakcji otrzymanej po wygaśnięciu kontraktu może zostać zachowany.

Aby obliczyć nową otwartą cenę na własną rękę, można skorzystać z poniższej formuły:

CenaOtwarciaNowejtransakcji' = 'CenaNowegoKontraktu' * 'OstatniaCenaOtwarcia' / 'OstatniaCenaPoprzedniegoKontraktu, gdzie:

CenaOtwarciaNowejtransakcji jest ceną otwarcia nowej zawartej transakcji

CenaNowegoKontraktu to pierwsze kwotowanie dostępne dla nowego kontraktu po wygaśnięciu poprzedniego kontraktu

OstatniaCenaOtwarcia to poprzednia cena otwarcia

OstatniaCenaPoprzedniegoKontraktu to ostatnie kwotowanie dostępne w ramach poprzedniego kontraktu